Días interesantes los que estamos viendo en el sector de

los metales preciosos recientemente. La cotización tanto del oro como de la

plata, en ambos casos, muy castigada en los últimos años, y después de una leve

recuperación en este principio de año, parece que vuelve a mostrar debilidad,

acercándose a zonas de soporte peligrosas por lo que su rotura podría provocar en los precios.

TÉCNICO

Viendo el grafico del oro. Después de máximos de 2011, es

un activo que no levanta cabeza. Mas recientemente parece que se encuentra

dibujando un triangulo bajista, con el nivel clave en el soporte que dibujan

los mínimos. Hay que destacar que esta siguiendo el viejo patrón bajista de

máximos cada vez menores desde hace año y medio. Pocas esperanzas a nivel

técnico de momento.

El caso de la plata es bastante parecido al del oro y los

patrones que hemos comentado. No obstante la fuerza relativa de la plata es

todavía menor que en el caso anterior, por lo que los precios ya están en el

nivel de soporte.

A nivel técnico pues, vemos pocas esperanzas de cara al

futuro próximo. Los objetivos técnicos si se produce una rotura bajista con éxito,

podrían rondar los $95 para el GLD y los $13 para el SLV.

MACRO

Sabiendo que el precio del oro cotiza en $/onza, es

importante saber que los factores que más van a influir en la evolución del

precio van a ser el tipo de cambio del dólar, que en este caso es la divisa de

referencia. Por tanto habrá que prestar atención a los tipos de interés,

sobretodo los reales.

Como no, otro factor importante es el nivel de inflación,

muy importante porque el oro como la mayoría de materias primas, tienden a

sobrereaccionar cuando se produce un aumento en el nivel de inflación.

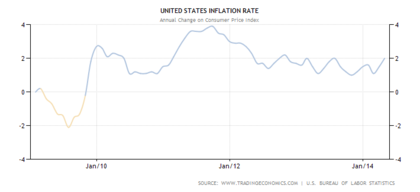

La inflación de momento parece no ser un problema, muy

contenida en todo momento.

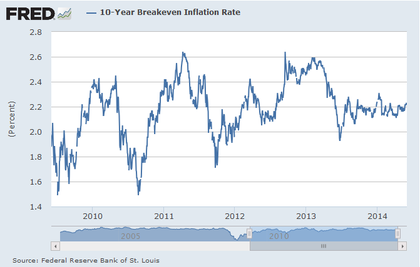

En cuanto a las expectativas futuras, medidas por el ‘Breakeven rate’, todo parece tranquilo

de momento.

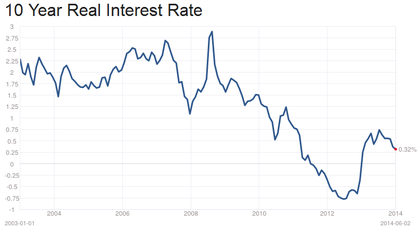

No obstante, la reciente caída en el rendimiento de los

bonos, pone presión sobre los tipos de interés reales.

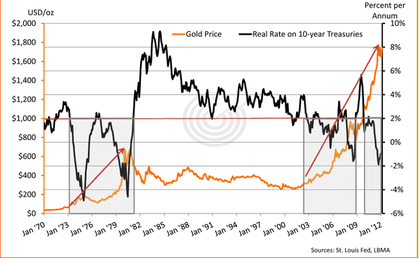

Como ya vimos en un artículo anterior, la historia apoya la versión de invertir en oro cuando los

tipos de interés reales caen por debajo del 2%, y es precisamente en esta zona

donde todavía nos encontramos.

Menores tipos de interés reales, no suelen ser buen

presagio para el valor de una divisa, aunque haya muchos otros factores que

influyan al respecto. De momento el dólar, se sitúa en un rango controlado, por

lo que de momento tampoco obtenemos ninguna señal clara por esta parte.

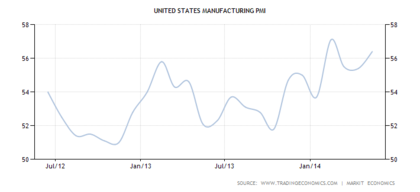

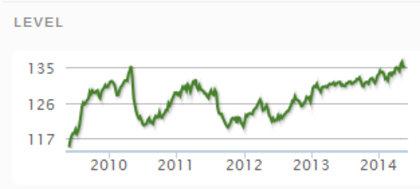

Un enfriamiento económico brusco o que incite a pensar en

que podemos ver problemas en el futuro, es otro de los factores que hay que

buscar para aumentar las probabilidades de éxito en nuestras compras de oro. De

momento, y aunque el crecimiento no sea espectacular dada el tamaño de las

medidas de estimulo, no hay señales negativas en este sentido. Ni por parte del

PMI Manufacturero, ni del casi

siempre fiable U.S Weekly Leading

indicador del ECRI.

Para terminar, un factor que influye positivamente en la

cotización del oro, siempre es la inestabilidad en los mercados, algo que

obviamente no se da a día de hoy.

INDICADORES

INTERNOS DE MERCADO

Viendo la situación de las posiciones de los

institucionales, el nivel de posiciones cortas no es tan elevado como en el

mínimo anterior, por lo que en este caso, a pesar que el nivel institucional da

pie a buscar compras, sería recomendable veruna rotura bajista con un gran aumento de las posiciones cortas

especulativas para tener más garantías de cara a poder entrar.

Si bien el nivel de exposición al oro por parte de los

institucionales es muy reducido, todavía podríamos esperar que se redujera más

con la aproximación a la zona de soporte, justo por debajo de los $1.200.

Este indicador en cambio, es más constructivo en el caso

de la plata, donde el nivel de exposición de los institucionales se encuentra

en niveles mínimos, en la zona donde normalmente cobra sentido comprar este

metal.

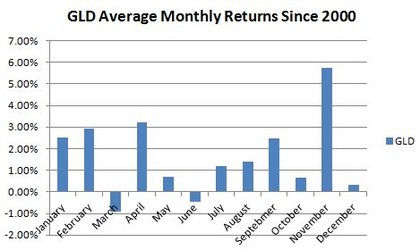

Otro aspecto importante cuando

hablamos de materias primas siempre es el de la estacionalidad y en el caso del

oro no es una excepción. Viendo la estacionalidad histórica del oro tanto en

los últimos 5, 15 y 30 años, vemos como históricamente, nos acercamos a la

mejor época del año para comprar el metal dorado.

A nivel practico y en los años precedentes, podemos ver

como en el mes de junio, se suelen producir mínimos relativos.

Aquí la rentabilidad mensual desde el 2000, donde se puede

apreciar mejor este patrón.

CONCLUSIÓN

A modo de resumen, veo este mercado con mala pinta a corto

plazo a nivel técnico.

A nivel macro, el único elemento que esta a favor de

subidas en la cotización son los bajos tipos de interés real, así como la

posibilidad que caigan todavía un poco más. Sin embargo el factor macro que

creo que mas influye a día de hoy es la confianza del mercado, y aquí si que

los metales preciosos lo tienen complicado a corto, porque la confianza ha

vuelto con fuerza a los mercados en los últimos tiempos.

Por el lado de los indicadores de mercado, muestran algo más

de optimismo para el corto plazo.

Un escenario factible según los datos analizados, sería

ver una rotura bajista de los niveles actuales, realizando una limpieza del

mercado y poniéndolo en zona de sobreventa. En caso que dicha rotura probara

ser falsa, recuperando el actual nivel de soporte, esto podría ofrecer una

buena opción de entrada de cara a un posible rebote de varios meses para

finales de verano y otoño.

Para que se tratara de un suelo definitivo, deberíamos ver

cambios tanto a nivel técnico en forma de rotura de resistencias, nuevos máximos

y cambio de tendencia, como a nivel macro en forma de problemas económicos e

inestabilidad en los mercados de Renta Variable. No obstante los metales

preciosos se han adelantado a cambios en los mercados en mas de una ocasión. Veremos

esta vez.

Muy interesante. Yo personalmente creo que van a caer fuerte si acaban de romper a la baja especialmente la plata que lleva un tiempo relativamente más floja que el oro.

Una pregunta: conoces algún ETF apalancado en el oro y/o la plata? Crees que tienen bastante volumen para operar con ellos?

Muchas gracias!

Hola Miquel,

ETFs apalancados x3 al comportamiento del oro están UGLD y DGLD (inverso), aunque su volumen es muy bajo. Con más volumen tienes también apalancados x3, aunque estos referenciados al índice de mineras de oro, serían el NUGT, y el (inverso).

Espero que te sirva de ayuda, cualquier otra duda, ya sabes. Gracias por tus comentarios.

Veo que antes solo te he puesto los del oro. ETFs apalancados de la plata esta el USLV, y como inversos el DSLV y el ZSL. Ninguno tiene un gran volumen por eso, aunque siguen bastante bien al índice de referencia.

E estado mirando el grafico el oro es bajista hasta el dia de hoy, con objetivo el 1000 incluso el 850, puede tener un rebote hasta el 1500, y el objetivo seria el mismo, me acuerdo no hace mucho la comercializacion del oro en lingotes, (no entiendo si se puede comprar lingotes), me acuerdo en el 2002 o 3 ,en esa epoca me parece que Australia vendio su reserva, yo que soy un tio de barrio me fui a Caja MADRID, a buscar un fondo que invirtiera en oro no tenian nada, en el mil y pico de indice salieron como setas,

Hola Jose Maria,

Normalmente estas entidades se suelen tirar a la piscina con los activos de moda, que normalmente son los que han tenido mejores rendimientos en los 2 o 3 años anteriores, sin pensar en las perspectivas a largo plazo.

Si volviéramos a tener un gran mercado alcista, ya verás como sucede algo parecido.

Veremos a ver que tal tus predicciones, el 850 es un precio bastante atrevido ;-).

Gracias por compartir tus ideas.

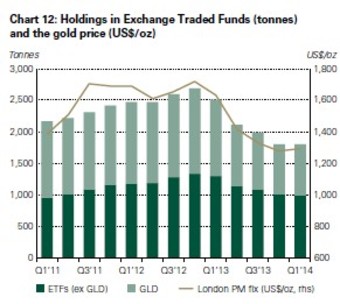

hay que tener en cuenta que las mineras no estan pasando buenos momentos muchas estan en perdidas e invertiran mucho menos en crecimiento por lo que su produccion como ciclica disminuira en momentos bajos del ciclo y aumentara en la parte alta, el oro es un bien escaso en el que cada vez se destina mas recursos a la exploracion y son menos los descubrimientos de nuevos yacimientos, ademas sabemos que se requieren recursos energeticos para maquinaria en su extraccion como el petroleo que va correlacionado con su precio y si se acelera el crecimiento de USA impulsara la subida de precios del petroleo, el oro se encuentra muy proximo a su precios de produccion all in cost que es otro aspecto muy importante que puede actuar como suelo, y para finalizar un ultimo argumento importante es que despues de la demanda en joyeria en tamaño esta la de inversion por medio de etf´s y la reduccion de estos se ha visto frenada en el primer trimestre Q1-14 (WGC)

como se puede ver en la imagen adjunta, esto a parte de los tipos de interes que como no reaccionen rapido ante una subida de inflacion dispara el precio del oro

Un saludo

Las mineras se pueden cubrir con futuros la caida del oro y llevarse a todos los inversores por delante, no entiendo mucho de estas cosas.

Hola Jose Maria.

Las mineras pueden cubrir, y de hecho lo hacen, parte de la producción. El mayor problema que tienen aparte de la caída de su materia prima, es la reducción de márgenes debido a los aumentos de producción. Con una buena cobertura de precios puedes maquillar un poco tus resultados, pero finalmente los efectos son irremediables.

Un saludo.

Hola Gaspar,

Las mineras son sin duda el peor sector de este ciclo alcista que empezó en 2009. Estoy contigo que el aumento de los costes de extracción ha hecho mella en ellas. El tema es que una menor inversión y por tanto una menor extracción es otro factor positivo para la cotización del oro en el medio largo plazo.

Hasta entonces habrá muchas mineras con serios problemas, y no es descartables que lleguemos a ver salidas del mercado y movimientos corporativos, ya que creo que el numero de supervivientes va a ser menor que el actual.

Sobre lo de los precios de producción y el suelo en el precio, aunque en principio tendría lógica, en la práctica no es tan importante como parece. En el mundo de las materias primas, de hecho se dan dado casos de precios por debajo del coste de producción durante meses e incluso años. De todas formas es un factor a tener muy en cuenta.

En breve voy a publicar un artículo más enfocado a las mineras, espero contar también en este con tus siempre interesantes ideas.

Un saludo.

A mi todo esto me hace pensar ( dentro de mi ignorancia) lo que ha subido el oro y que a estos precios las mineras ya estan comidos por servidos, a mi me sugiere que el negocio de las mineras esta en la especulacion, las minas es una justificacion, vamos que es un mito de que si encuentras oro das saltos de alegria.

El tema es que el beneficio esta en la diferencia entre lo que ingresas y lo que gastas. Si encuentras oro, pero el precio al que lo vendes solo te sirve para cubrir costes (energía, infraestructura, transporte, salarios…..), no vas a ganar nada. Esto lo puedes revertir por volumen, si encuentras mucha cantidad, ya que los costes van a crecer en una menor proporción, o si consigues reducir los costes.