Cuando el patrón oro, la gente no confiaba realmente en la relación dólar-Oro, sino en que la institución o instituciones encargadas de regular la relación oro-dólar eran confiables. No había plena confianza en el valor dólar-oro si no es a través de la “seriedad” que se le suponía a a la FED (cuando se creó) para no emitir ni un céntimo de dólar más que lo que permitía la paridad. Cualquier otra cosa hubiera sido un fraude. De manera que la liquidez circulante, M, estaba rígidamente ligada a la cantidad de oro poseído por la FED, multiplicado por la paridad, o precio del dólar en oro (o viceversa, precio del oro El dólares), en una aleación predefinida.

Pero esta relación supuestamente inamovible podía ser alterada por el administrador, la FED, como sabían muy bien los que en tiempos de tensión especulaban contra el dólar, lo que obligaba a la FED a entregar oro al precio oficial, que en el mercado libre podía revenderse por un precio superior. La FED podía encontrarse con una caída de sus reservas de oro hasta obligarla a suspender la cotización oficial y devaluar su moneda para atajar la especulación.

Eso es lo que hizo, por ejemplo, F.D. Roosevelt en 1933, cuando devaluó el dólar hasta un 60%, como relata Andolfatto,

Los defensores del patrón oro se apresuran a señalar los beneficios de la estabilidad del nivel de precios a largo plazo. La naturaleza volátil de la inflación al principio de la muestra se atribuye a que los gobiernos abandonaron el patrón oro. Si tan solo hubieran mantenido el patrón oro en su lugar...

Por supuesto, ese es todo el punto. Un patrón oro no es una garantía de nada: es una promesa hecha "de la nada" por un gobierno para fijar el valor de su papel moneda en una cantidad específica de oro. Es posible crear inflación bajo un patrón oro simplemente redefiniendo el significado de un "dólar". Por ejemplo, en 1933, FDR redefinió un dólar para que sea 1/35 de onza de oro (por debajo del 1/20 de onza anterior). Este simple acto devaluó el poder adquisitivo del "dinero respaldado por oro" en casi un 60%.

Si la existencia de una reserva de oro no impide que un gobierno incumpla sus promesas, ¿por qué molestarse en absoluto con un patrón oro? El tema clave para cualquier sistema monetario es la credibilidad de las agencias responsables de administrar la oferta monetaria de la economía de una manera socialmente responsable. Un diseño popular en muchos países es un banco central políticamente independiente, con el mandato de lograr cierta estabilidad en el nivel de precios. Y cualesquiera que sean las fallas que se le puedan atribuir al Banco de la Reserva Federal de EE. UU., como muestran los datos anteriores, desde principios de la década de 1980, la Reserva Federal al menos ha logrado mantener la inflación relativamente baja y relativamente estable.

O como tuvo que hacer Nixon, en 1971, al no poder hacer frente con sus reservas de oro a la demanda del resto del mundo. Y ahí acabó el patrón oro. RIP. Los bancos centrales tuvieron que buscar otras teorías para gestionar la liquidez. Por supuesto, se insistió en la rigidez de M, con las teorías de Friedman.

Ergo el oro no garantiza nada, salvo que la liquidez, M, se va a mantener rígida, mientras no hay garantías que la demanda de liquidez se mantenga igual de rígida. La M rígida, por su parte, no garantiza estabilidad de precios. Si la demanda de liquidez se dispara y todo el mundo desea dinero, la gente venderá activos y los precios caerán en picado, la FED se quedará sin oro (obligada a venderlo al precio oficial), por lo que habremos conseguido una bonita deflación, que puede convertir un problema de liquidez en uno de insolvencia generalizada.

Y el Bitcoin, ¿garantiza algo? Algunos han soñado que el Bitcoin era la solución a los problemas de las monedas gestionadas por humanos. Puesto que es una moneda cuya oferta depende de un criptoprograma inmutable, si fijáramos la moneda oficial al Bitcoin con una paridad, la M pasaría a estar fijada para siempre por Una fórmula intocable, el sueño de todo libertario que se precie. La liquidez, M, tendría sus reglas de variación inviolables, ergo todos los países (que lo adoptaran) tendrían las mismas variaciones de M, lo que por cierto no me parece una buena idea. Si la M se contrae en todo el mundo, la deflación sería mundial, como lo fue en 1929, gracias al patrón oro.

Durante siglos se confundió la estabilidad moneda-Oro con la estabilidad de precios; para eso hubiera hecho falta que el oro fuera estable, lo que distaba de serlo, porque las instituciones encargadas, ya sea La Corona, ya el banco central, no dejaban de practicar el “debasement” para pagar sus guerras y excesos. Lo importante es la estabilidad de los precios, para lo cual es crucial no sólo la M, sino la demanda de dinero, D. (Los precios relativos han de cambiar para que la asignación de recursos sea eficaz. Aquí estamos hablando de los cambios en el nivel general de precios.)

El criptoin, como se ha demostrado en la hecatombe de los mercados de criptomonedas, no ofrece ninguna garantía de seguridad, ni siquiera de recuperar el capital invertido; hubo declaraciones de impagos y pérdidas, quebrantos importantes, quizás porque le falta al Bitcoin algo de lo que se enorgullece: un supervisor que fije los puntos oscuros, lo que desde luego está en oposición a su flamante bandera de falta de autoridad que lo vigile.pues me temo que mientras el Bitcoin no sea supervisado por una autoridad, jamas serán aceptado como moneda fiable. Confiamos en el euro porque lo hacemos en el BCE. Es en la institución en la que reside la confianza.

¿Podemos imaginar un Bitcoin eficaz como moneda de cambio en un mercado libre? ¿Puede llegar a ser el bien N, del equilibrio general walrasiano, usado no como activo, sino mero instrumento de cambio y nominal en que se expresan los precios? Es decir, ¿la gente lo usaría sólo como medio de cambio y no lo atesoraría, lo usaría para comprar inmediatamente?

Según Keynes, No. Keynes destrozó la Ley de Say (toda venta crea su propia demanda), y dejó establecido que el dinero era un activo cuya rentabilidad era su liquidez, deseado por esa propiedad, que en determinados momentos se convertía en prioridad de todo el mundo.

Según Keynes la gente lo atesoraba por tres motivos, el tercero de los cuales no era reconocido por los clásicos. El dinero es depósito de valor líquido, un activo susceptible de especulación, que hacía su demanda inestable. Para los clásicos, el dinero se retenía por liquidez y prudencia ante imprevistos, y esa demandaba era perfectamente previsible. Pero la historia de la crisis de 1929 demostró que la demanda de dinero era inestable, y en ciertos momentos mucho. La demanda de activos líquidos invadió el mundo, y se produjo la deflación. La deflación puede convertir una crisis de liquidez en una de solvencia, lo que fue para la economía mundial arrasador. Se hizo uso de la teoría de la “purga” de las empresas insolventes como algo bueno para volver a renacer con más fuerza. La II WW explica bien lo erróneo de tal planteamiento. Guerra que previó Keynes en 1919 en “Las consecuencias económicas de La Paz”.

Bitcoin supervisado sería como hablar de mercados negros regulados. Y mientras su oferta sea fija, seguirá siendo volátil esté “supervisado” o no. Y si la oferta no es fija, entonces no será Bitcoin, será otra cosa pues tendrían que publicar una nueva versión, pero no podrían impedir que la gente siga usando la antigua.

En respuesta a Manuel Polavieja

Exactamente

El oro es dinero de verdad. Sin embargo es curioso que hasta hace unos meses el BIS consideraba al oro como activo TIER III, es decir, un activo de calidad inferior al Dólar o Bonos del Tesoro americano.

Afortunadamente el BIS los ha equiparado; me pregunto con qué finalidad.

En 100 años, la onza ha pasado de 22 dólares a 1.800, es decir, se ha multiplicado x 82 veces.

O dándole la vuelta, la inflación ha convertido un dólar de hace 100 años en 1'2 céntimos de dólar de hoy en día.

La última vez que me miré el asunto, resulta que el mundo se debe a sí mismo unas 3'5 veces el PIB mundial.

No sé me ocurre cómo se va a devolver semejante dineral.

Salud.

En respuesta a Pepe Pérez Pérez

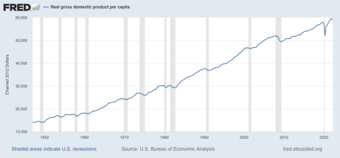

No se entienden tus argumentos, salvo que tomas el oro como la única referencia válida. Y eso no es correcto. El oro no es más que un objeto especulativo más, y su cotización no es nada. No se puede decir que como se ha multiplicado por 82, la inflación ha degradado el dólar a 1,2 céntimos en cien años, eso no significa nada. El poder adquisitivo del dólar ha aumentado Gracias al aumento del PIB per capita en dólares, y eso es lo que le importa al americano medio. Los precios de objetos como los coches han caído en términos reales, aunque tecnológicamente sean infinitamente superiores. Las cosas van mejorando incesantemente, y incluso a veces bajan de precio.

A toto pasado, es muy fácil decir que si hubiera invertido en oro cien años, sería inmensamente rico. ¿Va ud a vivir cien años? ¿Y si necesita vender ese oro?

El oro sube porque su demanda es superior a la oferta, pero no garantiza que cuando ud lo venda no haya caído.

En fin, es absurdo determinar un bien como referencia única de valor.

Me recuerda ud a un paper gilipollesco del Juan de Mariana, en el que se “demostraba” que si Españas hubiera adoptado el patrón oro, ahora sería el países más rico.

Ridículo. Lo que hace a un país rico es lo que pase con la productividad, la demografía, la inversión, etc.

En respuesta a Miguel Navascues

Ahora, lo que me parece el colmo de la insensatez es la frase

“La última vez que me miré el asunto, resulta que el mundo se debe a sí mismo unas 3'5 veces el PIB mundial.

No sé me ocurre cómo se va a devolver semejante dineral.”

En respuesta a Miguel Navascues

Ya que me califica de insensato, le agradecería que me explicase el porqué.

Salud

En respuesta a Miguel Navascues

Le pondré un ejemplo más cercano: hace varios lustros le preguntaba a mi padre que cuánto le costaba respecto a su sueldo un paquete de tabaco en su juventud. Y su respuesta fue que el precio del paquete de tabaco era más o menos lo que "ahora".

También decía que necesitaba varios trimestres de trabajo para poder comprarse una bicicleta, cuando "ahora" se puede comprar un coche.

Salud.

Es difícil entenderse x un medio escrito.

A ver si me sé explicar mejor.

1. El precio del oro depende de costes (extracción, impuestos) márgenes y demanda.

Los aumentos de productividad en la industria aurífera deben ser equivalentes a los habidos en el conjunto del sistema económico en 100 años.

Dado eso, una onza que costaba 22 dólares (costes, impuestos, márgenes y demanda) pasa a costar 1.800 un siglo más tarde. Si la onza de oro mantiene el poder de compra, un dólar pasa a valer 1'2 cents 100 años más tarde.

Con ese símil quería decir 2 cosas y dar pie a una 3a, que son:

1. Cómo la inflación se come el ahorro y cómo el Sistema la promueve y alienta.

2. Que la deuda global total es de 3'5 veces el PIB mundial.

3. Cómo se va a poder " pagar esa deuda si no es vía inflación y más deuda.

Salud

En respuesta a Pepe Pérez Pérez

Déjeme en paz o voy a pegarme un tiro

En respuesta a Miguel Navascues

No se preocupe, no le incordiaré más.

Que acabe de pasar un buen día.