ORO:¿bajará más?

El oro parece que ha perdido su encanto, su brillo, su dulzura… no obstante, últimamente se habla bastante de él. Por lo que me gustaría compartir mi punto de vista.

La demanda de oro la podemos agrupar en:

Si nos fijamos, la demanda ha disminuido en joyería y se ha mantenido en Tecnología (únicas aplicaciones). Por otro lado vemos inversión vía ETF, donde la evolución ha sido la siguiente (toneladas):

Es fácil intuir que a medida que el “Armageddon” escenario aumentaba de peso, las inversiones en oro aumentaban. Hoy día al ver que este escenario se disipa (mundo continua vivo, no habrá rotura euro, ni tampoco hiperinflación…), las inversiones en ETF también lo hacen.

Por tanto, durante este tiempo ha habido una reducción del oro en manos de los ETF y, qué casualidad, su bajada es parecida a la experimentada por el oro.

¿Qué nos viene a decir esto?

Pues que los ETF de oro continuarán rigiendo el precio a corto plazo, ya que los 58 millones de onzas en manos de ETF equivalen a unos 1.800 toneladas de oro que a su vez equivalen a un 65% de lo que producen en 1 año las mineras.

Con este 65% podríamos decir que si los ETF continúan vendiendo oro, el año que viene necesitaremos sólo el 35% de las mineras de oro (100%-65%). Entonces, para saber a qué precio el oro podría irse miramos la curva de costes de las mineras:

Si hacemos una línea vertical en el 35% (equivalente a la demanda) y miramos donde cruza con la curva de costes all in costs (equivalente a la oferta) tendremos el precio de 1.100.

Conclusión, 1.100$/oz debería ser un suelo para el oro. ¿Podría situare por debajo? Por supuesto, aunque no creo que por mucho tiempo.

ANEXO:

Para saber un poco más de los cash costs all in (hoy día denominados AISC: All in sustainable costs, como explica la organización aqui) adjunto la siguiente explicación:

En el último gráfico (curva de costes) podemos ver que hay dos curvas, una que se titula “2012 cash costs” (2012 costes) y otra que recibe el nombre de “2012 all in costs” (desde junio denominado AISC). Ahora bien, ¿por qué tanta divergencia? Porque hay costes que no están incluidos en los costes de extracción.

Permitirme mostrar estos costes de más en el siguiente cuadro:

Tipo coste | Definición |

Opex | (operating expenses o costes de producción). Cuánto cuesta extraer una onza del suelo, procesarla y obtener un lingote. |

+ SG&A | (Selling, General and Administration). Los costes generales y de administración. Lo que serían servicios centrales. |

+ Costes exploración | Las minas han de gastar dinero continuamente en exploración para poder saber dónde está la veta del mineral. |

+ Maintenance capex | (Inversión –capital expenditure- de mantenimiento). Los mineros han de hacer túneles o remover tierra para encontrar el mineral. Estos costes suelen activarse (llevarlos a activo) por lo que no pasan por cuenta de pérdidas y ganancias. |

+ Tasas | Pago por impuesto de sociedades. |

= Coste all in (AISC) | Coste total del minero. |

Ante estos costes, podemos hacer un simple cálculo de cuánta caja está generando un minero. Permítanme un ejemplo. En 2012, Newmont mining produjo 5,58 millones de onzas de oro y las vendió a un precio de 1.650 USD/onza. Según sus presentaciones, el coste (opex) fue de 770 USD/onza. De ser totalmente cierto, el margen obtenido por onza sería de unos 900 USD o lo que es lo mismo, 5.000 millones de USD de beneficios que, netos de impuestos, serían unos 3.500 millones de USD. No obstante, vemos que ni el EBITDA (4.200 millones) ni el beneficio neto (1.800 millones) coinciden. Por tanto, hay unos costes que no están incluidos en los 770 USD/onza. Si vamos al cuadro anterior y añadimos todos los costes nos queda el siguiente coste total:

Coste all in = Opex (770) + SG&A (40) + exploración (138) + maintenance capex (180) + tasas (152) = 1.280 USD/onza.

Donde, ahora sí, este coste parece ser más razonable con el nivel de beneficio y caja que genera.

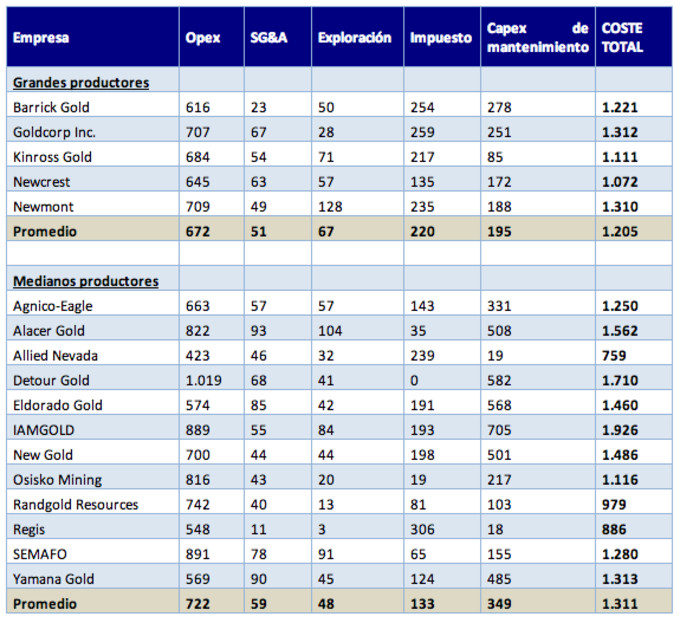

En el siguiente cuadro podemos ver el coste total de distintos productores añadiendo todos los costes incurridos.

Costes totales esperados para 2013 de los productores de oro.

Fuente: RBC y elaboración propia.