Como comentaba en mi último artículo "Fracking: ¿panacea o pesadilla?, parece que dentro del sector petrolero las empresas que más van a sufrir son las de menor capitalización (y/o endeudadas). Por ello, he pensado que sería interesante mirar las compañías de mayor tamaño (con poca deuda y que se estén negociando a precios atractivos).

Algunas de estas empresas actualmente están cotizando cerca de su valor contable, o incluso por debajo de su valor en libros (valen más muertas que vivas, como National Oilwell Varco Inc). Buscar un posible rebote con ayuda de análisis técnico quizás no sea una estrategia tan absurda para el inversor (o especulador). El precio del petróleo acumula una caída de más del 50%, las cotizaciones de todas las empresas del sector han caído de forma considerable en los últimos meses. La incógnita del problema es encontrar posibles puntos de inflexión para conseguir buenos precios de compra y ampliar el margen de seguridad:

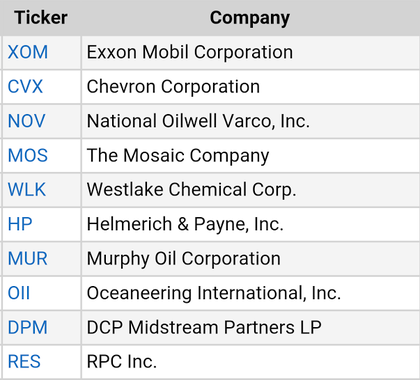

Para las compañías de mayor capitalización he elaborado un cuadro comparativo con el que poder ver qué empresas serían las más atractivas y buscar un "posible rebote" si la caída en el precio del petróleo se frenase. Como suele ser habitual en Bolsa, los escenarios con más incertidumbre, son los que mejores oportunidades de inversión brindan al inversor (tanto en cortos como en largos). La situación actual puede representar una buena oportunidad de compra, analizando bien las compañías y siendo selectivos en las adquisiciones; no se trata sólo de ir a contracorriente, hay qué analizar bien dónde estamos invirtiendo nuestro dinero y a qué precio. Me he centrado en 10 empresas dentro del sector petrolero para observar cuales son las mejores alternativas que nos ofrece el mercado:

A continuación os dejo el cuadro comparativo que he elaborado con 4 variables sobre las 10 empresas anteriores (tres variables relacionadas con la calidad del negocio y una con el precio). Podría haber incluido más ratios, pero para simplificar el estudio me he centrado en los 4 que me han parecido más interesantes. He incluido en la tabla cuatro empresas muy bajistas pero que siguen siendo inversiones clásicas como XOM, CVX, NOV o HP:

| Empresas | Deuda | Rentabilidad | Margen Beneficio | Precio |

| XOM | 0,19 | 16 | 7,9 | 12,38 |

| CVX | 0,22 | 11,1 | 9,5 | 10,11 |

| NOV | 0,22 | 10,8 | 10,4 | 8,29 |

| MOS | 0,38 | 12,1 | 14,1 | 14,29 |

| WLK | 0,26 | 23,2 | 14,8 | 12,42 |

| HP | 0,11 | 14,4 | 18,3 | 8,87 |

| MUR | 0,32 | 10,6 | 18,6 | 7,08 |

| OII | 0,47 | 21,9 | 11,7 | 11,29 |

| DPM | 0,78 | 10,3 | 9,4 | 11,43 |

| RES | 0,15 | 20,2 | 9,5 | 12,29 |

En función de las 4 variables estudiadas, el ranking (en términos de calidad y precio del negocio) quedaría de la siguiente forma: HP, WLK, RPC, OII, NOV, MUR, CVX, XOM, MOS, DPM.

Helmerich & Payne, Inc. sería la compañía más atractiva teniendo en cuenta nivel de endeudamiento, rentabilidad sobre fondos propios, margen de beneficio y precio (por detrás quedarían WLK, RPC, OII, etc). No resulta sencillo invertir en empresas que se encuentran en plena caída libre, sin embargo resulta interesante ver cuales serían algunas de las opciones de inversión a tener en cuenta. Las dos empresas con mayor puntuación en el ranking son empresas de mediana capitalización: HP y WLK (6,22B y 8,24B respectivamente).

No se trata de una recomendación de compra, sólo un pequeño análisis con el que obtener un listado de empresas que nos sirva de guía para ver las alternativas que nos ofrece el mercado petrolero estadounidense. Suerte a los valientes...