Hola a todos.

Hoy os traigo un nuevo análisis de los principales factores macroeconómicos que afectaran al mercado.

Las reuniones de este fin de semana se han saldado con un acuerdo unánime firmado antes de la apertura del mercado para comenzar negociaciones formales para la concesión de un 3º programa de rescate a Grecia por un importe cercano a 86.000 M.€. Dicho programa de asistencia sólo podrá comenzar a negociarse si el Parlamento de Grecia aprueba en las próximas 48 horas unas estrictas condiciones exigidas por el Eurogrupo en materia de estabilidad presupuestaria, recorte de pensiones, subida del IVA y reformas estructurales ¿Qué puede suceder en las próximas jornadas? Nos encontramos ante 3 posibles escenarios: :: Escenario central. Otorgamos una probabilidad del 50% a la firma de un acuerdo entre Grecia y la UEM para la concesión del rescate en las próximas semanas. Este acuerdo podría implicar la concesión de un préstamo puente para que Grecia pueda hacer frente a los vencimientos de deuda más inmediatos, lo que permitirá que las bolsas comiencen la semana con un signo alcista. No obstante, el acuerdo preliminar de este fin de semana no implica la concesión inmediata del rescate a Grecia y el proceso podría prolongarse, por lo que entraríamos en un segundo escenario. :: Escenario “Grecia en el limbo”.- Otorgamos a este escenario caracterizado por un prolongado compás de espera y una larga y tensa negociación entre Grecia y el resto de miembros de la UEM una probabilidad del 40%. Consideramos que la firma de un rápido acuerdo es compleja por las siguientes razones: (i) La UE ha exigido al Parlamento de Grecia la puesta en marcha inmediata de unas condiciones más estrictas que las que fueron rechazadas en el referéndum. (ii) El cumplimiento de las condiciones fijadas por el Eurogrupo no garantiza la concesión automática de un 3º rescate, sino comenzar las negociaciones para la firma de un Memorandum of Understanding complejo. (iii) La concesión a Grecia de 86.000 M.€ adicionales debería ser refrendada por otros parlamentos nacionales de la UEM. Si este escenario se prolonga, el país continuará a la deriva: existiría riesgo de impago del vencimiento del BCE del próximo día 20 de julio, la economía acentuará su recesión y se mantendrán los controles de capitales. El mercado se mantendría bloqueado en este escenario, pero los retrocesos deberían ser asumibles. :: Escenario adverso o Grexit.- Aunque Alemania planteó la posibilidad de una salida transitoria de Grecia de la divisa única durante un período de 5 años, creemos que la probabilidad de este escenario es reducida (10%), debido a que el gobierno griego no busca este desenlace y los tratados de la UE no contemplan el abandono de un país miembro. ¿En qué punto nos encontramos y cómo actuar? En nuestra opinión, la situación está evolucionando de una forma similar a lo que habíamos previsto: la probabilidad de un Grexit continúa siendo reducida y se alcanzará un acuerdo para la concesión de un tercer rescate, pero el proceso puede prolongarse durante varias semanas. Además, cualquier reestructuración de la deuda griega se realizará mediante extensión de los plazos de vencimiento, pero no se producirán quitas en el nominal de la deuda. Conviene no perder de vista que el mercado comienza a no otorgar tanta relevancia ni probabilidad a un Grexit y que, a medida que ese escenario destructivo pierde fuerza, tiene más sentido permanecer en el mercado. Prueba de ello es el saldo positivo con el que los principales índices europeos cerraron la semana posterior al referendum. Conocer el timing exacto de la solución de la crisis griega es casi imposible, pero las bolsas atesoran un valor y, una vez que se alcance el acuerdo y el rebote se consolide, el error será haber estado fuera del mercado.

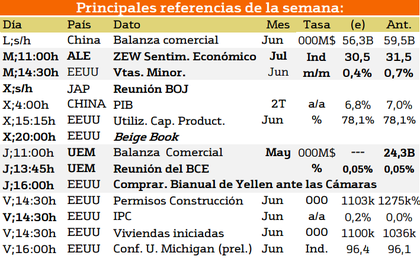

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Nuevamente la atención vuelve a centrarse en Europa aunque en EE.UU. se van a publicar resultados muy importantes. En primer lugar hablaremos del ZEW alemán sobre el sentimiento económico el martes, así como la publicación de la balanza comercial europea y además la Reunión del BCE. Por su parte desde EE.UU. se producirá la reunión bianual de Yellen ante las cámaras y se publicara el libro beige. También podemos hacer esta semana una matización el miércoles sera un día importante para Asia por la publicación del PIB chino y la reunión del BOJ en Japón.

Toda esta información es interesante para los inversores pero no deben de olvidar que dentro de que el mercado se mueve en función a su tendencia a la hora de predecir el movimiento es imposible saber si el precio de un activo financiero se moverá al alza o a la baja, lo único que se puede hacer es estar preparado para que el inversor en función de su sistema de inversión se encuentre preparado psicológicamente para adaptarse a las diferentes situaciones que puedan aparecer en los mercados, independientemente si van a su favor o en su contra a la hora de realizar sus estrategias de trading.

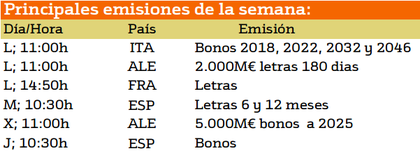

A continuación se exponen las principales emisiones de deuda de la semana:

Podemso destacar la emision de titulos de largo plazo por Italia como las emisiones más importantes, asi mismo España tambien emite bonos al igual que alemania a largo plazo. Mientras que el resto de emisiones son letras del tesoro.

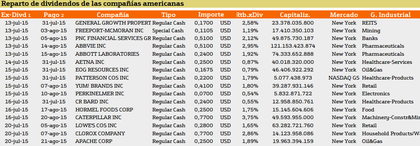

Con respecto al pago de dividendos esta semana encontramos las siguientes compañías:

Esta semana el rendimiento de las compañías norteamericanas que reparten dividendo es relativamente inferior al de semanas anteriores siendo esta semana los valores más rentables Caterpillar, ABBVIE y Clorox Company, con rendimientos del 3.75%, 2.95% y 2.86%.

En el caso de Europa nos encontramos las siguientes compañías.

En Europa destacamos que esta semana todos los valores que reparten dividendos son españolas entre las que encontramos BBVA con una rentabilidad por dividendo de 4.10%.

Espero que les sirva de ayuda.

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.