La semana pasada advertíamos que los bonos alemanes habían alcanzado claras zonas de resistencia. La caída de la rentabilidad era motivada por la búsqueda de refugio por parte de los inversores o bien por una clara rotación de activos. A lo largo de las últimas claves hemos estado viendo que la segunda opción era la más probable. Tras una fuerte subida de los activos más arriesgados que hemos vivido desde el Brexit, y sobre todo, desde la victoria de Trump, en las últimas semanas los inversores han "hecho caja" en los activos más arriesgados y se han pasado a los más defensivos. De esta forma, los bonos refugio se comportaron con fuertes subidas, o como se puede ver en el gráfico, con fuertes bajadas en las rentabilidades. El siguiente gráfico es el de la rentabilidad del bono alemán a 10 años, en el que se aprecia cómo ayer volvieron las ventas (caída de precio significa repunte de la rentabilidad) al tocar la media de 200 sesiones.

Y el movimiento de las bolsas acompañó el movimiento de los bonos. No sólo hay que destacar que las bolsas en Europa se giraron al alza, sino que de nuevo fueron los valores y sectores más cíclicos y arriesgados los que lideraron las subidas del mercado. El gráfico que también vimos la semana pasada, en el que se analizaba el comportamiento relativo entre las compañías de alta y baja volatilidad, se giró al llegar también a importante zona de soporte (medias de 200 y 500 sesiones) y zona de máximos relativos de 2016.

En Europa, como no podía ser de otra forma, uno de los sectores más beneficiados de esta nueva rotación hacia el riesgo, fue el sector bancario. Vemos cómo el giro al alza se produjo en la sesión de ayer, justo en zona de soporte. Media de 500 sesiones y directriz alcista iniciada en el Brexit fueron argumentos de peso para la entrada de dinero en el sector.

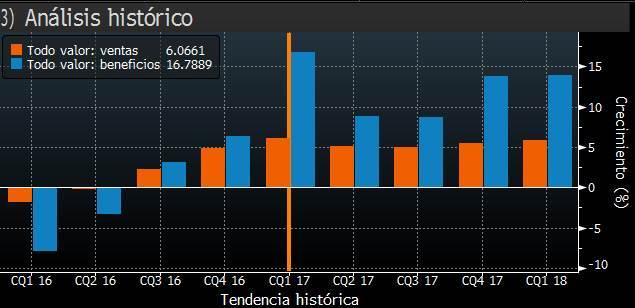

Ningún sector cíclico ha perdido los soportes que veíamos en el repaso sectorial europeo de hace unos días. Por tanto, Sectores cíclicos en soporte, volatilidad acompañando la posibilidad de un nuevo giro alcista, y la temporada de resultados empresariales que acaba de empezar con más sorpresas positivas que negativas, son buenos argumentos para pensar que el rebote iniciado ayer tenga continuidad. De momento sólo han publicado 64 compañías del S&P500 pero las cifras son espectaculares. Mejoran datos de crecimiento de ventas y beneficios incluso del trimestre anterior. En conjunto las compañías del S&P500 mejoran ventas en un 6.06% y Beneficios en un 16.78%. Todos los sectores han mejorado ventas y sólo sector energía y consumo han defraudado en cuanto a beneficios.

La duda evidente la tenemos a sólo un par de sesiones al no saber cómo reaccionará el mercado al resultado electoral de Francia. Pero una vez más si esperamos a que las noticias sean positivas, quizás sea tarde para entrar.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)