Ayer comentábamos que la renta variable, a pesar de las correcciones de las últimas jornadas, seguía en un movimiento lateral iniciado a mediados de diciembre. Hoy vemos que los índices europeos están rebotando ya que el Eurostoxx 600 se acercó ayer a la base del canal. Pero echando un vistazo al resto de mercados, vemos que la atonía y el lateral no sólo es cosa de la renta variable.

El precio del petróleo, que es el activo que está influyendo directamente a la inflación e indirectamente al resto de activos, lleva desde principios de diciembre moviéndose entre 51 y 54 dólares el barril.

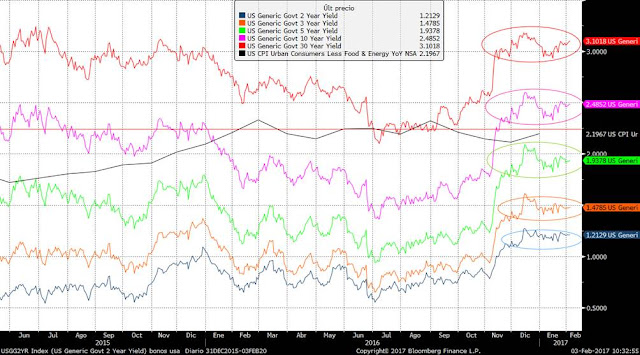

También se aprecia un movimiento claramente lateral en la rentabilidad de los bonos del tesoro de Estados Unidos. Tras el fuerte repunte después de la victoria de Trump, la TIR en todos los plazos permanece estable a pesar del repunte de inflación, de la volatilidad del dólar y de la reunión de la FED de esta semana.

Sin embargo, no todo es movimiento lateral en el último mes. El dólar, tras las fuertes subidas post electorales, no está consolidando niveles sino que está claramente corrigiendo desde principios de año. En noviembre el Dollar Index superó máximos de 2015 y en este inicio de año está perdiendo esta cota. A la vista del gráfico, una vez perdido el nivel comentado, vemos que la corrección podría continuar hasta la zona que une mínimos desde 2014, que coincide con las medias de 200 y 500 sesiones (97.5 puntos).

Por mucho que se empeñe el señor Trump en querer tener una moneda débil que favorezca las exportaciones de las compañías norteamericanas, es complicado que a corto plazo se pierda la directriz alcista comentada. Los datos macro en Estados Unidos son muy solventes, y los tipos de interés no sólo están más altos que en Europa, sino que a corto plazo la FED subirá tipos más rápido que el BCE, por lo que esta corrección deberá ser aprovechada por los inversores para tomar posiciones.

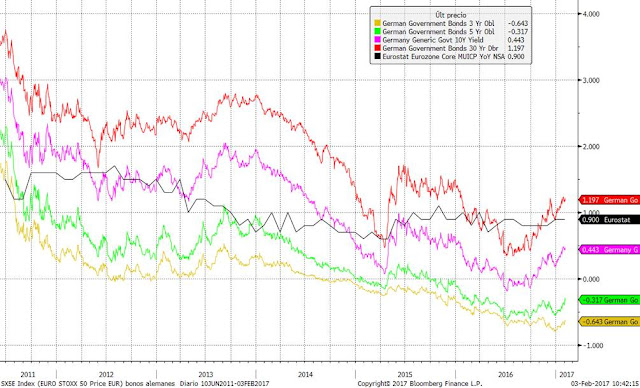

Pero sin duda, donde sí que está habiendo movimiento es en los bonos europeos. Los datos de inflación están haciendo efecto y están presionando al alza las rentabilidades de los bonos. En el siguiente gráfico vemos cómo continúa la tendencia alcista en la rentabilidad de todos los plazos. Esta semana han marcado máximos de los últimos meses todos los plazos del bono alemán, llamando la atención que también están repuntando los bonos a corto plazo.

En los bonos españoles, hay que destacar que sí que los bonos de largo plazo están marcando máximos, mientras que los bonos de corto plazo (2 y 3 años) siguen en zona de mínimos.

Por último, otro activo que no está en movimiento lateral es la renta variable emergente. El MSCI Emerging Markets ha roto este año la línea que une los máximos desde 2015.

El comportamiento es inverso al comportamiento del dólar, por lo que hay que estar atentos al dólar. Un giro alcista del dólar podría revertir la tendencia de los emergentes. Igualmente, si el S&P500 o la renta variable europea rompe al alza el lateral, también podría generar traspaso de fondos de Emergentes a desarrollados. En definitiva, que aunque a corto plazo no se aprecian tendencias claras en la mayoría de activos, sí que en deuda pública europea tenemos una tendencia más clara que nos hace pensar que este movimiento podría continuar (venta de deuda).

Así pues, tenemos las siguientes tendencias de corto plazo.

- Tendencia alcista en deuda europea. Lo más probable es que continúe la misma, sobre todo porque aún hay un GAP importante entre la rentabilidad del bono alemán a 10 años (0.44%) y la inflación (subyacente de eurozona al 0.9% y la general en el 1.8%)

- Tendencia lateral en renta variable de países desarrollados. Tras este lateral, apoyado por macro y resultados empresariales, y desde el punto de vista técnico (los laterales son continuación de la tendencia), lo más probable es una ruptura al alza.

- Tendencia lateral en bonos de Estados Unidos. La ruptura dependerá de las decisiones de la FED. Muy probablemente esta subida de la rentabilidad descuente al menos dos subidas de tipos este año. Si hay tres subidas, quizás le quede algo de recorrido al alza a la rentabilidad de los bonos, pero si finalmente no hay tantas, el lateral se romperá a la baja.

- Tendencia bajista en el dólar. Tal y como hemos visto en el gráfico, creemos que es una corrección dentro de la tendencia alcista. Puede ser oportunidad para tomar posiciones.

- Tendencia alcista en emergentes. Mientras se mantenga la situación actual, los emergentes seguirán beneficiados por lo que la tendencia debería continuar.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.(http://blog.unicorppatrimonio.es/)