Es de sobra conocida la necesidad y deseo del ser humano de adelantarse a los acontecimientos como manera de reducir la inseguridad intrínseca de nuestro ser.Y en el ámbito de los mercados financieros,esa necesidad toca su máxima expresión,llevando a formular teorías,modelos,estudios sobre lo que nos deparará el futuro,e incluso a estimar/adivinar la rentabilidad de los diferentes activos financieros en el 2015.

Pero la historia demuestra que un inversor medio nunca podría confiar los resultados de su inversiones en estos vaticinios por el escaso acierto de los mismos en las últimas décadas.Y no parece que vaya a cambiar la estadística.

Dentro de esa necesidad de adelantarse a los acontecimientos,en el campo de la inversión y los mercados financieros,está el conocido "adelantarse al mercado" o "entrar y salir del mercado" como método voluntario o involuntario de inversión(ya que muchos inversores lo usan sin saberlo a priori).Esto es,prever los movimientos al alza o a la baja del precio del activo financiero en el que se invierta para comprar en un punto bajo(barato) y vender una vez el precio ha subido.O vender el activo financiero antes de que,según la opinión(sesgada)del inversor en cuestión,el precio del activo caiga o caiga más de lo que ya lo haya hecho.

Lo que ocurre es que es harto complicado(por no decir imposible,más allá del acierto por azar) acertar en estos movimientos de manera consistente,ya que en el muy corto plazo el precio de los activos financieros se mueve de manera irracional y "aleatoria"(aquí coincido con la opinión de Burton G.Malkiel).Es muy osado(por no usar otra palabra) hablar hoy de un método infalible,de máximo beneficio y que evite pérdidas que pueda ser usado de forma consistente año tras año por un inversor particular en los mercados financieros.

Sin embargo para la mayoría de inversores medios esta operativa de "entrar y salir" no ha sido históricamente acertada,y les ha proporcionado rentabilidades muy por debajo de sus activos de referencia,aparte de unos niveles de stress y nerviosismo en periodos de tensión para nada recomendables.Y lo peor es que cada vez serán más recurrentes estos momentos de tensión en los mercados.

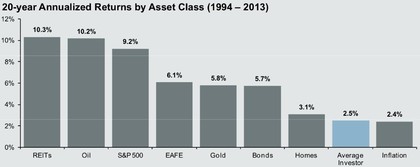

Un ejemplo de ello es este ya conocido estudio realizado por JPMorgan donde compara la rentabilidad anual en las dos últimas décadas de la bolsa( americana,la más representativa),renta fija,oro,petróleo,e inmobiliario con la obtenida por el "average investor"(inversor medio).

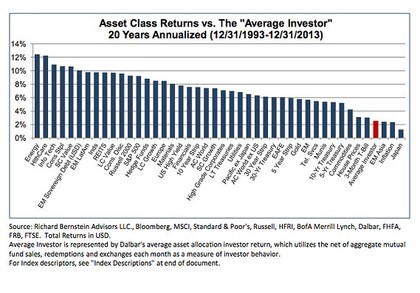

O este de Richard Bernstein algo más completo,con la rentabilidad anualizada a 20 años de casi todos los activos financieros y mercados en los que un inversor medio puede invertir(en azul) y la del inversor común(en rojo),también a veinte años:

Dejo un espacio para su reflexión(...)

Esta ínfima rentabilidad anual obtenida por el inversor medio frente al resto de activos se ve muy claro en el largo plazo,pero en el corto plazo es muy,pero que muy difícil,ser consciente de estas "underperformances" por parte del propio inversor.

Y es en el día a día,en el mes a mes y en el año a año,cuando muchos inversores medios pierden gran parte de las opciones de rentabilizar sus inversiones en línea con los activos financieros en los que invierten.

Los motivos de esta demoledora y REAL estadística son variados y conocidos,pero me detengo en los DOS ERRORES que,en mi opinión,son los más destructivos en rentabilidad y están en mano del inversor evitarlos : guiarse por emociones y no tener un plan de acción o estrategia al invertir.

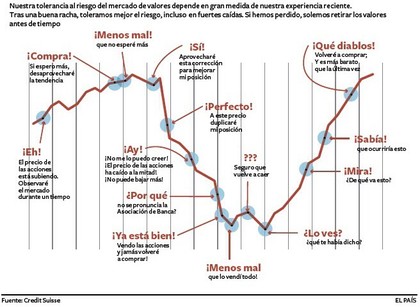

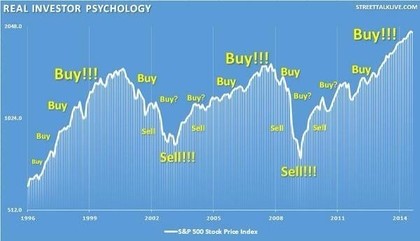

1.-Guiar las decisiones de inversión por las emociones del momento de mercado: invertir en mercados y activos que están subiendo desde hace tiempo y vender cuando caen.Y así durante décadas y décadas.

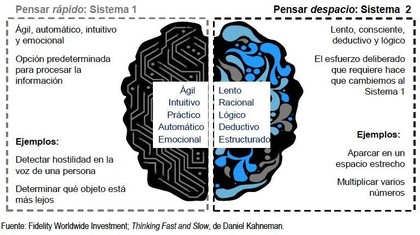

Este comportamiento se debe a razones estudiadas desde hace tiempo,y las aborda la ciencia del "BEHAVIORAL INVESTMENT"(comportamiento del inversor).Daniel Kahneman lo describe en su libro "Pensar rápido,pensar despacio",y explica que a la hora de la toma de decisiones, podemos guiarnos por uno de los dos sistemas cognitivos del cerebro :

Sistema 1(pensar rápido) ó Sistema 2(pensar despacio)

El sistema cognitivo 1 es la parte más antigua de nuestro cerebro,más inconsciente y emocional,de respuestas rápidas y encargado históricamente de las huidas en caso de peligro.Este sistema cognitivo es el responsable de las decisiones que llevan a cometer los errores habituales en materia de inversión.Y viendo la rentabilidad que obtiene un inversor medio frente a los activos en donde invierte,se puede afirmar que el inversor medio es auténtica carne de cañón del sistema cognitivo 1.

Y la razón es que es sumamente difícil abstraerse de él cuando hay incertidumbre y tensión en los mercados financieros(esto es,caídas ),ya que tiende a activarse sólo como mecanismo innato de protección.La primitiva huida en caso de peligro,se convierte hoy en salir de inversiones que están perdiendo.Y son dos los sesgos cognitivos de este sistema 1 nos dificultan sobremanera tomar correctas decisiones cuando invertimos:

A) aversión a las pérdidas:este sesgo hace que los inversores busquen inversiones que no existen,de alta rentabilidad y mínimo riesgo.De forma que no soportan los periodos de minusvalías latentes del activo financiero donde invierten y acaban vendiendo cuando éstas llegan.Los estudios de Kahneman llegan a la conocida conclusión de que el dolor de perder 1€ es el doble al placer de ganarlo.Y esta asimetría emocional aplicada al dinero que invertimos se convierte en nuestro peor enemigo a la hora tomar decisiones.

B) el sentimiento de rebaño:este es el sesgo que nos lleva como inversores a vender cuando todo el mundo lo hace (y a comprar un activo financiero cuando el resto lleva tiempo haciéndolo). Tratar de "evitar una catástrofe" es lo que nuestro sistema cognitivo 1 nos dice cuando cae el precio de los activos en los que hemos invertido y todo el mundo los está vendiendo(por el sesgo anterior de "aversión a las pérdidas").Lo que ocurre es que vender en un momento de caída es la verdadera catástrofe para nuestra rentabilidad final y para la consecución de nuestros objetivos de inversión.

Cuando estos dos sesgos se unen en un periodo de volatilidad del mercado,se hace muy difícil no caer en sus garras para poder actuar de manera racional.Si a esto le unimos la cantidad de información a la que un inversor hoy tiene acceso con internet,la toma de decisiones en estos momentos de tensión se hace harto compleja.

- "Todo el mundo tiene el cerebro suficiente para ganar dinero en Bolsa, pero no todo el mundo tiene suficiente estómago. Si eres de los que son susceptibles a ver toda su cartera en los momentos de pánico del mercado, mejor que no inviertas en acciones." Peter Lynch

Y como mi cerebro con su sistema cognitivo 1 no me va a ayudar a invertir,necesito datos racionales para que mi sistema cognitivo 2 (lento,estructurado) gane la batalla en la toma de decisiones de inversión.Este sistema es el encargado de las decisiones más racionales y lógicas,previo estudio detenido de las diferentes opciones y sus consecuencias.Por lo que requiere un esfuerzo deliberado por nuestra parte para su activación en la toma de decisiones de inversión.Pero,¿cómo podemos conseguirlo si he invertido en bolsa americana(por decir la más representativa) y empieza a caer?

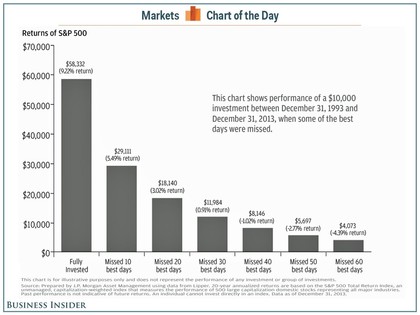

Para eso existe la maravillosa,que no infalible (ya que son datos de lo que ha ocurrido,no de lo que ocurrirá), ciencia estadística.Y estudios como este otro de JP Morgan nos puede ayudar a conseguirlo:

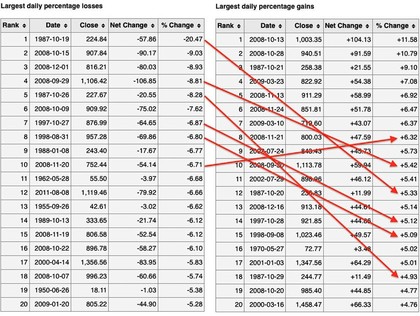

Muestra si un inversor hubiera mantenido su inversión en el S&P500(bolsa de EEUU)desde 1994 hasta el 2014 sin vender en ningún momento de pánico.Y recordar un par de charts más arriba que en estas dos décadas ha habido varios años de verdadero pánico inversor (por las caídas en bolsa de 2000-2003 y 2007-2009 ).La comparativa la hace con otros inversores que decidieron vender en varios de esos momentos de pánico,lo que les llevaba,una vez vendían,a perderse los mejores días de la bolsa que suelen venir muchas veces justo después de días de gran caída.Aquí un ejemplo de qué ocurre tras días de fuertes caídas en bolsa:

Como ejemplo,perderse los diez mejores días en bolsa estadounidense en un periodo de 20 años supone una rentabilidad final de 5,49% anual,frente a la rentabilidad del 9,22% del inversor que no ha vendido en esos 20 años y ha permanecido invertido sin separarse de su objetivo de inversión a largo plazo.No son pocos los inversores que han salido de su inversión en renta variable a largo plazo cuando ésta ha corregido -10% o más.

Por lo que la mejor forma de invertir y rentabilizar nuestro dinero línea con los activos donde invertimos,sin necesidad de predecir ni estar pendiente del mercado o los medios de comunicación, es centrarnos en nuestros objetivos de inversión y no en lo que hagan sus precios en el día a dia (ese día a día,mes a mes y año a año tan difícil de gestionar cuando invertimos a largo plazo).

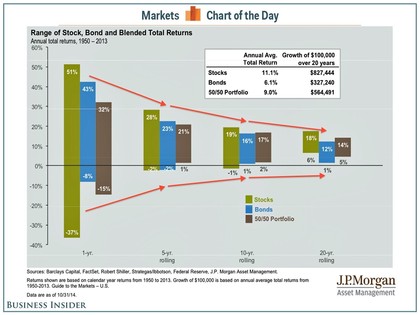

Pero sobre todo,entender qué activo financiero se adecúa al horizonte temporal de mi objetivo al invertir( si es de corto plazo,por ejemplo,no puedo invertir en renta variable/bolsa):

Con este otro dato estadístico puedo recordarle a mi sistema cognitivo 2,cada vez que tenga dudas,cómo puedo conseguirlo :muestra la máxima/mínima rentabilidad que ha obtenido la renta variable y renta fija en EEUU en distintos periodos temporales,de 1 a 20 años).

Pero esto se hace muy difícil si caemos en el segundo error más importante:

2.-Invertir sin un plan de acción (estrategia,disciplina) que prevea qué hacer cuando el precio del activo suba,se mantenga o baje.Puede parecer una obviedad,pero una gran cantidad de inversores entra en mercados que no conocen para salir/vender al menor vaivén con la consiguiente pérdida.Si invertimos en renta variable (por ejemplo) y somos un inversor medio,debemos conocer sus características de rentabilidad,riesgo y horizonte temporal necesario.Y sólo en caso de aceptarlas,invertir.

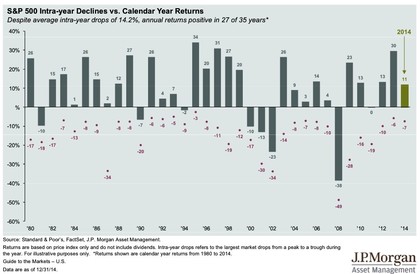

Aquí podemos comprobar que,no sólo la mayor parte de los años el S&P500(bolsa americana) cierra en positivo,sino que también todos los años tiene correcciones:la caída intra-anual media es del 14,2%.

Por lo que cada año tendrá oportunidades para dejarse llevar por su sistema cognitivo 1 y vender en momentos de pánico y así,formar parte de la desastrosa estadística del inversor medio que obtiene rentabilidades muy por debajo de los activos donde invierte.

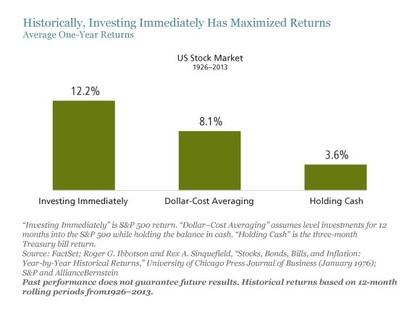

Tener un plan de acción o una estrategia puede ser una increíble ayuda para evitar estos problemas y lograr buenas rentabilidades con una regular consistencia (no tenemos por qué tratar de lograr las máximas rentabilidades posibles con nuestras inversiones).Una estrategia casi centenaria para conseguirlo y que está al alcance de cualquier inversor medio es invertir una cantidad de dinero fija todos los meses de forma regular,disciplinada e inexorable.Esta estrategia es tan conocida como poco utilizada por el público en general.Y es una pena porque ayuda a evitar numerosos errores cuando invertimos y nos genera unas rentabilidades muy acorde con los activos en los que invertimos.

Al ir invirtiendo todos los meses una cantidad fija,evitamos comprar todo nuestro dinero a precios caros y a su vez,conseguimos comprar a precios bajos (cuando llega esa caída media anual del -14% que nos hace huir presos de nuestro sistema cognitivo 1). Esto elimina,o al menos atenúa,el dolor emocional de las pérdidas momentáneas en momentos de caídas,ya que las podemos convertir en momentos de oportunidad de inversión a precios muy bajos.Cuando tu sistema cognitivo 2 conoce esta estrategia,y la utiliza para la consecución de unos objetivos concretos en el tiempo,empezamos a tener una estrategia y una planificación financiera de nuestro patrimonio.

Esta "legendaria" estrategia es conocida como "dollar cost-averagin",y sin ser la estrategia máxima rentabilidad en periodos de varias décadas,sí que nos permite rentabilizar nuestro dinero de forma óptima en periodos de menor horizonte temporal.Desde 1926,mientras una inversión puntual en bolsa americana ha generado una rentabilidad anual de 12,2%,una estrategia de inversión sistemática mensual hubiera obtenido un 8,1% de rentabilidad anual. Números nada desdeñables para un inversor medio.

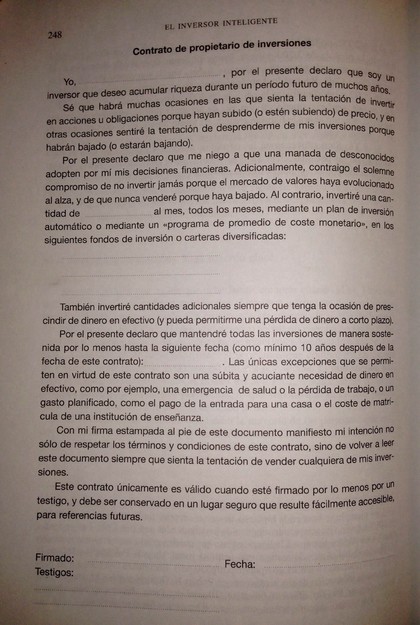

En el best seller "El inversor Inteligente",Jason Zweig nos propone un contrato para que nuestro sistema cognitivo 1 y 2 se atengan a esta disciplina:

No se olvide firmar a la salida y vuelva dentro de diez años.Mientras,disfrute de la vida.