Hoy nos encontramos el índice más representativo de las bolsas globales, el MSCI WORLD, en un nivel clave para el devenir futuro de las bolsas. Tras el fuerte recorte ocasionado por el Brexit, ha venido una recuperación vertical liderada por las bolsas de EE.UU. que ha llevado de nuevo al MSCI World a la zona de 1.700 puntos. Ya a mediados de mayo decíamos en las claves del día (11 de mayo), que en función de cómo se comporte el MSCI World ante el 1.600 o 1.700 dependería el próximo tramo de las bolsas. Actualizo el gráfico de entonces y podemos observar que el rango de precios sigue siendo el mismo. Si el índice es capaz de superar la zona de 1.700 puntos significará que vuelve a meterse dentro del canal alcista iniciado en 2009 y viviremos un importante tramo alcista en los próximos meses.

Hace sólo tres semanas el índice se enfrentaba al soporte de 1.600 y su pérdida habría supuesto volver al canal bajista del último año y estaríamos hablando de un objetivo en 1.400 puntos (máximos de 2011 y mínimos de 2013). Tal y como hemos venido comentando a lo largo del año, a buen seguro que encontraremos buenas explicaciones para justificar uno u otro movimiento. Si es alcista, evidentemente la explicación es que las bolsas ofrecen gran atractivo frente a una renta fija en mínimos y las grandes cantidades de dinero en liquidez no encontraban otra alternativa que no fuese la renta variable. Y si el movimiento es a la baja, la explicación evidentemente será que la economía se está enfriando y los bancos centrales cada vez tienen menos herramientas (y estas son cada vez menos eficaces), los temores de deflación, la incertidumbre política, el terrorismo islámico, etc.

El caso es que nos enfrentamos a una importante resistencia y la sensación que nos trasmite el mercado es optimista y es muy posible que se supere y vivamos un verano mucho más alcista del que nos podríamos imaginar cuando arrancamos junio con multitud de incertidumbres por delante. De momento, las últimas subidas de los mercados vienen justificadas por una mejoría de los resultados empresariales. Y esta es la mejor justificación que podemos encontrar, puesto que los resultados son la verdadera gasolina de las bolsas. Las financieras y tecnología de Estados Unidos están superando expectativas del consenso de analistas, así como las empresas de recursos básicos. En Europa en global, las ventas están en línea con las estimaciones, pero los beneficios están superando expectativas en un 6.3%.

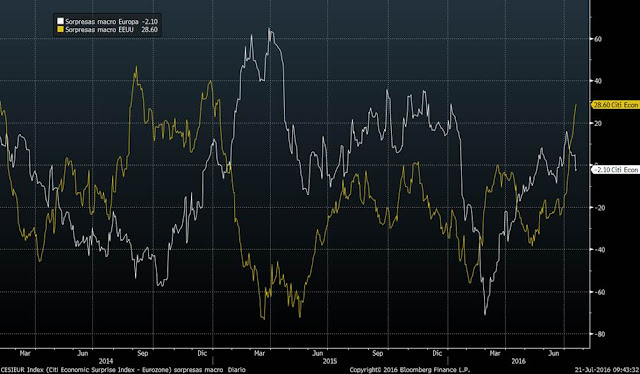

Por el lado macro, también nos estamos encontrando bastantes sorpresas positivas en EE.UU. y en Europa poco a poco mantenemos una inercia positiva. En el siguiente gráfico podemos ver la evolución de los índices de sorpresas macro elaborado por Citi, tanto de EE.UU. (línea amarilla) como de Europa (línea blanca). Ambos en clara tendencia alcista desde los mínimos marcados en febrero y marzo de este año (cuando las bolsas marcaron mínimos).

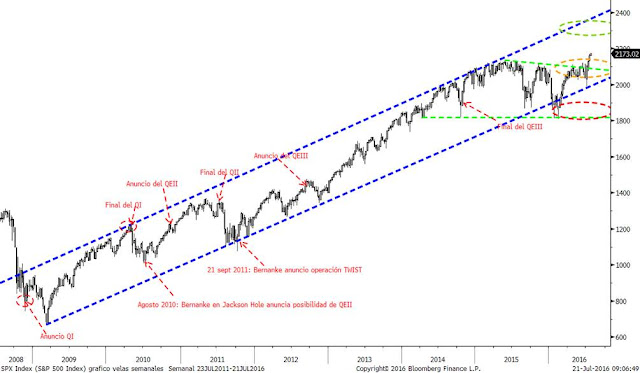

Por tanto, tenemos a las bolsas globales en zona de resistencia, pero la macro y la micro (así como las fuertes posiciones en liquidez) podrían justificar una ruptura alcista. Si analizamos los índices más generales de las principales zonas geográficas, vemos cómo el S&P500 ha sido el primero en romper resistencias al superar la línea que unía los máximos del último año. El índice ha vuelto claramente al canal alcista iniciado en 2009 y tenemos como soporte el nivel de 2.000 puntos y resistencia en la zona de 2.300-2.400 puntos.

Los índices europeos siguen más débiles y aún no han sido capaces de dejar atrás la tendencia bajista iniciada el año pasado. Precisamente, el Eurostoxx 600 se enfrenta hoy a la línea que une estos máximos. Dejar atrás la zona de 345-350 puntos significaría confirmar el rebote justo en la base del canal iniciado en 2009.

Y los mercados emergentes (el MSCI Emerging Markets), se enfrentan también a zona de máximos de los últimos meses. El nivel de 870-900 es zona de máximos y mínimos relevantes desde nada menos que 2010. Un cierre semanal por encima de 900 puntos sería una señal muy alcista y se podría confirmar una figura de H-C-H invertido dibujado desde agosto del año pasado (objetivo en zona de 1.000 puntos).

Por tanto, la pregunta que debemos hacernos es si las bolsas europeas y de mercados emergentes serán capaces de seguir a las de EE.UU. y superar resistencias, o si por el contrario volveremos a ver un tramo de bajadas. Lo que sí parece bastante probable es que si se superan las resistencias comentadas, el tramo alcista puede ser notable, puesto que hay muchísimos inversores fuera del mercado después de haber reducido riesgos o incluso ponerse cortos dejándose llevar por el pánico desatado por el Brexit.

Así pues, no parece que estemos ante un momento de reducir drásticamente los riesgos en cartera a pesar de las fuertes subidas de la mayoría de índices desde mínimos de la última semana de junio.