En estos momentos existe cierto pesimismo sobre el mercado de renta variable porque lleva mucho subiendo e incluso se habla de burbuja, pero podemos tomar como referencia ciertos indicadores que nos muestran una realidad que debemos juzgar por nosotros mismos.

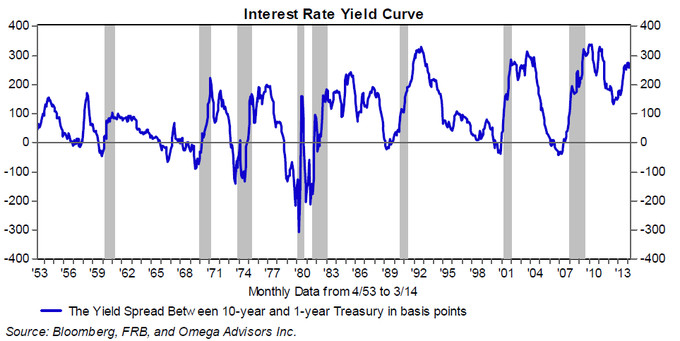

Históricamente antes de una recesión se ha invertido la curva de tipos y no estamos en ese caso

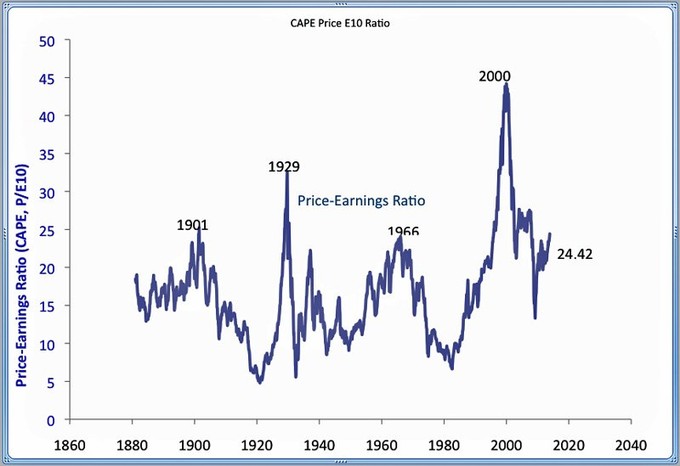

No todas las veces que se ha invertido la curva ha ocurrido una recesión pero una recesión no ha ocurrido sin una inversión de la curva.Otro aspecto del que nos están advirtiendo son los altos niveles de valoración PER (Price Earnings Ratio) y CAPE (cyclically adjusted Price Earnings), yo no estoy en contra del ratio en si pero hay que mirarlo en su contexto económico ya que no se han dado las mismas condiciones en todos los momentos de la historia

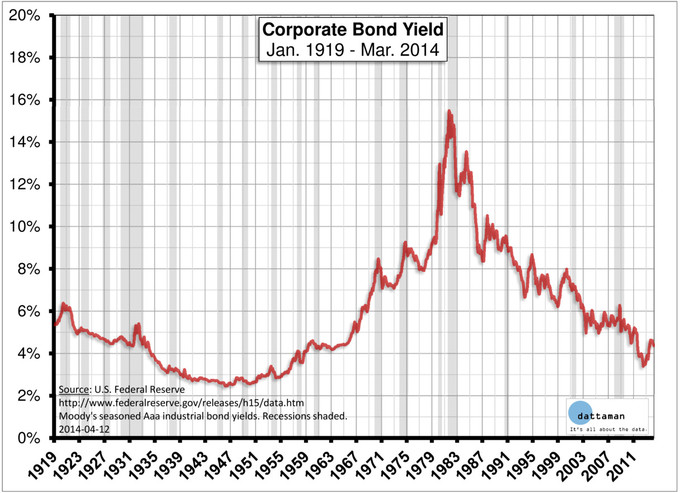

Lo que normalmente interpretamos es que si esta por encima de su media histórica esta caro y si no esta barato, pero yo creo que no hay que mirarlos desde ese lado, actualmente con unos tipos de interés a 10 años menores del 3 % no podemos pretender que el retorno de la bolsa este en niveles de los años 80, hay que tomar como referencia los bonos corporativos americanos que muestran el riesgo de estas empresas y ese sera el retorno esperado que esta en consonancia con lo que nos devuelve el CAPE

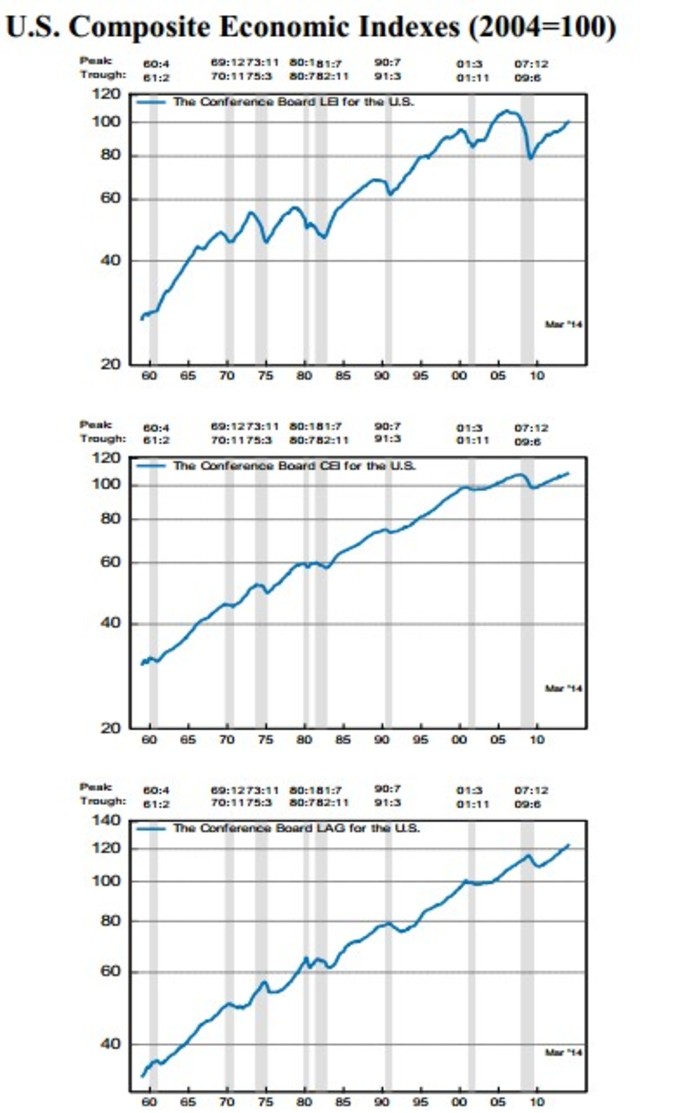

Otro indicador muy importante es el adelantado elaborado por The Conference Board que suele ser muy útil, el cual no indica ningún riesgo de recesion:

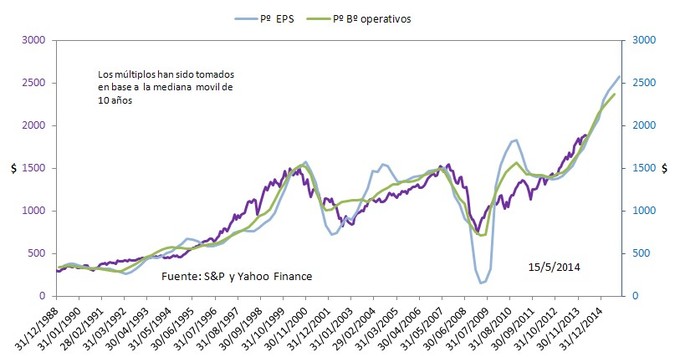

A continuación quiero mostrar unas estimaciones del precio futuro en base a los múltiplos de la última década.

A alguien le pueden resultar muy altos estos múltiplos actualmente , 17 para P/BºO y 18 para P/Eps pero son los correspondientes a épocas de tipos de interés muy bajos como los actuales

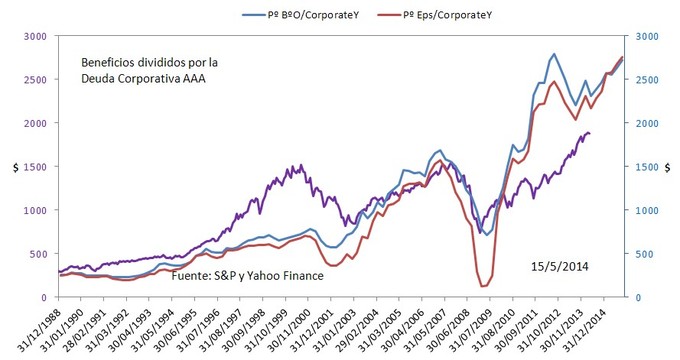

Si tomamos como referencia de retorno la rentabilidad de los bonos corporativos de máxima calidad AAA a largo plazo seria algo parecido a esto:

En vista a esto no hay nada que nos impida que sigamos saliendo de este lateral de mas de 10 años

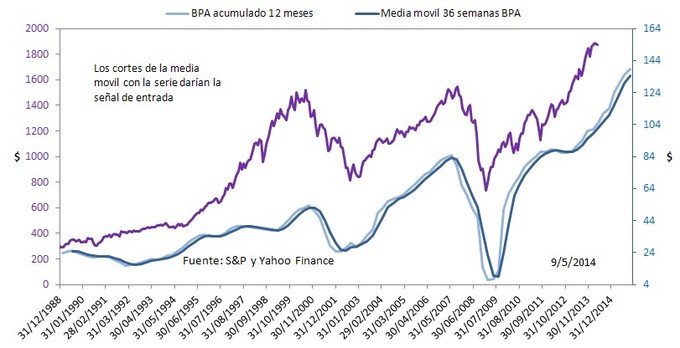

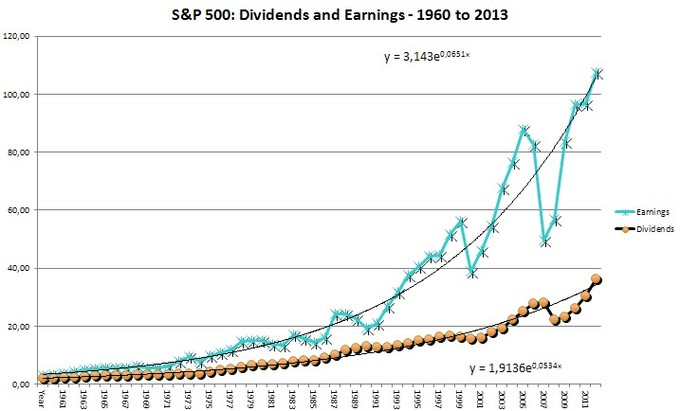

Y las 500 empresas americanas mas fuertes siguen aumentando sus beneficios y sus previsiones siguen siendo de mas incremento. De momento no se ven riesgos de recesión pero nadie nos dice que no podamos sufrir de una corrección, de producirse debemos de saber de que lado tenemos mas probabilidades de tener éxito.

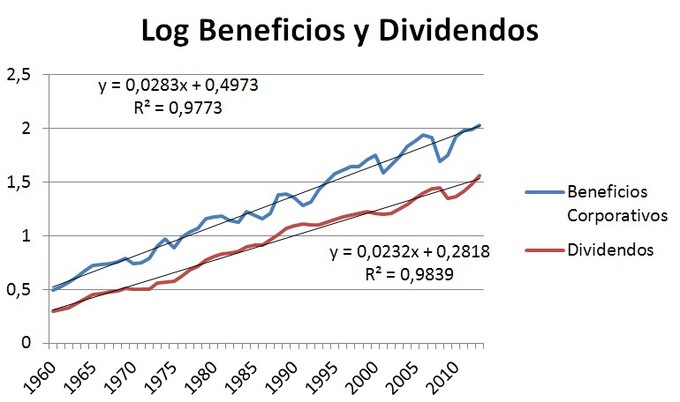

EDITADO: Os dejo un par de gráficos donde se ve que no es nada descabellado ni el crecimiento de los beneficios corporativos ni de los dividendos.

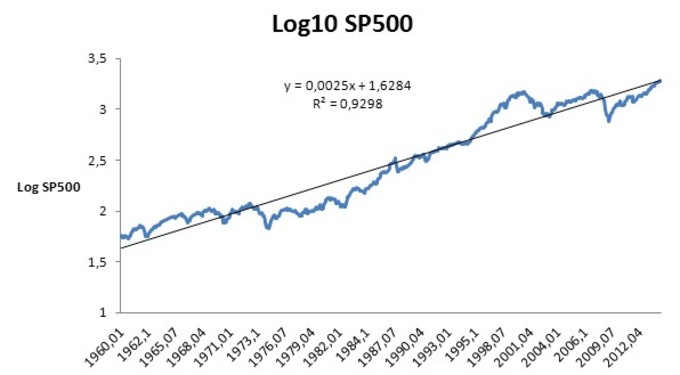

Si lo representamos con escala logarítmica (para deshacer la pendiente de la transformación logarítmica a CAGR)

se ve una regresión lineal perfecta pero traducido a la realidad no es mas que el poderoso crecimiento compuesto que podéis ver a continuación.

Fuente.

Y el SP500 más de lo mismo:

Estos son los datos y suyas las conclusiones :-)

Interesante artículo por los datos que aportas a la hora de valorar las bolsas.En la última gráfica que pones, viene el S&P500 con el BPA acumulado de 12 meses y la Media Móvil 36 semanas BPA; ¿podrías decirme donde mirar esos datos? ¿Puedes poner el linlk para ir directamente? pues sería más fácil así.

Gracias

ya me has preguntado en un post anterior, veo que no lo has visto :-) hay que trabajarlo un poco con excel, los datos los bajas de aqui te pego el mensaje

"en esta pagina en additional info la primera index earnings

http://eu.spindices.com/indices/equity/sp-500, te bajas el excel y en la primera hoja al final a la derecha te salen los beneficios (operativos y reportados) y los estimados, como los dan por trimestres cuando la media móvil de 3 periodos cruce a la linea de los beneficios daría señal"

Hola Gaspar .. el articulo es muy interesante como todos los tuyos ..

El problema creo que no esta en el retorno en una época de bajos intereses

El problema esta en si es sostenible o si aumentaran

Si aumentan malo y si no aumentan también malo ..

Dinero hay a patadas , pero cada vez mas concentrado en menos manos y nos pongamos como nos pongamos ..

desde el siglo XVI gracias a la escuela de Salamanca ..

se sabe que el dinero no es una mercancía ..

Con tanto dinero da para coberturas de todo tipo a precios baratísimos .. pero para comprar pan y productos básicos se necesita clase media

( incluido un smartphone .. que ya es algo básico y pagar la conexión ) se necesitan rentas ..

No baja pero le cuesta Dios y ayuda subir .... algún dia tocara subir sueldos .. subir impuestos a las empresas en USA e invertir para producir, en vez de recomprar acciones y subir el dividendo .. que no es eterno como no lo fueron las minas de plata americanas

los incides incluido el nuestro de baratos nada si miramos expectativas .. que subir para mi suben sobre todo si hay compradores nuevos a los que les seducen las expectativas ..

si estas invertido de hace un par de años pues tampoco vas a vender .. pero subir .. yo no tengo tan claro que este como para comprar expectativas y conseguir unas rentabilidades majas a cinco años vista .. que es el inversor a minimo 3 -4 años quien da estabilidad a los mercados

Un abrazo

PD como le digo a Hugo estoy alcista pero con cuidadin

estoy de acuerdo lo que hace subir los precios son los compradores pero que activo alternativo existe actualmente, y en el banco ( con los tipos actuales) no lo vas a depositar ya que la inflación te lo comería (y es lo que quieren con la deuda que existe hoy en día), en los precios entran dos conceptos en juego expectativas / retornos,si las expectativas crecen y el retorno se mantiene los precios suben, si las expectativas se mantienen y el retorno requerido sube el precio baja, y si las expectativas se mantienen y el retorno baja las acciones suben y creo que ese es el caso no porque existan muchas expectativas sino porque no hay otra alternativa mejor (bajos tipos de interés) , si se cumplen las previsiones de crecimiento reportadas que se estiman es lo normalmente esperado, si cambian las expectativas pues disminuirán los precios, HAY QUE ESTAR ATENTOS A LOS BENEFICIOS TRIMESTRALES y ver como evolucionan si no se deterioran los fundamentales no ve ningún riesgo importante

Es mi opinión

Gracias por el comentario y un Saludo

Mi alternativa es liquidez y de hecho en abril se pago deuda ESPAÑOLA con vencimiento en abril con rentabilidad NEGATIVA -0.276

las grandes fortunas están comprando repos al 0.7-0.8 ..

no creo que sea como 2007 .. pero me acuerdo cuando aconseje no comprar piso a un amigo y me cayo la del pulpo .. porque los pisos seguían subiendo

ahora mismo los que me dijeron a mi y al otro de todo

tienen clara donde ha estado la rentabilidad

Yo tengo muy en cuenta el tema muy comentado en zero de los 401K .. de la generación del baby boom ..

esos son los que han aumentado su riqueza ..

los menores de 35 la han disminuido bastante y los de 35-55 creo que no la han aumentado

La gente cercana a la jubilación ( donde esta la riqueza concentrada ) .. como que no esta por comprar mucho ..

mas bien por mantener

No hace falta irse a USA en españa una mayoría de jóvenes lo tiene muy jodido para ahorrar .. para invertir en bolsa .. ni te cuento

al menos en cantidades minimamente significativas

Y encima esperamos que consuman y ahorren ..

Largo lo fias Sancho ....

Daniel Lacalle gusta de decir que los bancos no pueden sorber y respirar al mismo tiempo .. la contrapartida que es la juventud yo juraría que tampoco ..

no estoy diciendo que baje solo que las subidas están difíciles .. vender pues tampoco con los Divis que da la bolsa si compraste hace años tienes un retorno acojonante .. pero

para el nuevo inversor ( no especulador ) .. no lo tengo tan claro ..

Bestinver ha comprado Viscofan .. Viscofan no es la típica empresa con descuento .. y tiene un monton de liquidez ..

No hablo de unos cualquiera .. creo que es un síntoma

Un abrazo

hay que estar preparado para todo y me gusta escuchar otras opiniones gracias por las ideas que has desarrollado

Os dejo un par de gráficos interesantes