El par Euro-Dólar en el año actual está presentando fuerte volatilidad, aunque se mantiene en un rango estable. El año pasado apostábamos por un rango entre 1,05 y 1,10 y este año, debido a la distinta velocidad de los bancos centrales en la subida de tipos, entendemos que se moverá en un rango bajista entre 1 y 1,1 (marcado el canal en discontinua roja).

Como podemos ver, a cierre de ayer, más o menos el dólar se encontraba en los mismos niveles que a principio de año. Ha habido un movimiento de ida y vuelta para volver a niveles de 1,05. Todos los días podemos encontrar fundamentos más o menos sólidos para explicar los movimientos: que si Trump acusa a Alemania de tener un euro débil para favorecer a las exportadoras, que si el riesgo político en Europa castiga al euro; que los últimos datos macro en Estados Unidos están siendo más sólidos que en Europa; declaraciones de los miembros de los bancos centrales y alguna justificación más.

Pero mientras estamos pendientes del euro dólar, lo que no hemos apreciado es que la noticia no está en si el euro o el dólar se están depreciando entre ellos. El verdadero dato es que ambas divisas se están depreciando en este inicio de año. O estas se están depreciando o el resto se está fortaleciendo, llámenlo como quieran, pero el caso es que si vemos el Euro frente a la mayoría de divisas, vemos que pierde terreno frente a todas, salvo la lira turca y el dólar USA.

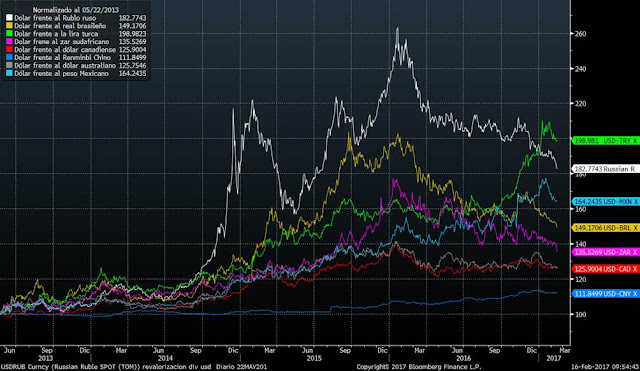

Y lo mismo ocurre con el Dólar. Este pierde terreno frente a todas las divisas emergentes y productores de materias primas, salvo la lira turca.

Y también pierde terreno frente a las divisas de países más desarrollados.

En este último gráfico, vemos que lo que se está produciendo es una corrección del dólar después de la fuerte revalorización vivida tras las elecciones de Estados Unidos. Ya hace algunas semanas, el Presidente Trump dijo abiertamente que quiere un dólar débil, evidentemente para beneficiar a que las compañías americanas ganen competitividad. Pero también a que repunte la inflación ya que los productos de fuera costarán más caros. No sabemos si la FED estará actuando para frenar el ascenso del dólar o es el mercado el que no quiere ponerse en contra de las intenciones del nuevo gobierno de Estados Unidos, pero está claro que el movimiento se está consiguiendo. De momento son las divisas emergentes las más beneficiadas, ayudadas también por la buena evolución de los mercados de materias primas, vemos que son los mercados de renta variable que mejor se están comportando en este arranque de año.

En el siguiente gráfico del MSCI Emerging Markets podemos ver cómo dejaron atrás claramente la línea que une máximos desde 2015 y vuelve a meterse dentro del canal lateral iniciado en 2012. Además las medias se están cruzando al alza.

Así que tenemos a los mercados emergentes ganando atractivo en este inicio de año y hacia ahí están viajando los fondos de los inversores. Pero igualmente, hay que vigilar Europa y Estados Unidos porque sus divisas se están depreciando y esto hace ganar competitividad a las compañías europeas y de Estados Unidos. La conclusión, analizando las divisas, vuelve a ser que hay que apostar por la renta variable en general (tanto emergente por estar en tendencia como americana y europea por estar abaratándose). En renta fija, estos movimientos son negativos para la deuda a largo ya que la debilidad de una divisa presiona al alza la inflación (el coste de productos externos se encarece).

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)