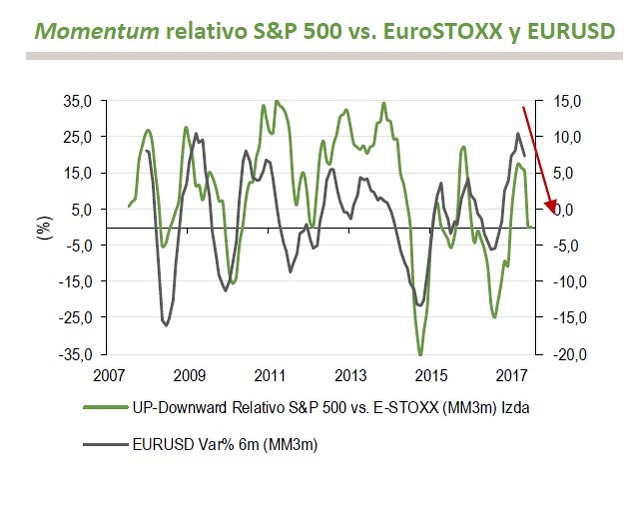

El momentum de resultados por fin se colocó en positivo a finales de 2016 en la Eurozona, tras haber sufrido desde el inicio de la crisis del euro un prolongado ciclo de revisiones a la baja de los beneficios. No obstante, el reforzamiento del euro en verano de 2017 volvió a deteriorar el momentum de resultados europeo.

El momentum de resultados por fin se colocó en positivo a finales de 2016 en la Eurozona, tras haber sufrido desde el inicio de la crisis del euro un prolongado ciclo de revisiones a la baja de los beneficios. No obstante, el reforzamiento del euro en verano de 2017 volvió a deteriorar el momentum de resultados europeo.

En EEUU sucedió lo contrario, cuando su ciclo económico parecía moderarse y el dólar estar cogiendo camino apreciatorio, su economía volvió a dar muestras de fortalecimiento y el dólar se debilitó. La ecuación perfecta para devolver el optimismo al consenso de analistas.

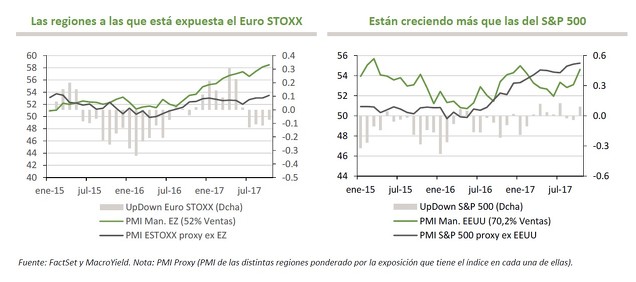

Como hemos visto en los gráficos superiores, el consenso de analistas se ha mostrado más negativo con Europa en los últimos meses, a pesar de que los indicadores económicos estarían justificando un mejor momentum para los resultados europeos que para los estadounidenses.

Como hemos visto en los gráficos superiores, el consenso de analistas se ha mostrado más negativo con Europa en los últimos meses, a pesar de que los indicadores económicos estarían justificando un mejor momentum para los resultados europeos que para los estadounidenses.

Tomando el PMI de manufacturas como indicador de la actividad económica, vemos cómo las regiones a las que se encuentra expuesto el EuroSTOXX vienen experimentando una recuperación económica más acusada que las regiones a las que se encuentra expuesto el S&P 500.

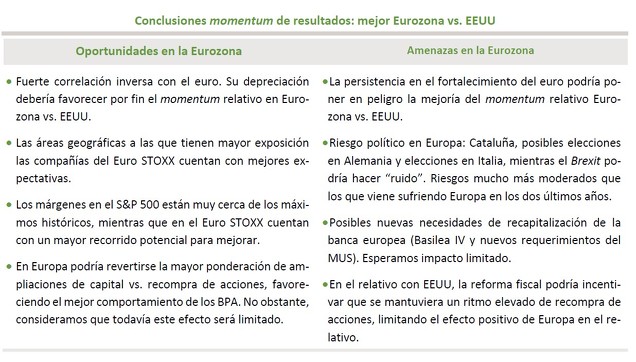

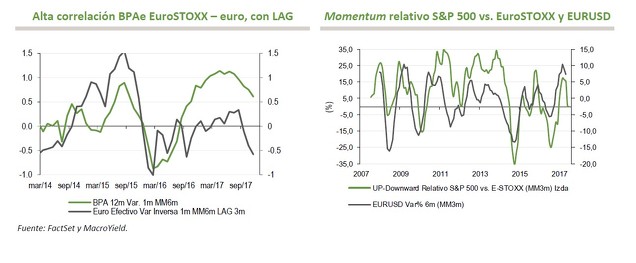

Las estimaciones de beneficios de los analistas muestran una fuerte correlación inversa con la cotización del euro en Europa, por el peso exterior de los índices europeos (Euro STOXX: cerca del 48% de las ventas 2016 fuera del área euro). El siguiente gráfico izquierdo sugiere que el consenso de analistas suele reaccionar a los movimientos del euro con unos tres meses de retraso (lag) y, de hecho, durante la campaña de resultados 3T17, las compañías han tenido complicado mejorar las estimaciones de consenso, siendo la divisa una de las principales causas en las decepciones. El reciente repunte del euro nos hace pensar que el proceso de revisiones a la baja en beneficios podría prolongarse en el corto medio plazo todavía en Europa.

Las estimaciones de beneficios de los analistas muestran una fuerte correlación inversa con la cotización del euro en Europa, por el peso exterior de los índices europeos (Euro STOXX: cerca del 48% de las ventas 2016 fuera del área euro). El siguiente gráfico izquierdo sugiere que el consenso de analistas suele reaccionar a los movimientos del euro con unos tres meses de retraso (lag) y, de hecho, durante la campaña de resultados 3T17, las compañías han tenido complicado mejorar las estimaciones de consenso, siendo la divisa una de las principales causas en las decepciones. El reciente repunte del euro nos hace pensar que el proceso de revisiones a la baja en beneficios podría prolongarse en el corto medio plazo todavía en Europa.

En la medida en que estimamos que el euro retomará su tendencia a la baja frente al dólar (ver análisis del euro dólar en nuestra página), que la economía en la Eurozona mantendrá la fortaleza y que las economías emergentes podrían continuar manteniendo solidez, somos más optimistas en el medio plazo con el momentum de resultados de la Eurozona que en EEUU.

En la medida en que estimamos que el euro retomará su tendencia a la baja frente al dólar (ver análisis del euro dólar en nuestra página), que la economía en la Eurozona mantendrá la fortaleza y que las economías emergentes podrían continuar manteniendo solidez, somos más optimistas en el medio plazo con el momentum de resultados de la Eurozona que en EEUU.

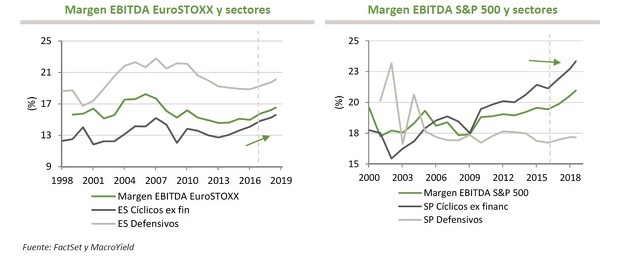

Los márgenes de las compañías también presentan un panorama más esperanzador para las empresas europeas que para las de EEUU. En EEUU están muy cerca de sus máximos históricos y las estimaciones son posiblemente demasiado optimistas, mientras que en Europa están todavía lejos de su potencial histórico. En EEUU, con el mercado del empleo muy ajustado, podrían comenzar a repuntar los salarios, aspecto que hasta ahora ha estado muy deprimido y que ha permitido a las empresas de EEUU mejorar considerablemente sus márgenes (máximos históricos en 2015, muy por encima de los años pre crisis).

En el caso del S&P 500, son los sectores cíclicos los que más han empujado los márgenes y los que menos potencial tendrían al alza. En el Euro STOXX, los defensivos están en niveles muy elevados y son los más aportan al margen, aunque en los años de crisis han caído con fuerza y tienen todavía cierto recorrido al alza.

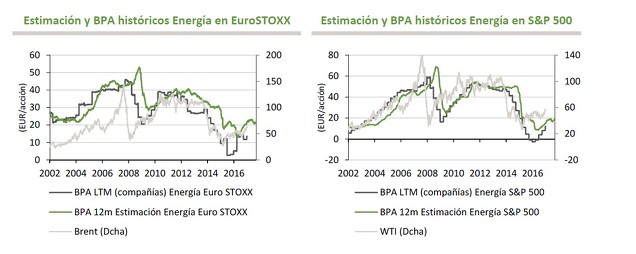

El sector de la Energía ha comenzado a recuperarse, aunque más despacio de lo que estimaba el consenso, tanto en Europa como en EEUU. Esperamos que, en un entorno de precios del crudo estable entre los 55-60 USD, el sector de la Energía pueda dejar de ser un lastre en el crecimiento de los resultados empresariales ya en 2018 tanto en EEUU como en Europa. Sobre este sector habrá que estar atentos en dos frentes importantes: 1) en qué quedan las intenciones de Trump de desincentivar a la energía renovable vs. petróleo y 2) acuerdos para mantener los precios de resto de productores (OPEP –Rusia, principalmente).

El sector de la Energía ha comenzado a recuperarse, aunque más despacio de lo que estimaba el consenso, tanto en Europa como en EEUU. Esperamos que, en un entorno de precios del crudo estable entre los 55-60 USD, el sector de la Energía pueda dejar de ser un lastre en el crecimiento de los resultados empresariales ya en 2018 tanto en EEUU como en Europa. Sobre este sector habrá que estar atentos en dos frentes importantes: 1) en qué quedan las intenciones de Trump de desincentivar a la energía renovable vs. petróleo y 2) acuerdos para mantener los precios de resto de productores (OPEP –Rusia, principalmente).

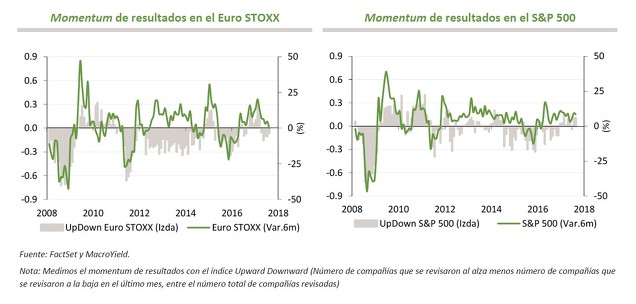

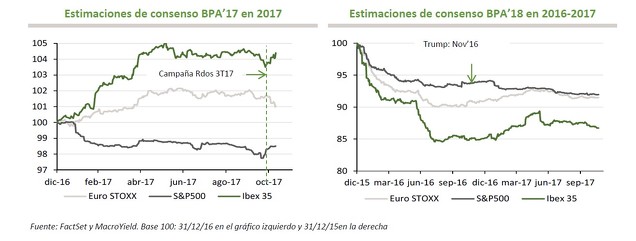

Las revisiones en los BPA’17 (Beneficios por Acción) en el conjunto del año se sitúan en positivo en Europa y el Ibex 35 y en negativo en el S&P 500. En los dos últimos meses las estimaciones de consenso reflejan cuál ha sido la acogida de la campaña de resultados 3T17 en las tres regiones –mejor EEUU y España que Europa- (ver gráfico izquierdo). El gráfico derecho refleja la evolución de las estimaciones de consenso de los BPA’18 desde 2016. Estimamos que la evolución de la divisa, de los márgenes y también del ciclo económico, favorecerán el momentum de resultados en la Eurozona vs. EEUU, aunque como vemos, el consenso de analistas no está siendo especialmente ambicioso en ninguna de las dos regiones.

Las revisiones en los BPA’17 (Beneficios por Acción) en el conjunto del año se sitúan en positivo en Europa y el Ibex 35 y en negativo en el S&P 500. En los dos últimos meses las estimaciones de consenso reflejan cuál ha sido la acogida de la campaña de resultados 3T17 en las tres regiones –mejor EEUU y España que Europa- (ver gráfico izquierdo). El gráfico derecho refleja la evolución de las estimaciones de consenso de los BPA’18 desde 2016. Estimamos que la evolución de la divisa, de los márgenes y también del ciclo económico, favorecerán el momentum de resultados en la Eurozona vs. EEUU, aunque como vemos, el consenso de analistas no está siendo especialmente ambicioso en ninguna de las dos regiones.

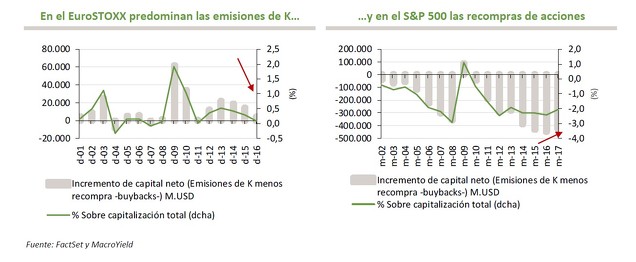

En los BPA de Europa vs. EEUU, en los últimos años, el componente de la gestión de capital de las compañías ha tenido un papel relevante: mientras las ampliaciones de capital han predominado en Europa (sobre todo en la banca) –con efecto dilutivo-, en EEUU han sido las recompras de acciones (buybacks) las que han predominado, favoreciendo el incremento de los beneficios por acción.

En los BPA de Europa vs. EEUU, en los últimos años, el componente de la gestión de capital de las compañías ha tenido un papel relevante: mientras las ampliaciones de capital han predominado en Europa (sobre todo en la banca) –con efecto dilutivo-, en EEUU han sido las recompras de acciones (buybacks) las que han predominado, favoreciendo el incremento de los beneficios por acción.

En EEUU, las compañías han aprovechado el entorno de bajos tipos de interés para conferir a sus acciones mayor atractivo a través de la recompra de acciones. En Europa, sin embargo, con una menor tradición en este tipo de operativa y con el proceso de recapitalización de la banca en marcha, han predominado en este periodo las ampliaciones de capital. Algunas compañías europeas también han optado por emitir capital para sanear sus balances, ante la menor capacidad de la banca para conceder crédito.

El programa de compra de bonos del BCE y la expectativa de que en Europa los tipos de interés permanecerán bajos un periodo de tiempo prolongado, hacen pensar que la tendencia entre EEUU y Europa debería revertirse y que, mientras en EEUU las recompras de acciones deberían disminuir, en Europa deberían tender a incrementarse.

No obstante, dos elementos podrían limitar mucho el efecto de la posible reversión en la gestión de capital entre EEUU y Europa: 1) el proceso de recapitalización de la banca en Europa podría no haber terminado; 2) la reforma fiscal de Trump incluye incentivar la repatriación de beneficios (pendiente de aprobar), y se espera que esos beneficios se puedan utilizar para continuar con los buybacks, a pesar del entorno de tipos más elevado.