Durante los últimos 5 años hemos experimentado un ciclo de Mercado en el cual hemos tenido de todo, desde que veíamos el fin del mundo con la caída de Lehman Brothers hasta el rally de marzo 2009. Durante este periodo de tiempo, muchos fondos han desaparecido, pero los buenos gestores han logrado salir ganadores tanto en reconocimiento como en rentabilidad para sus clientes. Un gran ejemplo es Carmignac, ¿acaso en el 2007 se hablaba de ellos en España? … No, pues su fondo insignia lleva más desde 20 años de histórico y con buenos resultados. Y por eso quiero dedicar este post a aquellos gestores que desde mi punto de vista personal deben de estar en las carteras de cualquier inversor a largo plazo.

Comienzo con la conclusión, si bien los gestores han sabido aportar valor a sus inversores en el largo plazo, siempre es mejor combinarlos que tenerlos por separado. Y ese es el ejercicio que he realizado para compartir con ustedes en este post. He seleccionado a cinco gestores que conozco y llevo siguiendo durante mucho tiempo y los he combinado en una cartera equiponderada que presenta resultados consistentes durante un largo ciclo de mercado.

Los cinco gestores seleccionados tienen tres cosas en común, que considero fundamental a la hora de seleccionar un fondo para el largo plazo:

- Boutiques Independientes Gestores que invierten su propio dinero.

- Universo de Inversión Global Sin índices de referencia y multi-activo.

- Gestión Flexible Asignación del riesgo acorde a la situación del mercado.<?xml:namespace prefix = o ns = "urn:schemas-microsoft-com:office:office" />

<?xml:namespace prefix = st1 ns = "urn:schemas-microsoft-com:office:smarttags" />La cartera equiponderada, esta construida por las clases con mayor histórico de los fondos, que puede no coincidir con la clase que se distribuye actualmente en España. Y he tomado los datos de rentabilidad en su divisa base utilizando Morningstar Direct.

COMPOSICIÓN DE LA CARTERA

<?xml:namespace prefix = v ns = "urn:schemas-microsoft-com:vml" />

RENTABILIDAD DE LA CARTERA

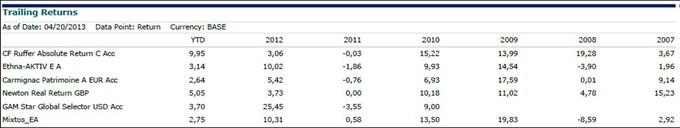

Los datos de rentabilidad de la cartera hablan por si solos. Tomando como fecha de inicio diciembre del 2008. La cartera equiponderada solo ha presentado un año natural negativo, que fue 2008. En el grafico anterior se compara frente a la media de la categoría de fondos mixtos flexibles de Morningstar. Hay que tener en cuenta que la rentabilidad de la cartera esta calculada en Euros. Como los fondos subyacentes se encuentran en su divisa base, el valor liquidativo de la cartera tiene en cuenta el efecto divisa frente al Euro.

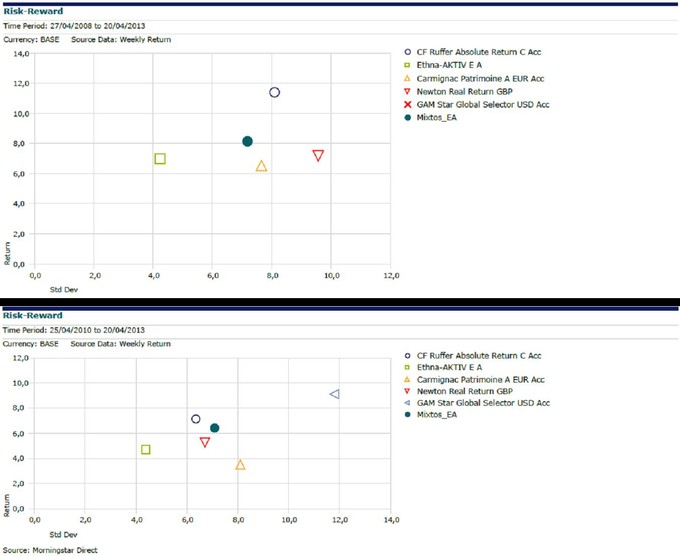

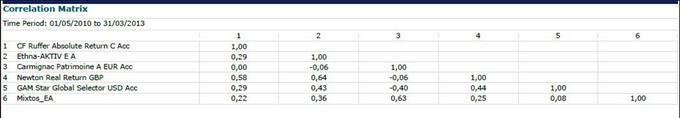

Como se puede observar a continuación, fondos solos, como el Ruffer o GAM por si solos obtienen rentabilidad más atractiva que la cartera combinada, pero gracias a la baja correlación entre los fondos; debido a la diversidad de instrumentos y estrategias de los gestores, ayuda a disminuir la volatilidad global situando la cartera en el punto optimo de la frontera eficiente:

MATRIZ DE CORRELACIONES

Es evidente que los fondos en los últimos cinco años han dado buenas rentabilidades, si bien es importante analizar el como se comportaron en momentos de stress y una de las formas mas claras es utilizando la máxima perdida o máximo drawdown. En la siguiente tabla observamos como a excepción del Ruffer (que cubrió a tiempo la cartera) la mayor perdida para el resto de fondos coincide en fechas, desde noviembre del 2007 a finales del 2008. En este periodo el fondo que mas dinero perdió fue el de Newton, pero solo un 11% que comparado con la renta variable global, es un resultado relativo bastante bueno.

La mayor perdida de la cartera equiponderada en este periodo fue del 11.5%, pero recordemos que esta calculada en euros y toma en cuenta la evolución de las divisas subyacentes. En segundo lugar observar que cerca del 65% de los meses, tanto los fondos como la cartera han dado rentabilidades positivas… no esta mal, eh!

Concluyo aquí la primera parte de este post, si quieren continuar leyendo les dejo una breve descripción de cada uno de los fondos mencionados así como su posicionamiento actual. Y por supuesto dejo mi Disclaimer:Tanto yo a nivel personal como en las carteras de mis clientes, tengo posiciones en los fondos mencionados de este post.

DESCRIPCIONES DE LOS FONDOS

Newton Global Real Return.

Normalmente va a tener una exposición superior a la RV que se situará en los entornos del 40 al 60%. El rango de los activos que se centra es muy amplio, incluyendo commodities, y un foco geográfico global, incluyendo mercados emergentes. Su objetivo de rentabilidad de Euribor +4% a 3-5 años.

El gestor está al frente de fondos mixtos flexibles desde hace más de 15 años. Si bien la versión Lux tiene histórico 2010. La versión Británica cuenta con un largo historial positivo, Son muy activos en el uso de estrategias con opciones.

Su posicionamiento a cierre del primer trimestre del 2013, es un 62% en renta variable, principalmente Europa (21%) y EEUU (20%). Tienen implementada una estrategia de opciones del S&P500 y FTSE100 que le cubre el 16% de la cartera ante eventos de volatilidad. Su exposición a commodities es del 4% a través de un ETF de oro.

Carmignac Patrimoine

Fondo bastante conocido en España, su objetivo es el obtener una rentabilidad absoluta a través de una gestión activa. Su nivel de exposición a renta variable es un máximo de 50% (incluyendo convertibles) su universo de inversión global y se caracterizan por ser muy activos en el uso de instrumentos derivados líquidos, principalmente futuros sobre los principales índices.

Tras dos meses con su exposición a renta variable en niveles máximos, a mediados del mes de abril han reducido su exposición al 26% neto. Su posicionamiento es a través de un 38% en renta variable directa, principalmente EEUU y Asia. Cuenta con un 11% de cobertura en futuros del Eurostoxx y S&P y una estrategia de opciones para tener exposición a índices Japoneses.

Ruffer Total Return

Ruffer es una gestora fundada en 1994 por Jonathan Ruffer, que se mantiene independiente y gestiona £14 Billion bajo la misma filosofía de inversión con una estrategia de rentabilidad absoluta, consistente desde 1994, buscando dos objetivos de inversión: Preservación de Capital: Evitando pérdidas en periodos rolling 12 meses. Y Obtener rentabilidades reales consistentes: Duplicando la tasa libre de riesgo y la inflación.

Utiliza un proceso de Asset Allocation activo, buscando constantemente el equilibrio entre dos mentalidades, evitando el market timing: “Temor”: Activos que protegen la cartera en momentos de aversión al riesgo. “Codicia”: Valores que capturen crecimiento en condiciones de mercado favorables.

Invierte a nivel global en activos convencionales y líquidos, sin tomar posiciones cortas ni apalancamiento. La estrategia Total Return se inicia en 1995, lanzando el fondo CF Ruffer Total Return en 2000. La versión en Euros se lanza en 2011 bajo el nombre Ruffer TotalReturn International.

Su exposición actual a renta variable se encuentra en torno al 50% principalmente Japón, donde tiene un 19%. Su primera posición es el ETF de oro donde tiene el 5%, posición que incrementaron tras los eventos en Chipre, que demuestran que los problemas de la zona euro, están lejos de tener solución.

Ethna Aktiv E

Gestora independiente Suiza, fundada por Luca Pesarini y Arnoldo Valsangiacomo. Para gestionar su propio dinero y de clientes Suizos. Su filosofía de Inversión se basa en tres pilares: Preservación de capital y ofrecer rentabilidades positivas en un periodo de 1 año. Evitar riesgos excesivos a través de una estrategia balanceada multi-activo. Controlar la volatilidad.

Rentabilidad objetivo entre 5% - 10% con volatilidad inferior 6%. Invirtiendo entre 0 y 49% en Renta Variable de Europa, EEUU y Canadá. Minimo el 50% de la cartera esta en instrumentos monetarios y renta fija (grado de inversión). La selección de activos la realiza mediante un análisis macroeconómico en el que identifican tendencias y buscan negocios que se encuentren infravalorados y se beneficien de estas tendencias.

Realizan una gestión activa del riesgo a través de instrumentos derivados, generalmente solo Futuros, ya sea para limitar las caídas o aprovecharse tácticamente de oportunidades de mercado. La estrategia tiene histórico desde el 2002, sin embargo la clase retail para España fue lanzada en el 2012.

Su posicionamiento actual a cierre de Marzo 2013, es de un 24% a renta variable. Cuenta con un elevado peso en el sector financiero (48%) y consumo 42%.

GAM Global Star Select

Gestionado por Dalton Investments, boutique americana fundada en 1999 con mas de $2 billones bajo gestión. Su estilo de gestión es value, y una filosofía bastante activa en la búsqueda de ineficiencias del mercado, que le permitan mediante una gestión disciplinada batir al mercado en el largo plazo. Su universo de inversión es global y el portfolio se compone por una cartera concentrada de entre 20 – 40 posiciones largas de convicción con un horizonte de inversión de 3-4 años y un máximo de 20 posiciones cortas con un horizonte de 6 a 18 meses.

Su versión americana, cuenta con un track record de más de 14 años, bajo la gestión de Gifford Combs, fundador de la firma. Su versión UCITS acaba de cumplir 3 años ratificando los buenos resultados de la versión offshore

Su posicionamiento actual (cierre de Marzo 2013) es una exposición a renta variable de 46%, con un claro sesgo a Estados Unidos (35%) y Holanda (10%). Sectorialmente cuenta con un elevado peso en el sector financiero (30%). En los niveles que se encuentra la bolsa americana, Gifford ha aumentado su peso en liquidez al 53% de tal manera limita la volatilidad en el fondo y se encuentra a la espera de que nuevas oportunidades en valores de calidad, coticen a descuento respecto a su valor intrínseco.