Descripción:

Miquel y Costas es una compañía española fundada en 1879, cotiza en el Mercado Continuo con ticker MCM. Referente mundial en la industria papelera, su producción se centra principalmente en la fabricación de papeles especiales con bajo gramaje a través de sus diferentes unidades de negocio (Tabaco, Industrial y Otros) lo que le permite abarcar diferentes especialidades: papel para cigarrillos, papel de liar, bolsas de té, papel de bajo gramaje para libros, papel textil, batas quirúrgicas, papel para alimentación, entre otros.

La política inversora se centra en la mejora de calidad, la reducción de los costes de producción, así como al desarrollo de nuevos productos y la optimización energética.

Entre sus clientes encontramos líderes en sus respectivos sectores: Inditex, Hornimans, Imperial Brands, Tous o Tiffany.

Destaca su presencia en los mercados exteriores que suponen aproximadamente el 90% de sus ventas. La incorporación de Clariana al grupo en 2018, ha dado lugar el incremento de ventas en territorio nacional.

Estrategia:

Su elevada generación de caja y su política inversora le ha permitido diversificarse hacía diferentes líneas de negocio, aumentado de este modo su atractivo inversor.

Industria del tabaco (64%): Papel para cigarrillos, boquillas, papel de liar. Debido a la complejidad tecnológica y de adaptación a los nuevos estándares, esta línea de negocio demanda mejoras continuas (inversión I+D+i) lo que imposibilita la adaptación de algunos de los productores, generándose así un nicho oligopolistico, otorgando a Miquel y Costas un significativo poder de fijación de precios. Destaca la evolución positiva en ventas y en márgenes durante los últimos ejercicios.

Productos Industriales (29%): bolsas de té, monodosis, filtros, protección de alimentos. Las ventas se han visto incrementadas en un 5% durante el ejercicio 2020, en la que cabe destacar el buen comportamiento de Terranova que ha permitido compensar una menor demanda en determinados papeles especiales.

Otros productos (7%): papeles de bajo gramaje (libros jurídicos, biblias) y embalaje. Es la línea de negocio que se ha visto más afectada por las consecuencias del COVID, durante el ejercicio 2020 se ha producido un descenso en ventas -18,40%. A pesar de reducido peso, contribuye positivamente a la mejora de la flexibilidad productiva.

Situación Financiera:

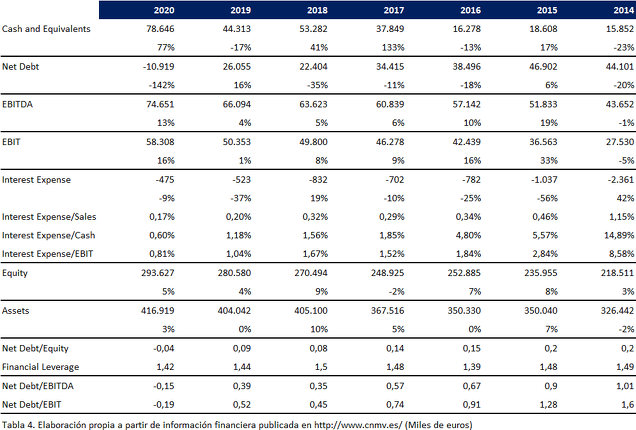

Destaca por su elevada generación de caja y un reducido endeudamiento. Dos elementos diferenciadores que le otorgan un carácter resiliente. Durante el ejercicio 2020 se ha incrementado notablemente la posición en efectivo hasta alcanzar los 78,6 millones (incrementándose un 77% con respecto al ejercicio anterior), desde la compañía indican que el objetivo principal es dotar de liquidez y flexibilidad necesaria al grupo ante la difícil predictibilidad de los eventos, como consecuencia de la incertidumbre generada por el COVID 19.

Presenta una elevada caja neta (destacable el ejercicio 2020), elemento diferenciador con respecto a sus comparables, más centrados en crecer en volumen que hacerlo de manera rentable.

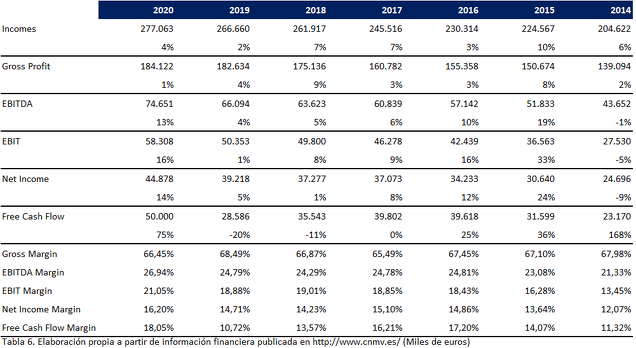

Las cifras ponen de manifiesto, su férrea situación financiera con crecimiento tanto en beneficios como en ventas.

Rentabilidad:

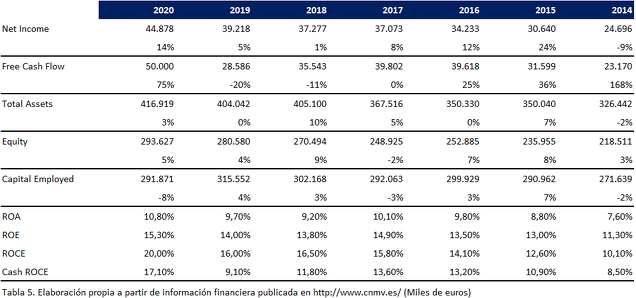

A pesar de ser un negocio intensivo en capital, su reducida deuda y elevados márgenes ha permitido a la compañía alcanzar una mayor rentabilidad que sus comparables, generando recurrentemente valor para sus accionistas.

El retorno sobre el capital empleado (ROCE) se sitúa en los niveles más altos de los últimos ejercicios, siendo muy superior a su coste de capital (WACC 7,9%[1]). En 2019 se observa un descenso como consecuencia de las últimas adquisiciones.

En cuanto a la retribución al accionista, destaca no solo como ha multiplicado el dividendo por acción durante la última década, sino la recompra de acciones efectuada por parte de la compañía (durante los últimos 20 años más de ¼ de la compañía ha sido recomprado y amortizado). El Payout se ha situado entre un 20% y un 40% en la última década.

[1] Fuente Bloomberg®

Situación Competitiva:

La capacidad de adaptación a los nuevos requerimientos como consecuencia de su solidez financiera, su eficiente política inversora, su mayor flexibilidad dado su reducido tamaño, y su grado de integración vertical, contribuye a la generación de ventajas significativas respecto a sus comparables.

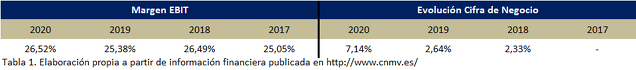

Se observa un constante aumento en ventas y en márgenes durante los últimos ejercicios. Algunas métricas se vieron afectadas por las últimas adquisiciones de Torrenova y Clariana, por ello consideramos un punto clave, como los márgenes han vuelto a niveles previos a las adquisiciones realizadas.

Destacable en la línea de negocio de tabaco, como una menor demanda se ha visto compensada por un incremento de márgenes, poniendo de manifiesto el poder de fijación de precios.

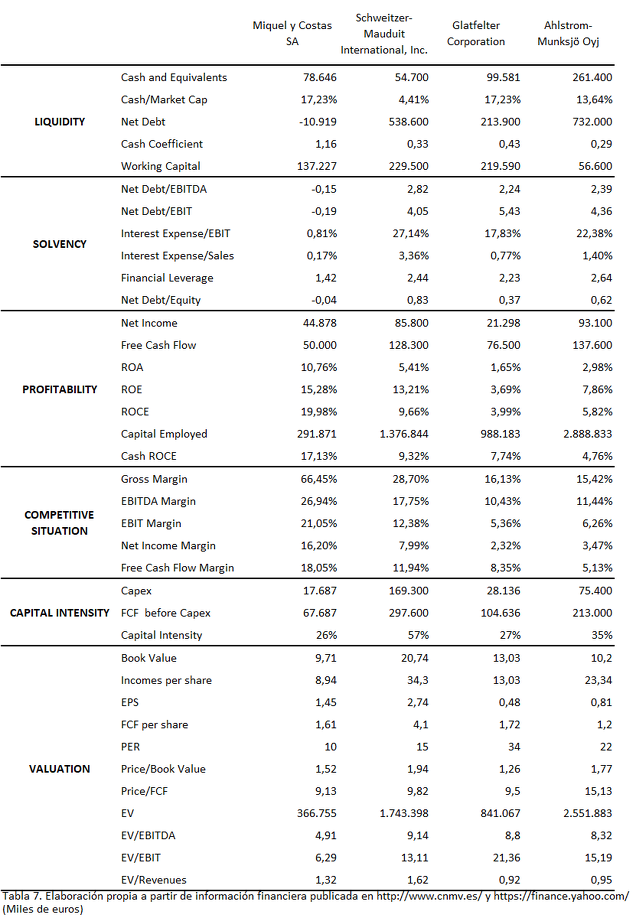

En relación a sus comparables destaca la diferencia en márgenes y su robustez financiera:

Características diferenciadoras:

- Alineación de intereses: aproximadamente el 40% del capital se encuentra en manos de las familias fundadoras, y un 24% en el Consejo de Administración, lo que evidencia una completa alineación de intereses.

- Switching cost: la especificidad de sus productos, con altos requerimientos de calidad y tecnológicos hacen que su negocio no se fundamente en el precio sino en el valor añadido, otorgando así poder en la fijación de precios.

- Flexibilidad productiva: utiliza las mismas máquinas para producir cualquier tipo papel, lo que le permite operar a plena capacidad, contribuyendo de este modo a mayores márgenes con respecto a sus comparables. Otro factor diferenciador es que en algunos de sus productos completa toda la cadena de producción (one stop shop).

- Estabilidad del negocio: cuotas de mercado muy estables dada las características de su producto y la madurez de la industria. ROCE de doble dígito a pesar de ser un negocio intensivo en capital y con niveles de deuda muy reducidos lo que le otorga un carácter resiliente ante situaciones de mercado adversas.

- Verticalmente integrada: produce parte de la energía y celulosa que necesita para producir papel, lo que contribuye a la generación de márgenes superiores a los de sus competidores.

Riesgos:

- Incrementos tanto en regulación como en la presión fiscal en la industria del tabaco.

- Aparición de vapeadores como sustitutivo al cigarrillo tradicional (esta tipología de productos también emplea papel con unas características muy específicas que Miquel y Costas suministra).

- Incrementos en los precios de la energía y celulosa podría reducir sus márgenes. Es reseñable como la compañía destina una parte significativa de sus inversiones a tecnologías encaminadas a mejorar los rendimientos productivos y con ello a reducir el consumo y la dependencia energética externa, además de procurar una gestión eficaz del suministro de dichos productos.

- Problemas en la integración con la incorporación de las nuevas adquisiciones.

- Es una compañía con poca liquidez, dado el escaso volumen de negociación diario.

- Impacto de la desaceleración económica como consecuencia del COVID, reduciendo tanto la demanda interna como externa y originando una reducción a la baja de las perspectivas de crecimiento.

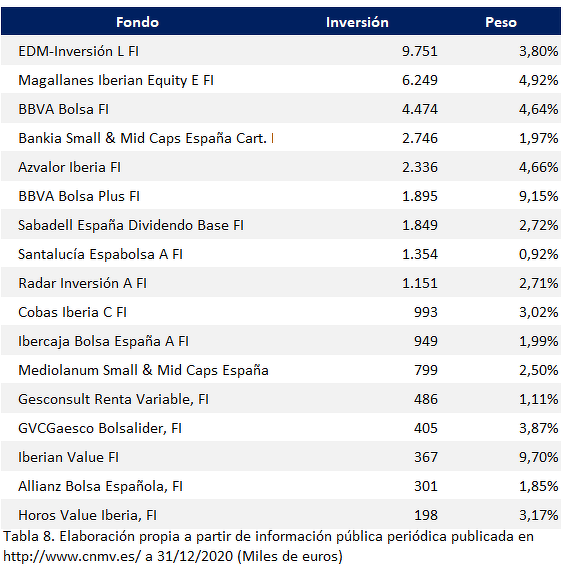

Fondos y Sicavs con posición en Miquel y Costas:

Valoración:

Asumiendo estimaciones muy conservadoras con crecimiento en ventas y márgenes inferiores a la media anualizada de los últimos ejercicios y considerando un entorno de mercado normalizado, estimamos un precio en el rango 19,00 – 21,50 euros por acción, lo que supondría un incremento mínimo del 35% con respecto a los niveles actuales (marzo 2021).

Disclaimer:

Este informe no proporciona ningún tipo de recomendación de inversión, ni de asesoramiento legal, fiscal o de otra clase. La información contenida en el artículo se ha obtenido a través de distintas fuentes: Memorias anuales e informes trimestrales de la compañía publicados en CVMV y en la web oficial de la compañía, así como de otras fuentes de internet. No garantizamos que sea exacta o esté actualizada. Antes de invertir es necesario tener la formación adecuada o delegar la inversión en un profesional autorizado a tal efecto.