Estas últimas semanas estamos siendo testigos de la buena evolución que están llevando a cabo las materias primas en general y los grupos energéticos y metales industriales en particular.

Nuestra zona Premium está equipada con un ranking de materias primas y un radar de oportunidades en este grupo de activos cotizados, que nos permiten realizar un seguimiento diario en tiempo real de la evolución de cada uno de los activos cotizados en los cuatro grupos de materias primas y saber en cada momento sus flujos de capital, tendencias , fase impulsivas, distancia a máximos anuales y señales u oportunidades de compra o venta en todos estos activos.

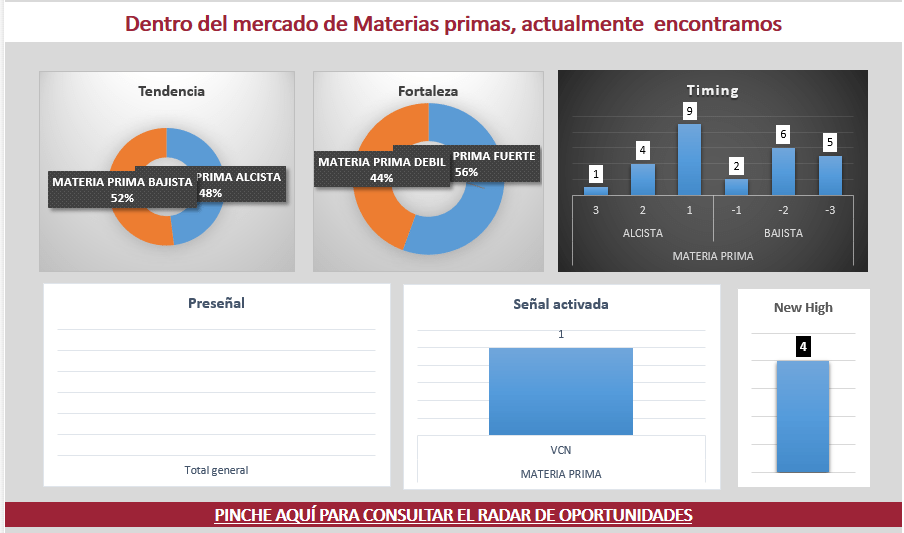

La foto que les mostramos justo debajo de este texto nos muestra los porcentajes de materias primas que presentan fuerzas relativas positivas con respecto al mercado de renta variable y las matarías primas que presentan tendencias positivas o negativas.

Con esta imagen podemos distinguir como el mercado de materias primas global cuenta con más activos con flujos de dinero positivo que negativo , presentando un 56% de los activos una fuerza relativa positiva frente al 44 % que muestra fortaleza negativa. En el caso de la tendencia la situación es algo diferente ya que podemos observar cómo existe un equilibrio bastante grande entre los activos alcistas y los bajista con una tasa del 52% y 48% los bajistas y los alcistas.

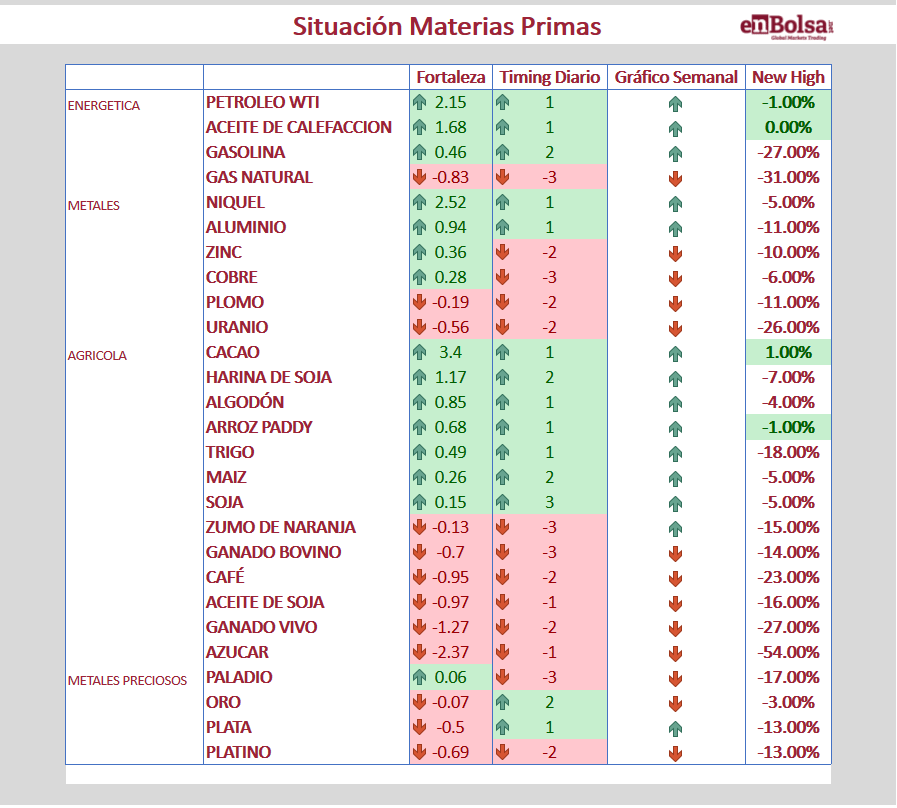

En esta segunda tabla aparecen los 4 grupos de commodities que existen con sus materias primas agrupadas en sus respectivos compartimentos cotizados.

Es precisamente en esta tabla donde se observa que los metales industriales y las materias primas energéticas son las mejores para invertir en este momento ya que presenta el mayor número de activos con fuerza positiva y tendencia alcista

En el caso de las energéticas tenemos 3 de 4 en positivo o color verde y en el caso de los metales industriales tenemos 4 de 6 también con fuerza positiva.

Las materias agrícolas y los metales preciosos son los descompensán la buena marcha general de las commodities y son los que provocan el equilibrio en la tendencia alcista y bajista que anteriormente mencionamos.

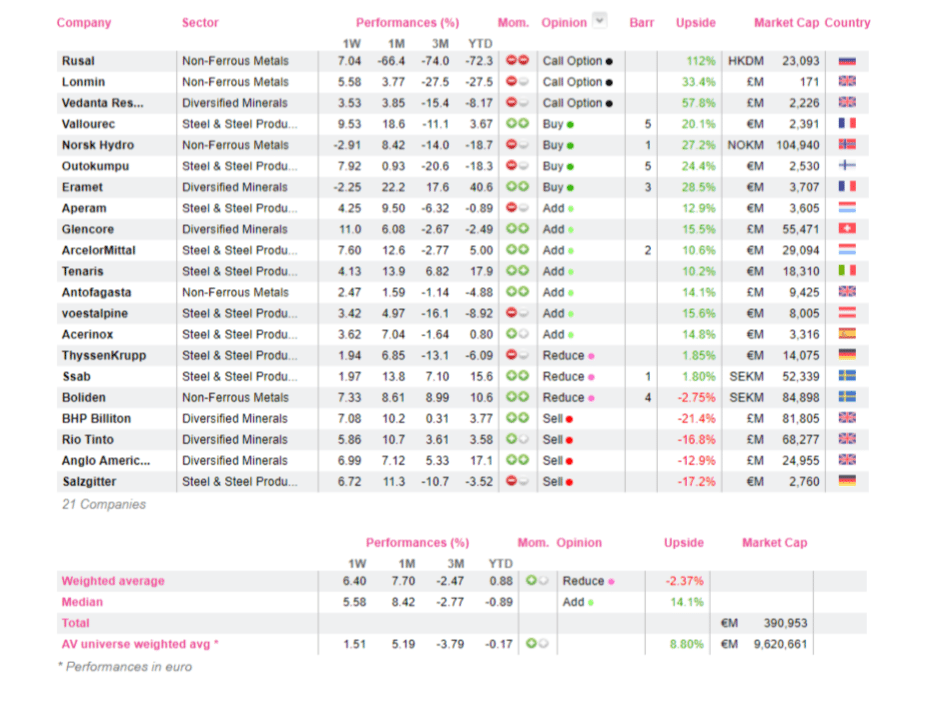

Teniendo el cuenta la importancia de los metales industriales vamos a pasar a mostrar el análisis y la cobertura que los compañeros de Alphavalue hacen de las empresas cotizadas en Europa y que presentan relación directa con este sector de los materiales básicos europeos.

La decisión de la administración Trump sobre RUSAL (option, objetivo 3,23 HKD ) e, indirectamente, Norilsk Nickel, sin duda ayudó a sus competidores (NORSK HYDRO (comprar, objetivo 64,5 NOK ), ERAMET (comprar, objetivo 179 € ). Por separado, las cifras de RIO TINTO (vender, objetivo 3.284 p ) publicadas la semana pasada mostraron que la producción de mineral de hierro aumentó un +8% yoy, presumiblemente debido a la incesante demanda de China, con un crecimiento de la producción de acero del +6% yoy en los primeros dos meses de este año. La fuerte demanda de China constituye un giro inesperado, ya que se habló de recortes de capacidad debido al control de la contaminación. La cuadratura de ese círculo significaría que las siderúrgicas chinas con mejores credenciales medioambientales han sido aún más eficientes, posiblemente utilizando mineral de hierro de mayor calidad. Como recordatorio, la producción de acero de China está creciendo en línea con el PIB (+6,8% en el 1T18).

Si incluimos los aranceles de la administración Trump sobre el acero y el aluminio chinos (y hasta ahora la exención para el acero europeo), la imagen es confusa para la industria de metales a nivel global.

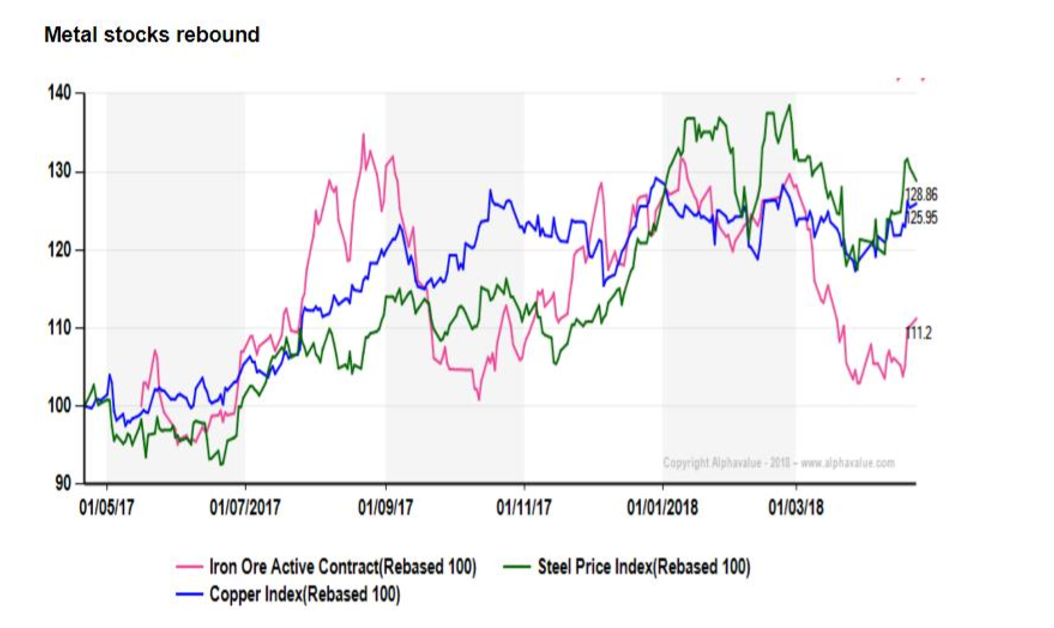

Las subidas de las acciones del sector Metal & Mining en los últimos 10 días (+9,6%) es impresionante (ver tabla). Destacamos las acciones de las siderúrgicas (línea verde) para señalar que la incertidumbre inducida por Trump se ha visto como un catalizador positivo para las compañías de acero cotizadas en Europa.

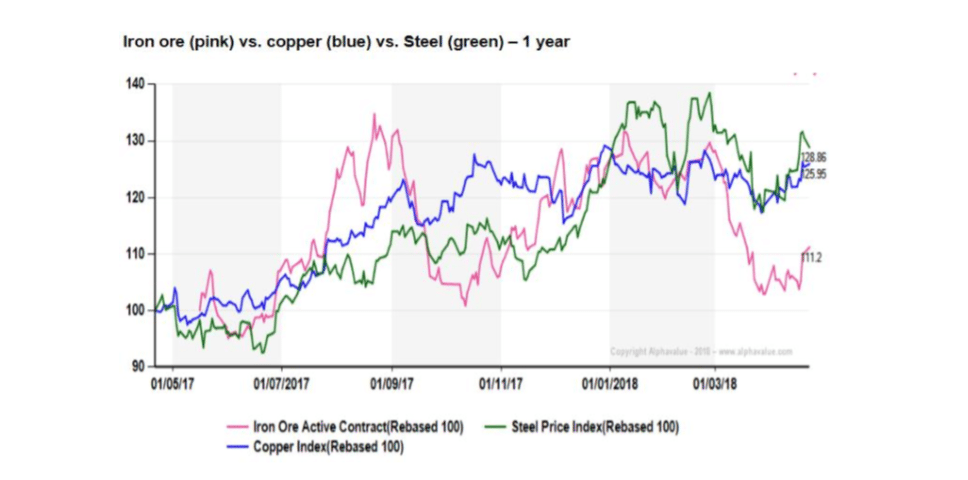

El siguiente gráfico de precios para mineral de hierro, cobre y acero confirma que el mejor momentum en torno a las compañías metalúrgicas no está impulsado por los precios de las materias primas (el aluminio sería la excepción, ya que Rusal ha quedado bloqueada de facto en los mercados occidentales, creando escasez). La única señal de fuerza relativa es para los precios del acero, aunque no resulta muy contundente.

Las señales políticas y macroeconómicas contradictorias nos dejan con un sector de Metales y Minas que ha pulverizado su potencial alcista cuando se considera en conjunto (21 compañías con una capitalización combinada de 390 bn€). Sin embargo, algunas acciones emergen con un potencial de subidas significativo y un momentum positivo de los precios de las acciones. Son historias más pequeñas y arriesgadas, como Eramet (principalmente níquel), VALLOUREC (comprar, objetivo 6,27 € ) (tubos de acero), ANTOFAGASTA (añadir, objetivo 1.090 p ) (cobre) y, en una clase propia, GLENCORE (añadir, objetivo 439 p ). Por separado, Rusal, tras sus problemas, tiene un fuerte “deep value” (+112% de potencial alcista).

Os dejamos nuestra cobertura en el sector: