La crisis que se origino posteriormente al crack del 29 se puede asemejar a la crisis actual en cuanto a su estructura, afortunadamente no en cuanto a los efectos secundarios ya que los males que padeció la gran depresión fueron mucho peores. La similitud a la que me refiero, no solamente por lo que algunos economistas la denominan la cuarta crisis sistémica del capitalismo (Niño Becerra, Daniel Lacalle, etc) sino por la similitud en cuando al comportamiento tanto de la reserva Federal como del gobierno aunque de distinta forma en ambos periodos. La FED tuvo un papel casi nulo durante el crack del 29 al existir entonces el patrón oro y no inyectar la suficiente masa monetaria en el sistema, quizás el gran error posterior al crack del 29, es decir no eliminar temporalmente el patrón oro e inyectar liquidez al sistema bancario. El gobierno en cambio si fue protagonista durante un periodo de tiempo de la gran depresión. En 1933, el "New Deal" de Roosevelt, criticado por los no keynesianos argumentando que la posterior recesión del 37 no se hubiera producido, provocó una reactivación de la economía en todos los sentidos durante un breve periodo de tiempo, 5 años, curiosamente los mismos transcurridos desde 2009 a 2013, pero a eso iremos luego.

En pleno pozo de la crisis, la esperada derrota del republicano Hoover, cuya gestión del crack fue pésima, alimento la llegada al poder del demócrata "Franklin Delano Roosevelt" con el 56% de los votos. Roosevelt trajo consigo un paquete de medidas llamadas el New Deal (el nuevo trato) que básicamente consistían en unos paquetes de estímulos para obras publicas gigantescas, un control férreo de los precios, una alta regulación y política de rentas. La gran pregunta es muy controvertida entre los economistas, ¿hubiera durado tanto la gran depresión sin el New Deal o por el contrario la depresión se acorto gracias a él y también a la política del rearme por la entrada en guerra?

No hay que recordar mucho la muy conocida historia del crack del 29, tremenda euforia en la segunda mitad de los años 20, crisis económica en 1929 que provoco el crack bursátil y posterior depresión económica. La gran crisis indujo al recién proclamado presidente demócrata Roosevelt a aplicar una política de fuertes estímulos económicos, el New deal, para reactivar la economía, un plan Keynesiano en toda regla. Tras 5 años de fuertes estímulos económicos durante la primera parte de la era Roosevelt, concretamente del 1933 a 1937, los continuos deficits presupuestarios eran sensibles al secretario de tesoro de entonces "Morgenthau", aceptando un fuerte recorte en la política presupuestaria teniendo en cuenta que la depresión parecía que estaba en su periodo final y que los recortes al gasto federal equilibrarían el sistema presupuestario. La retirada de estos estímulos gubernamentales provoco una fuerte recesión, digamos que fue la segunda parte de la gran depresión, de 1937 a 1942, siendo la primera el terrible bienio 1931-1932. Por poner como referencia el desempleo en ese periodo de crisis, desde los picos de casi un 30% de desempleo durante los primeros años de la década de los años 30, sin duda la parte mas dura de la gran depresión, las políticas del New Deal bajaron el desempleo al 18% en 1935, al 14% en 1936 y al 12% en 1937. las nuevas regulaciones de Rooselvelt volvieron a provocar una nueva recesión a partir de 1937, subiendo el desempleo al 20% en 1938 con una primera caída de la bolsa de casi el 50%.

A propósito del proyecto de inicio del famoso "tapering" por parte de la Fed que no es otra cosa que la disminución de compras masivas, que no retirada, lo cual probablemente produciría una gran caída de las bolsas, si analizamos la situación desde el estallido de la actual crisis en verano de 2007, el periodo 2007-2013 no es igual comparándolo con el periodo 1929-1937 desde un punto de vista bursátil, pero estructuralmente es muy parecido.

Se empieza a hablar del "tapering" o retirada de los estímulos cuantitativos, 2014 marcara un punto de inflexión casi con toda seguridad. Es evidente que los estímulos no pueden durar siempre y el problema que se le presenta a la FED es el de como quitarlos porque de golpe es imposible, todo el castillo de naipes construido desde el suelo de 2009 se vendría abajo. De momento anteayer Ben Bernanke anunció que abandona la FED con una retirada parcial de los estímulos, se habla de un recorte de $5000 ó de $10.000 millones mensuales del montante total que asciende a $80.000 mensuales. Si así fuese, que aun esta por ver, la retirada seria suave pero con un efecto incierto sobre los mercados.

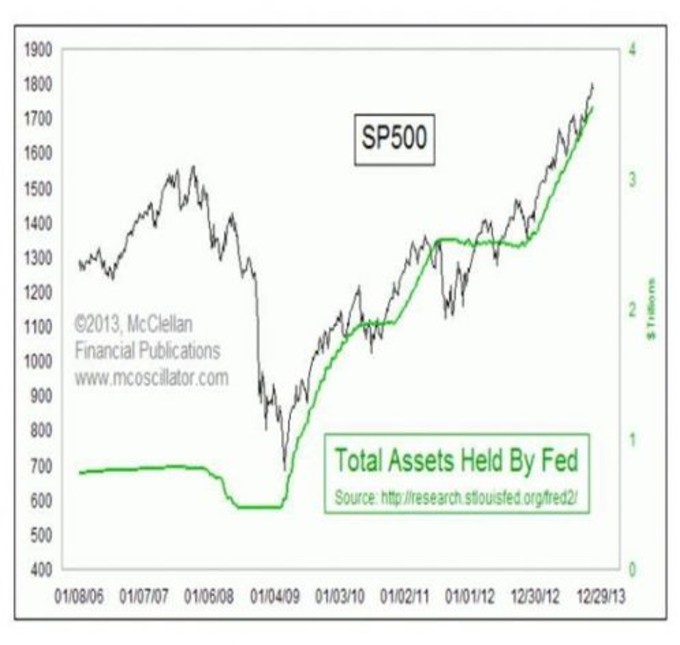

Es interesante ver la correlación de la masa monetaria con el mercado bursátil desde que se inicio la ultima crisis tal como refleja un articulo de E. Bolinches en finanzas.com:

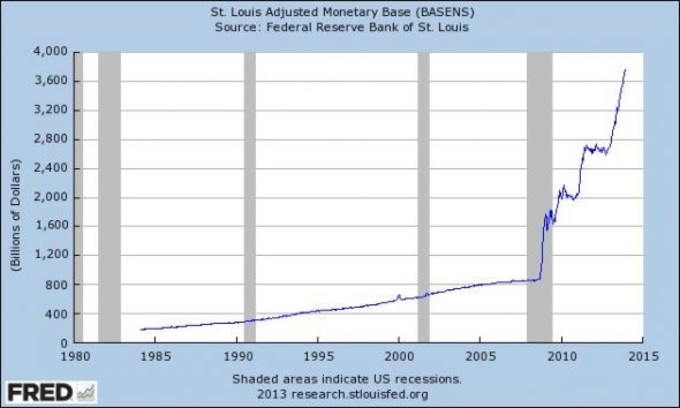

Desde el epicentro de la crisis cuando se pusieron en marcha los programas de estímulos, la masa monetaria se multiplico de manera exponencial. Los descansos que ha tenido esta subida vertical se correlacionan con las tres fuertes correcciones bursátiles que ha sufrido esta onda alcista 2009-2013. Lo mismo se puede ver desde el punto de vista de los activos de la FED

Los argumentos son de sobra sospechosos para suponer que las subidas de los últimos años han sido directamente proporcionales a los planes de estímulos.