Últimamente estamos acostumbrados a esperar las reuniones del BCE con los mercados en resistencias. Entre una reunión y otra se van filtrando rumores que generan optimismo en los inversores acerca de nuevas medidas por parte del BCE. Y cuando llega la reunión, el mercado suele corregir tanto si se toman medidas por estar descontadas, como evidentemente, si no las toma y defrauda al mercado. El último ejemplo lo vimos en la reunión de diciembre en la que el mercado era muy optimista descontando que el BCE ampliaría el QE tanto en cantidad como en plazo de recompra de activos. Tras la reunión todo se giró a la baja puesto que Draghi, a pesar de tomar medidas, defraudó al mercado al aumentar sólo el plazo y no la cantidad del QE.

Hoy ocurre lo contario. En las últimas declaraciones de miembros del BCE han dejado claro que el BCE no tomará medidas hasta la primavera, cuando tengan datos de la evolución de la situación macroeconómica del primer trimestre. Así pues, el mercado está en mínimos del año, en el peor arranque de ejercicio de la historia para la mayoría de índices bursátiles y apenas se habla de que hoy hay reunión del BCE. OJO que cuando nadie prevé que el BCE pueda anunciar algo, es mucho más probable que haya sorpresas positivas. No hace falta que anuncie ninguna medida, sino que un discurso agresivo tal y como ocurrió en julio del 2012 sería más que suficiente.

Al igual que el año pasado tocaba seguir sólo lo que ocurría con Grecia y hoy ya nadie se acuerda de quien gobierna el país, hoy toca justificar todas las caídas del mercado por la caída del precio del petróleo.

Vuelvo a actualizar el gráfico comparando la evolución del precio del petróleo frente al futuro del S&P500 porque no deja de sorprenderme la extraordinaria correlación. Ayer el S&P500 abrió con caídas en torno al 3% y en cuanto el petróleo rebotó, se giró al alza para cerrar con caídas “sólo” del 1%. Esta madrugada se giró a la baja y generó correcciones en las bolsas asiáticas y futuros americanos hasta el punto de que los futuros europeos anticipaban nuevas caídas. Pero justo a las 9h00 el petróleo ha rebotado un poco y ha servido para que las bolsas europeas coticen en positivo.

Tratar de “adivinar” cuál será el suelo del precio del petróleo es una tarea que no tiene sentido. Se habla mucho de que el incremento de producción de Irán aumentará el GAP actual entre la oferta y demanda y esto debería seguir presionando a la baja los precios del petróleo. Pero Irán tiene capacidad de producir 500 mil barriles diarios a corto plazo y se podría ir a 1,5 millones a medio plazo si mejora su tecnología. No conozco a fondo el sector, pero con la caída tan abrupta de los precios estamos seguro que esta cantidad es inferior a lo que reducirán la producción grandes petroleras y compañías que producen Shale gas, que pierden dinero produciendo a estos precios.

Así pues es verdad que la mayor oferta respecto a la demanda justifica la caída de los precios pero tras caer de 115 a 27 dólares el barril, el precio de equilibrio debe alcanzarse en breve o incluso nos hemos podido pasar de frenada en la corrección. Vuelvo a insistir que la caída del petróleo no se debe a una caída de la demanda sino a una guerra abierta de los productores por no perder cuota de mercado. Algo similar a lo que ocurrió en España con la guerra de depósitos. Estando los tipos en mínimos el BCE y Banco de España quería que se agilizaran las fusiones y reestructuración del sector financiero. La mejor forma de acelerarlo fue lanzar una guerra de depósitos al 3% o 4% a pérdida para la entidad que los ofrece pero que obligaba a todos a entrar en esta lucha para no perder cuota de mercado. El que tenía más capacidad de endeudamiento y más margen de maniobra para aguantar más tiempo asumiendo pérdidas obligaría a que los más débiles abandonaran el mercado y los primeros se repartieron el pastel. Hoy en la industria del petróleo ocurre lo mismo. Según la consultora del sector Wood Mackenzie, las principales compañías cotizadas necesitarán que el precio del barril de Brent alcance, de media, los 66 dólares para cubrir sus inversiones, el pago de intereses y de dividendos, ya que su flujo de caja ha caído en el 2015.

Que las compañías del sector de energía tendrán problemas a lo largo de este ejercicio ya está claramente descontado por el mercado. Según el International Energy Forum, La caída en el precio del petróleo golpeó a todas las empresas petroleras del mundo y frenó inversiones por más de 400,000 millones de dólares en todos los campos petroleros. En el siguiente gráfico comparo la evolución de los CDS (seguros de impago de deuda) de los bonos a 5 años de compañías de Estados Unidos de grado de inversión (Hasta BBB-) del sector energía (línea amarilla), Materiales (roja), finacieras (Rosa), Industriales (azul) y consumo básico (verde).

Tal y como venimos reiterando a lo largo de las últimas semanas el problema de la caída del petróleo está en las empresas del sector de energía y de materiales. Muchas empresas, sobre todo las más pequeñas y endeudadas caerán y las más grandes y saneadas, cuando acabe la guerra del precio del petróleo se repartirán más parte del pastel. Pero en las compañías del resto de sectores, el mercado no está pagando mucho más por cubrirse de un posible impago de deuda. En el gráfico se aprecia que la crisis del verano del 2011 sí que afectó en mayor medida a todos los sectores, sobre todo al sector financiero. Este gráfico nos puede indicar que el miedo no está llegando a todos los sectores para los inversores de renta fija, unos inversores que se dejan llevar menos por el pánico que los inversores de renta variable.

Por tanto, a pesar del mal arranque de año, debemos ver la evolución de los principales índices y ver que la mayoría cotizan en zonas de soportes. Evidentemente tras el fuerte rebote de octubre pensábamos que estos niveles no volverían a alcanzarse, pero de nuevo tenemos a los principales índices en la zona de mínimos de agosto del año pasado o mínimos del 2014.

Evolución del Eurostoxx 50. Ayer tocó los mínimos del 2014 que coinciden con la zona de máximos del verano del 2013 y la base del canal bajista iniciado el año pasado. Además el MACD está en niveles de sobreventa similares a los del año pasado e incluso más bajos que los alcanzados en el verano del 2012.

El S&P500 tocó los mínimos de abril y octubre del 2014 y se giró al alza en la sesión de ayer. Por tanto, el escenario que venimos manejando de mantener el lateral entre 1.800 y 2.100 sigue perfectamente vigente. Además, el MACD diario, al igual que en el Eurostoxx 50, está en niveles similares e incluso inferiores a los de los mínimos de 2009, 2011 y 2015. No sé si veremos un rebote vertical, pero no parece que sea el momento de vender.

Incluso en el IBEX que demuestra ser mucho más bajista que los dos anteriores, la caída es exactamente igual que la que vivimos desde julio a agosto. Estamos en la base del canal bajista y el MACD marca una sobreventa similar a la de los mínimos de 2012.

Otro ejemplo lo tenemos en el DAX alemán. Ayer se paró justo en los mínimos del año pasado.

Por tanto, en soporte estamos. Falta algún resorte que de pronto haga que todos los bajistas cierren posiciones y los alcistas terminen creyéndose que el mercado ha sobrereaccionado y se puede iniciar una oportunidad alcista. Este resorte puede ser el BCE, el rebote del precio del petróleo o que por fin los datos económicos o resultados empresariales se impongan y demuestren que no estamos abocados a una nueva recesión mundial.

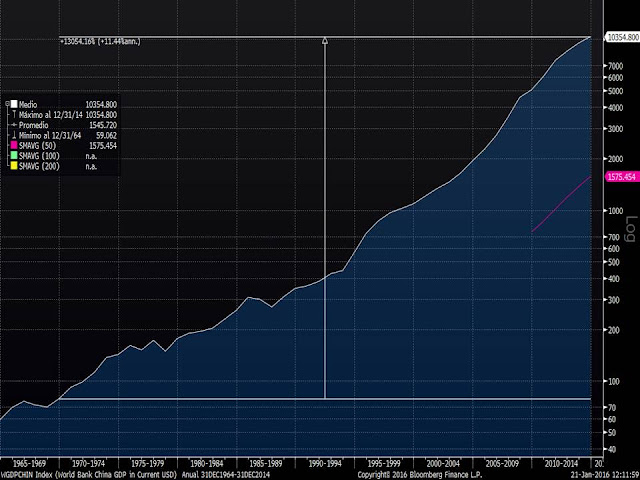

Ayer vimos que el FMI descarta la posibilidad de una recesión mundial. Incluso los más agoreros nos dicen que no se creen que China crezca un 6.8% y puede que la cifra real sea más próxima al 6% que al 7% y eso sería una catástrofe para la economía mundial. Pero no podemos olvidar que la contribución a la economía global hoy de un crecimiento de China del 6% es mucho mayor que la que aportaba un crecimiento de China del 10% hace 10 años. En el siguiente gráfico vemos la evolución del PIB de China en dólares elaborado por el banco mundial. La tasa media de crecimiento ha sido del 11.44% desde el año 70 en billones de dólares. En el año 2000 este indicador estaba en 1.100 billions por lo que una subida del 11% suponía un aporte a la economía mundial de 121 billions. Hoy con la base en 10.354 una subida del 6% aporta a la economía mundial nada menos que 621 billions, cinco veces más.

Por tanto pensamos que es una falacia pensar que el menor crecimiento de China provoque una recesión global. Estados Unidos lleva creciendo décadas por debajo del 5%, pero cómo es la primera economía del mundo ese crecimiento es suficiente como para generar incremento de la riqueza mundial.