Esta mañana nos hemos encontrado con los futuros de las bolsas de Estados Unidos en positivo y en zona de máximos del mes, y la bolsa de Japón subiendo casi un 2%. El Nikkei ha cerrado en máximos de las seis últimas semanas y desde el punto de vista técnico parece que puede estar dibujando el inicio de un rebote en la directriz alcista que une los mínimos desde 2012.

Sin embargo, el rebote del Nikkei tiene bastante peligro. No se ha producido por la publicación de excelentes datos macro sino por todo lo contrario. Se han publicado datos de la balanza comercial del mes septiembre y tenemos que las exportaciones crecen +0,6%, peor de lo esperado que era una mejora de +3,4% desde el +3,1% anterior y van tres meses de retrocesos. Con respecto a las importaciones, tenemos un descenso de -11,1%, mucho peor que el anterior que fue de -3,1% y ligeramente mejor de lo esperado que era -11,7. Sumando, tenemos que hay un déficit de -115.000 millones, bajando desde los -570.000 anteriores y mucho peor de lo esperado que era superávit de +84.000. Todo esto forma parte del PIB y es el primer dato de septiembre, así que se multiplican las esperanzas de ver más medidas porque está Japón muy cerca de entrar en recesión. Sólo por el descuento de más medidas, es por lo que está subiendo la bolsa japonesa. Nuevas medidas del Banco de Japón es mala noticia para el YEN e históricamente los tramos de depreciación del YEN han supuesto apetito por el riesgo (tendencia alcista de las bolsas) por aquello del Carry Trade.

En el siguiente gráfico se aprecia la similitud entre la evolución del Dólar frente al Yen, con la evolución del Nikkei.

Sin embargo, aunque sí que es muy posible que Japón anuncie nuevas medidas de estímulo, el mercado no las tiene todas consigo respecto a nuevas medidas por parte del BCE y de la FED. En las últimas semanas varios miembros del BCE están insinuando en declaraciones que el QE está abierto y que se puede ampliar tanto en cantidad cómo en plazo. Esto provocó días atrás compras de bonos tanto alemanes como periféricos estrechando la prima de riesgo de la mayoría de estados europeos. Ayer mismo tuvimos subasta de letras en España con tipos en negativo tanto a 3 cómo a seis meses. Esta nueva rebaja de los tipos de interés, evidentemente provoca que los inversores tengan que asumir riesgos en cartera, sobre todo la renta variable.

Pero mañana tenemos reunión del BCE y desde ayer están enfriando los ánimos y no parece que se anuncie ninguna medida extraordinaria. La tasa de inflación subyacente de la eurozona está en el 0.9% rozando los máximos de los dos últimos años (1%).

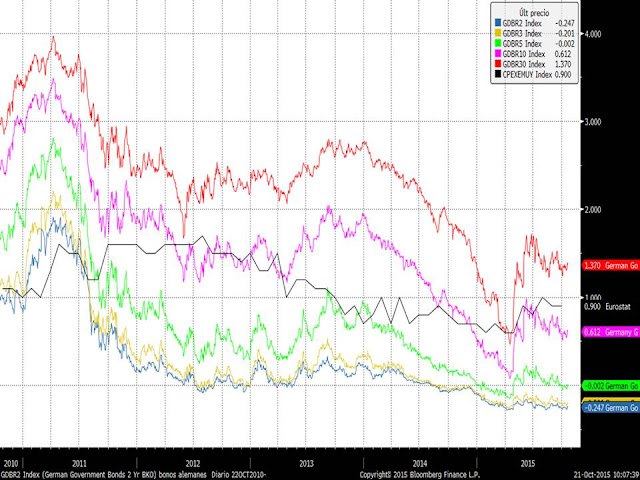

En el siguiente gráfico comparo la evolución de la tir de los bonos alemanes según plazo con la tasa de inflación subyacente (línea negra). Sólo a principios de año, el bono alemán cotizaba con un diferencial respecto a inflación subyacente mayor que el actual, por lo que mientras la inflación subyacente se mantenga en los niveles actuales es complicado ver a la tir de los bonos seguir corrigiendo, sobre todo si el BCE no anuncia que aumentará el QE.

Por tanto, si los bonos de gobierno europeos no tienen demasiado recorrido a la baja y están en zona de mínimos históricos (bonos alemanes en negativo hasta el plazo de 5 años), el dinero obligatoriamente debe ir saliendo de los activos refugio y buscar riesgo. Ayer comentábamos que los bonos corporativos no estaban estrechando tanto sus primas de riesgo, y puede que ahora sea buen momento de apostar por ellos. Y la renta variable debería beneficiarse de esto.

La duda que tenemos es efectivamente qué decisiones van a tomar el BCE, la FED y el Banco de Japón. Si siguen apoyando con políticas monetarias agresivas, las tasas de inflación tienen que beneficiarse y con ellas, los activos de riesgo. Pero si después de estar descontadas por el mercado, no las toman, los mercados de renta variable seguirán en el movimiento lateral “estrecho” que comentábamos ayer o el más amplio que viene marcado por los máximos de la semana pasada y los mínimos de agosto y septiembre. Por tanto, tomen medidas o no, hay que seguir vigilando “las primas de riesgo” que ofrecen la renta variable y deuda corporativa (activos de riesgo en general). El dinero no se puede quedar en liquidez durante mucho tiempo, y si los activos refugio ofrecen pérdidas seguras, los inversores se verán obligados a asumir algo de riesgo en cartera. Mientras más tiempo estén los índices de renta variable en el lateral más estrecho que estamos comentando, más sensación tendrán los inversores de que el suelo es definitivo y más aliciente para asumir riesgo en cartera.