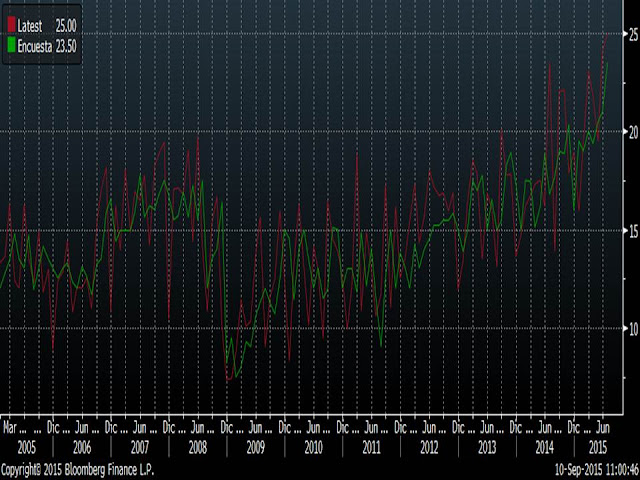

Esta semana se publicaron unos magníficos datos de exportaciones e importaciones de Alemania que aunque no han generado demasiado optimismo, sí que deberían alejar los temores de una profunda desaceleración económica mundial. El principal exportador de Europa sigue siéndolo y sus datos siguen mejorando. El dato de la balanza comercial de Alemania (Exportaciones menos importaciones de bienes) está alcanzando este año el mayor superávit desde el año 2005. El dato de julio no sólo ha superado las estimaciones (25Bn € frente a 23.5Bn) sino que ha sido el dato más alto de la serie, tal y cómo se aprecia en el gráfico.

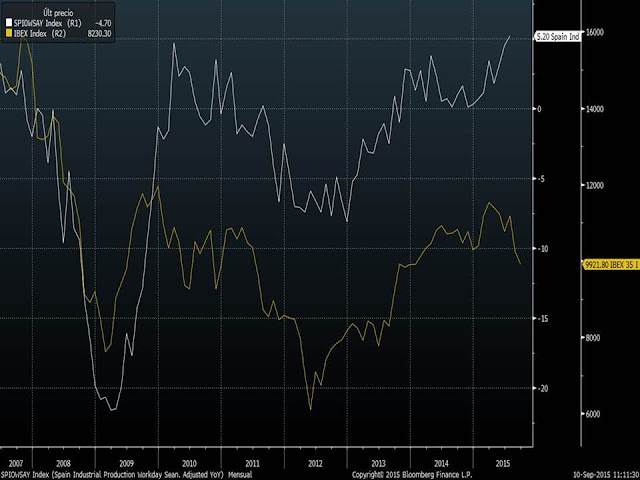

Es verdad que en agosto previsiblemente baje el dato por la ralentización económica de China, pero Alemania está exportando y lo hace más que nunca es un hecho. Y también crecen las importaciones, por lo que tanto la demanda interna cómo la externa están en una buena senda y es buena noticia para las empresas europeas. No ha habido muchas más referencias macro importantes, pero esta misma mañana se ha publicado el dato de producción industrial de España con un avance en julio también mayor de lo previsto (+5,2% interanual ajustada vs. +4,3% esperado). De cara a agosto, los indicadores adelantados han avanzado. Tras el descenso de julio, la mejora observada desde comienzos de 2014 tanto en la cartera de pedidos como en la confianza industrial se ha reanudado en agosto. El clima industrial se sitúa en +2,0 puntos en agosto frente a –1,0 puntos en julio y la cartera de pedidos se sitúa en –4,0 puntos frente a –5,0 previamente, lo que sugiere una mejora de la producción industrial en agosto.

En el siguiente gráfico comparo la evolución de la producción industrial española frente al Ibex 35. Se ve perfectamente que son dos indicadores totalmente correlacionados, pero este verano la correlación se ha roto. Los datos macro siguen mejorando hasta el punto de alcanzar y superar los niveles vistos en 2007 y 2010 y sin embargo el Ibex 35 ha entrado en clara fase correctiva.

Y es que desde agosto, los inversores no están mirando los datos macro europeos sino la evolución de la bolsa de China y de Estados Unidos (ni siquiera la evolución de sus economías). Y cómo el S&P500 parece estar tomándose el descanso que necesitaba tras 6 años de subidas y la bolsa de China está corrigiendo con fuerza su subida vertical desde final del año pasado, pues a los índices europeos les toca contagiarse del pesimismo de estos índices.

Sólo hace falta ver lo que ocurrió ayer. La subida en las bolsas europeas comenzó en vertical mirando el cierre de las bolsas asiáticas y la subida del futuro del S&P500 superior al 1%. El futuro del S&P500 por la mañana estaba a punto de superar los máximos de las semanas previas, por lo que desde el punto de vista técnico, tal y como comentamos ayer, todo hacía indicar que esta misma semana podría confirmarse el suelo en los mínimos de agosto e iniciar un nuevo tramo al alza. Sin embargo tal y cómo se aprecia en el gráfico del futuro del S&P500 en cuanto se alcanzó el nivel de máximos del pasado 28 de agosto la resistencia funcionó y volvieron las ventas y lo hicieron con fuerza. De iniciar la sesión con subidas superiores al 1% a concluir con pérdidas superiores al 1%.

Hoy los futuros vuelven a estar en positivo, pero mientras no se recupere el nivel de 2.000 puntos no podemos dar por concluido el rebote al igual que comentábamos ayer con el 22.500 del Hang Seng.

Así pues, con los buenos datos macro de Europa, o por lo menos sin datos catastróficos, sólo nos hace falta que los índices de Estados Unidos y de China apoyen para darnos cuentas de la divergencia que se está produciendo entre las bolsas (sobre todo europeas) y los datos macro y se podrá ver que la caída de este verano ha sido una buena oportunidad de incrementar riesgos en renta variable europea. Mientras tanto, tal y cómo venimos comentando estas semanas, todo apunta a que seguiremos en un claro movimiento lateral. Y cómo el índice que suele mandar es el S&P500, situamos su rango entre 1.850 y 2.000 puntos sin descartar algún paseo por 1.800 o 2.050 antes de decidirse hacia dónde irá la siguiente tendencia de medio o largo plazo. Mientras tanto, aprovechar este lateral para reducir riesgo al acercarse a 2.000-2.050 puntos e incrementarlo si se acerca a 1.800-1.850 puntos.