Hasta hace poco, el uso de una SIF (Spezialized Invesment Found) en España se entendía que chocaba en algunos terminus con el régimen de transparencia fiscal internacional, sin embargo una reciente resolución de la Dirección General de Tributos en respuesta a una consulta a abierto la puerta a nuevos mecanismos para las personas físicas, resultando una buena alternativa para inversores institucionales o Family Office. Pero ¿porque son las SIF una alternativa a las SICAV españolas, ¿cuales son sus ventajas y desventajas?.

Un SIF es un vehículo de inversión para inversores sofisticados que está regulado por la Commission de Surveilance du Secteur (CSSF). Proporcionando a su titular una gran flexibilidad en la forma de organización, política de inversión y los tipos de los activos de garantía en que puede invertir.

Este instrumento de inversion colectiva alcanzó mayor notoriedad con la entrada en vigor de la nueva regulación europea de fondos (UCITS IV) en 2011, que abrió la puerta a la salida al exterior sicav epañolas y fusión de sociedades de inversión colectiva.

Atras quedaron aquellos años en los que el inversor español que quería llevar sus fondos de una Sicav a otro país europeo debía primero liquidar sus posiciones en instrumentos de inversión nacionales. Un proceso que llevaba mucho tiempo y dinero, por tener que hacer frente a gastos de escritura pública, publicación de anuncios y al impuesto de sociedades.

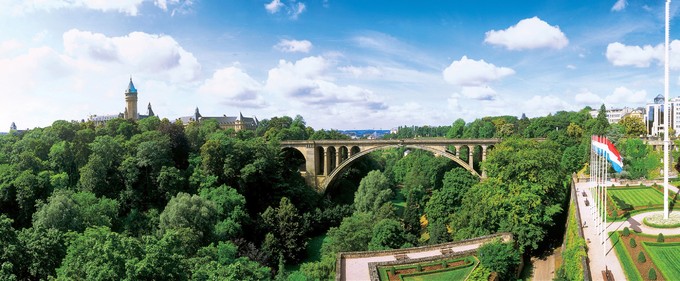

Desde entonces, han aflorado desde toda Europa la constitución de SICAV – SIF en Luxemburgo, un país que pese a la nueva normativa de transparencia bancaria ha sabido muy bien posicionarse como centro financiero mundial de referencia por su calidad, seguridad y innovación de la inversion. La normativa SIF en Luxemburgo es del 2007, y desde entonces se han constituido más de 1.300, pero ya representan más del 50% de los fondos UCIT tradicionales, lo que da referencia del potencial de este mercado.

Las ventajas de las SICAV - SIF luxemburguesa son:

- Flexibilidad del régimen de inversion. Permite apostar por una mayor diversidad de activos, entre otros los derivados, capital riesgo o inmuebles.

- Patrimonio minimo. Se requirie un mínimo de 1,25 millones de euros, frente a los 3 millones que exige la normativa en España.

- Menor requerimiento de accionistas. Pueden estar constituidos por un sólo inversor, al contrario de los cien que pide la CNMV.

- Simplificación del procedimiento. La obtención de la autorización y control por parte del regulador luxemburgués CSSF (Commission du Surveillance du Secteur Financier) es más corta e incluso permite comenzar a operar antes de obtener la autorización del organismo supervisor, siempre y cuando la solicitud esté siendo cursada.

- Mejor fiscalidad. Mientras en España los fondos y sicav españolas tributan el 1% en el impuesto de sociedades, Luxemburgo establece una tributación del 0,01%.

- Sin registro público. En Luxemburgo no existe un registro público para las sicav, por el contrario tanto los fondos y sicav españoles, deben registrarse en la CNMV. Ademas la CNMV publica cada tres meses las carteras de fondos y sicav españolas, de forma que cualquiera puede ver las inversiones realizadas, lo que en Luxemburgo no ocurre.

- Sin comisiones fijas. Los folletos de los productos luxemburgueses establecen unas comisiones máximas, dejando libertad a cada gestora, de acuerdo con la entidad comercializadora, establecer las comisiones, que generalmente son inferiores a las establecidas en folleto. Por el contrario, a los productos españoles se les aplica la totalidad de las comisiones registradas en el folleto.

Por contra, también debemos indicar que este instrumento de inversion colectiva lleva aparejada los siguientes inconvenientes:

- Mayor coste. La constitución de la SIF-SICAV implica un gasto de entre 30.000 y 150.000 euros, duplicando los costes anuales de gestión de una SICAV española.

- Menor regulación. Su situación de IIC no armonizada (non-UCIT), el inversor está expuesto a un entorno menos regulado y, por tanto, menos protegido.

Dicho esto hay que advertir que siempre hay que analizar bien y con mesura los factores de apuesta por un instrumento de inversion de este tipo; teniendo en cuenta los detalles económicos, legales, financieros y fiscales de cada caso.

Como verán Luxemburgo es un país pequeño, pero con grandes oportunidades.

Sin embargo, en un mercado cada vez más global de fondos, ¿porque no competir en España con aquellos que ofrecen mejores alternativas y adaptarse a las necesidades de los inversores profesionales nacionales y extranjeros?. Bien planteado, podría ser una oportunidad de crecer, diferenciarse y de crear nuevas oportunidades con caracter própio.

Empezando por la aspecto fiscal, no tiene sentido que se armonice la gestión de fondos alternativos pero no se haga lo mismo con la fiscalidad en Europa. La neutralidad fiscal no tiene porque afectar al sistema de recaudación estatal o a la tributación de los grandes ahorradores, ya que podría tributarse tan solo por las ganacias obtenidas de la SICAV y no por los dividendos e intereses que esta genere constantemente.

Además se necesita mayor flexibilización de los limites de inversión, lo que resultaría más atractivo y satisfactorio tanto para los inversores cualificados como los institucionales. Una normativa que, al fin y al cabo, establezca unos procedimientos de constitución y disolución más simples, con requerimientos de inversor profesional cualificado y que garanticen los requerimientos de prevención de blanqueo de capitales y de control de riesgos.

En cuanto a la confidencialidad que debería respetarse, no se trata de secreto bancario, sino de la no exposición mediante registros públicos de los accionistas e inversiones, proporcionando siempre transparencia a los reguladores.

Estas y otras cuestiones, deberían ser replanteadas por el legislador, ya que la industria financiera es una buena opción del desarrollo crecimiento económico y laboral, sin los desmanes de los últimos años.

No se trata de poner mejores condiciones a los que más tienen sino que al menos juguemos al mismo nivel que en el resto de Europa. Al fin y al cabo, el sector financiero español es referencia en muchos aspectos, ¿por qué no aprovechar nuestra posición privilegiada con Latinoamerica y captar el ahorro de los paises comunitarios (que ya nos eligen como destino turistico) para desarrollar los fondos de inversión especializados?. Esta es una tarea pendiente para los próximos años.