Ayer de nuevo los índices norteamericanos volvieron a corregir. La excusa usada es el temor a que haya una regulación mucho más estricta de los datos personales que manejan las compañías vinculadas a Redes Sociales, que haría revisar a la baja los beneficios futuros de las mismas. Así, Facebook corrigió un 4.9% y Twitter nada menos que un 12%. Apenas hubo novedades en cuanto a la negociación sobre aranceles, por lo que no contrarrestaron las malas noticias desde el sector tecnológico.

No obstante, el terreno lateral que venimos comentando desde hace semanas sigue siendo el escenario central. El futuro del S&P500 se sitúa esta mañana a sólo 15 puntos de la media de 200 sesiones y 70 puntos de los mínimos de febrero.

Reiteramos nuestra apuesta de ayer a pesar de la debilidad de los índices. El dólar sigue en soporte y con ánimo de rebotar, y la amenaza de imposición de fuertes aranceles de Estados Unidos puede ser una clara estrategia para negociar mejores condiciones comerciales con China. Si en las próximas sesiones hay acuerdo con China, el rebote no se hará esperar. El Dolar Index está en claro soporte tras perder un 14% en el último año, con el RSE en clara zona de sobreventa. Incluso hay divergencia alcista en el RSI semanal, por lo que sería factible un rebote desde el punto de vista técnico. Desde el punto de vista fundamental, también tendría sentido puesto que la situación macro en Estados Unidos sigue siendo mejor que la de Europa y allí seguirán con el calendario de subidas de tipos, mientras que aquí el BCE sigue con su programa de inyección de liquidez y no se esperan subidas de tipos hasta bien avanzado 2019.

Evolución del Dollar Index.

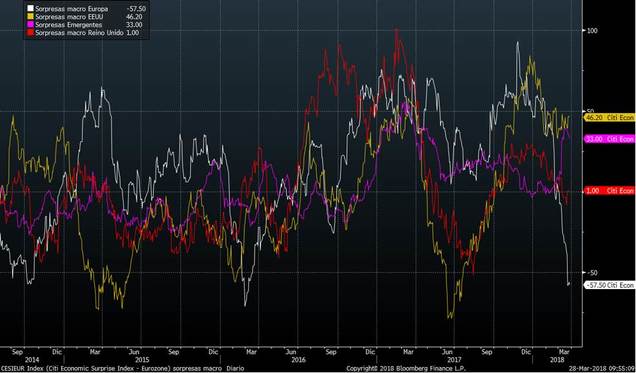

Hablando de mejor situación macro en Estados Unidos que en Europa, donde mejor se aprecia es en la evolución de los índices de sorpresas macro elaborado por Citi. La línea amarilla (EE.UU) se mantiene en zona de máximos mientras que los datos macro en Europa (línea blanca) están defraudando en los últimos meses. Las sorpresas macro, medidas por el índice de sorpresas de Citigroup, caen en picado desde finales de noviembre, en parte porque tanto los índices de confianza como producción industrial e inflación están corrigiendo y en parte porque los analistas e inversores se habían formado expectativas muy optimistas.

La correlación entre las sorpresas negativas (caídas del índice) y la evolución del Eurostoxx son evidentes. En el siguiente gráfico vemos la evolución del último año del Eurostoxx frente al índice de sorpresas de la zona euro (naranja y blanco respectivamente). Claramente el mal comportamiento de las bolsas europeas frente a las norteamericanas viene dado por que los datos macro (sin resultar ser excesivamente negativos) no cumplen expectativas.

El índice cae por debajo de -50 puntos, un nivel que en los últimos años sólo se ha alcanzado en cinco ocasiones. Al igual que ocurre con los índices de volatilidad, que suelen marcar mínimos de la bolsa cuando la volatilidad se contrae desde máximos, en las sorpresas macro los giros alcistas marcan mínimos de la bolsa.

Y es que, tras varios meses de sorpresas negativas, los analistas e inversores revisan a la baja los próximos datos macro, sobre todo si las bolsas han caído. De esta forma es más fácil que los próximos datos macro superen expectativas (aunque no sean excelentes datos), y esto es argumento suficiente como para apoyar a la renta variable. Así sucedió en todos los repuntes desde mínimos del índice de sorpresas en los últimos años, tal y como se aprecia en el siguiente gráfico.

Por tanto, lo que debemos sacar en claro es que los índices siguen inmersos en un terreno lateral en torno a mínimos de febrero, por lo que seguimos en un movimiento de consolidación de los niveles alcanzados el año pasado. Los datos macro nos están devolviendo a la realidad en Europa, una realidad que apunta a que la situación no es tan optimista como se esperaba a final del año pasado, pero la corrección de las bolsas de los últimos meses (el Eurostoxx 50 está en niveles de hace un año y un 15% por debajo de los máximos de 2015), con gran probabilidad ya esté reflejando la situación macro actual. Tras las vacaciones de Semana Santa será fundamental ver la evolución de los datos macro adelantados del segundo trimestre del año y definitivos del primero, para ver si se frenan las sorpresas negativas o incluso este índice se gira al alza, lo que apoyaría al rebote de los índices europeos de renta variable.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)