A la hora de decidir si entrar a formar parte del accionariado de un negocio, uno de los datos que al inversor no le puede faltar es el número de acciones que la empresa dispone en circulación. Esta información es imprescindible para calcular algunos de los indicadores más usados en los mercados, tales como el beneficio por acción o el cash flow por acción. De hecho, para estimar un precio objetivo de una acción concreta, generalmente se realiza una proyección futura del beneficio por acción. Cuantas más acciones haya en circulación, menor será el beneficio por cada una y por tanto, menor será el valor estimado para dichas acciones.

Hasta aquí todo muy bien pero ¿Qué ocurre si después de invertir en una empresa por arte de magia crece el número de acciones en circulación?

Quizás te estés preguntando como puede ocurrir esto si la empresa no ha realizado ninguna ampliación de capital. La respuesta es sencilla: El efecto dilución que puede producirse por determinadas partidas del balance.

En este caso voy a tratar el efecto dilución producido por las obligaciones convertibles, es decir, los famosos bonos convertibles.

La peculiaridad que tiene esta clase de bonos es que el tenedor de la obligación puede canjearla por acciones de la empresa según sus intereses, siempre y cuando las características de la emisión lo permita. Es decir, si la cotización de las acciones es favorable para el inversor, existirá una alta probabilidad de que decida canjear su bono por acciones.

Para verlo más claro, veamos lo que ocurrió en IAG (International Airlines Group), holding que integra la unión de British Airways, Iberia y Vueling:

Como vemos en este extracto sacado del informe anual del año 2013, la compañía British Airways decidió rembolsar los bonos convertibles. En este caso, los inversores tuvieron la posibilidad de elegir si preferían el reembolso de los bonos o bien el canje por acciones. Esto supuso la emisión de 184.708.966 nuevas acciones.

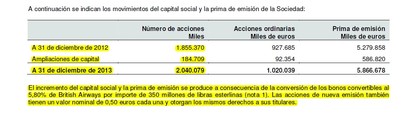

Veamos como afectó esto al capital social de IAG:

En este extracto también sacado del informe anual de 2013, vemos como quedó configurada la nueva situación del accionariado de IAG, pasando de tener 1.855 millones de acciones en 2012 a 2.040 millones a finales del año 2013. Además, una nota al pie de la tabla deja claro a que se debe dicho aumento de acciones en circulación.

Pero la historia no acaba aquí. Veamos otro extracto del mismo informe:

Como podemos ver, IAG emitió nueva deuda convertible en mayo de 2013, quedando registrada en su balance como un pasivo financiero con un valor de 321 millones a finales de 2013.

En este caso en concreto el posible efecto dilución para los accionistas de IAG no parece muy significativo si lo comparamos con la capitalización que dispone el holding de aerolíneas. La deuda convertible supone únicamente un 4% de la capitalización.

Sin embargo, a la hora de invertir en cualquier empresa, habrá que estar atento a si dispone de esta clase de deuda, o de lo contrario existe el riesgo de que finalmente toques a menos tarta de la que te esperabas.