Una de los principales indicadores que nos avisan

sobre la posibilidad no tanto de un techo de mercado, sino de un cambio de

ciclo es la pendiente de la curva de los bonos. Los bancos centrales, sobre

todo el europeo sólo pueden actuar en los tipos de intervención a corto plazo.

La FED con el QE, incluso en estos años ha actuado en los tipos a largo.

Los bancos centrales, cuando quieren que los

inversores asuman riesgos en cartera sólo tienen que bajar los tipos e intentar

que la curva mantenga una pendiente lo más positiva posible. Y subirlos para

aplanar la curva cuando pretenden lo contrario. Así, ahora el que quiera

rentabilidad está obligado a asumir riesgos. A aumentar la duración si invierte

en renta fija o mirar a la renta variable como alternativa de rentabilidad.

Para hacernos una idea, la volatilidad del precio del bono español con

vencimiento 2037 desde su emisión en enero de 2005, ha tenido una volatilidad

anualizada del 14.5%, muy similar a la de cualquier fondo de inversión 100%

renta variable, a cambio de cobrar un cupón del 4.2% (en momento de emisión).

Resulta que en las últimas semanas, ya los inversores

estaban vendiendo plazos cortos por su baja rentabilidad y comprando plazos

largos. Ante el peligro de aplanamiento de la curva, con las bolsas en máximos,

la FED está cambiando su discurso y deja patente que no tiene por qué empezar a

subir tipos cuando acabe el “tapering” y por nuestra parte, el BCE mantendrá

hasta final de 2016 las subastas plenas de liquidez a sistema financiero

tratando de hacer de nuevo atractivo los plazos cortos. La actuación de Draghi

ha servido para certificar que la ruptura de los movimientos laterales de los

últimos meses al alza debería tener continuidad.

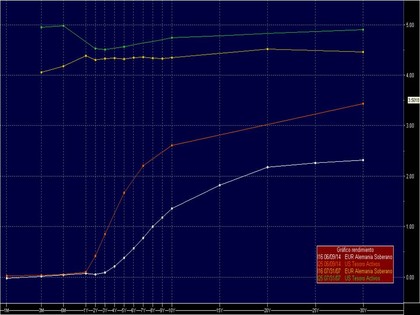

Para los agoreros que quieren ver similitudes entre

los máximos históricos de muchos índices y máximos de las bolsas europeas de

muchos años, basta con ver la pendiente de la curva en Europa y Estados

Unidos frente a la pendiente que presentaban en julio de 2007, justo

cuando los mercados hicieron los anteriores máximos históricos. En amarillo y

verde se representa la pendiente totalmente plana de la curva alemana y de

estados Unidos respectivamente el 31 de julio. Los tipos a 2 años y a 30

ofrecían rentabilidades entre el 4.5% y 5% en ambos países. Con esos tipos, no

tenía ninguna lógica que los inversores asumieran riesgos de entrar en una

renta variable en máximos históricos, si podías comprar un bono AAA que te

pagaba a un año más del 4.5%. Ahora el bono alemán a un año paga el 0.04% y el

USA un 0.09%. Las pendientes actuales son la blanca y naranja para el bono

alemán y USA respectivamente. A 30 años el bono alemán paga un 2.3% y el

americano un 3.5%.

Así pues, no sólo la curva tiene pendiente positiva,

lo que obliga a los inversores de renta fija a aumentar riesgos vía duración o

vía spreads (comprar bonos periféricos, corporativos o high yield), sino que

los plazos largos están pagando tipos mucho más bajos de los que se pagaban en

2007. Es decir que el inversor que quiera conseguir en Europa un 3%-3.5% no lo

podría conseguir ni siquiera con un bono alemán a 30 años. Tendría que asumir

riesgo divisa con el bono americano, o buscar peores rating. Los bonos de

países periféricos son los más beneficiados. Comprando el bono español a 2.032,

que paga un cupón del 5.75% obtendríamos una rentabilidad del 3.35%, y

pagaríamos nada menos que 1.322 euros por cada bono, sabiendo que a

vencimiento, dentro de 18 años cobraremos sólo 1000 euros.

Con estos números, sabiendo que la volatilidad del

bono español a ese plazo es similar a la de un índice de renta variable, y que

la rentabilidad por dividendos del Ibex actualmente es del 4.37%, parece

sensato que los inversores prefieran asumir la volatilidad de la renta variable

en vez de la de la renta fija a largo plazo, al menos para parte de su cartera

de inversión.

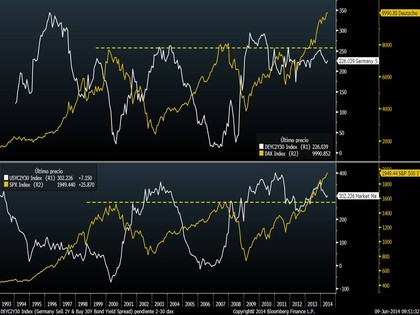

En el siguiente gráfico comparamos la evolución del

S&P500 (línea amarilla inferior) y del DAX (línea amarilla superior),

ambos en máximos históricos, con la pendiente de la curva 2-30 años de sus

respectivas deudas (líneas blancas). Se aprecia claramente, que nada tiene que

ver la pendiente positiva y cerca de máximos de las curvas de tipos con las que

había en los máximos del año 2000 y 2007. En los anteriores máximos la

pendiente de la curva de tipos estaban planas (las de Alemania cerca de cero),

o incluso negativas las de Estados Unidos.

Por tanto, no parece que estemos ante un final de

ciclo. Vemos que es posible que esta euforia de las últimas sesiones pueda

acabar en correcciones, puesto que cómo decíamos el viernes, el dinero tardará

en llegar a la economía real. Pero esto no quiere decir que sea final de ciclo.

Con estos últimos avances del a renta variable, índices como el Ibex 35 están

llegando a zonas de resistencias claves de largo plazo. Es probable que

volvamos a ver en el Ibex un movimiento similar al de principio de año al

alcanzar el nivel de 10.500 en el que primó la rotación de activos entrando el

Ibex en un lateral. El rango entre 10.500 y 11.250 sería el más probable, sobre

todo si tenemos en cuenta que el 14 de abril cotizábamos en niveles de 10.000

puntos.

El sectorial bancario que comentábamos el viernes,

superó el 205 ahora está en la zona de 210, máximos de enero.

En definitiva, la labor de los bancos centrales está

obligando a los inversores a asumir riesgos, por lo que aunque pueda haber

correcciones a corto plazo, sobre todo hasta que no vayamos conociendo los

resultados empresariales del segundo trimestre, estamos seguros que las

posibles correcciones serán aprovechadas por los inversores para asumir

riesgos. Los niveles que antes eran resistencias ahora pasan a ser soportes.

Señalamos el 10.525 del Ibex, 3.200 del Eurostoxx, 1.890 del S%P500 y 195 del

sectorial bancario serían las zonas óptimas a corto plazo.