La pregunta más recurrente para los inversores que se encuentran actualmente en liquidez es si, tras la caída del mercado, es el momento de entrar en bolsa. La tendencia alcista siempre suele dejar a los inversores fuera del mercado, bien sea porque estaban en liquidez y no se atrevieron a comprar en alguna caída previa o bien sea porque vendieron esperando recortes que nunca se dieron. El caso es que los inversores siempre tratan de acertar el mejor momento de entrada en el mercado. Hay muchísimos estudios que avalan que acertar el timing de entrada es muy complicado y que es más rentable a largo plazo estar siempre invertidos (cada uno en la ponderación que admita su perfil de riesgo).

En agosto del año pasado hicimos un informe especial en el que tratamos de justificar que el éxito en bolsa está en el tiempo y no en el timing. Quizás en estos momentos de incertidumbre, aunque nuestra visión es muy positiva en el contexto de largo plazo y pensamos que esta corrección genera una muy buena oportunidad de compra de renta variable, es razonable pensar que el mercado puede caer más y es mejor mantenerse en liquidez. Suele pasar en todas las correcciones. Los inversores que esperan caídas se muestran seguros de comprar si el mercado cae, y cuando sucede la caída no compran porque las noticias son negativas y esperan a que estas mejoren. Evidentemente han de producirse noticias negativas para que se produzcan las correcciones. Pero la bolsas se adelanta siempre, y si esperamos las noticias positivas, quizás el mercado ya haya rebotado con fuerza y entonces sí que será más difícil tomar la decisión de invertir.

Una estrategia recomendable es invertir menos de lo que admite el perfil, pero quizás la mejor alternativa es invertir en estos momentos de incertidumbre en renta variable de baja volatilidad. En el siguiente gráfico podemos ver que en la actual corrección el índice del Eurostoxx Low Volatility ha corregido un 6% frente a la caída del 9.7% del High Beta (acciones más arriesgadas) y del 8.55% del Eurostoxx 50.

Pero donde es más evidente el comportamiento defensivo de las acciones menos volátiles es cuando la corrección se hace más continuada en el tiempo. El último tramo evidentemente bajista de las bolsas se produjo desde el segundo trimestre del 2015 hasta febrero del 2016. En menos de un año el S&P500 (desde 23/06/15 hasta 11/02/16) corrigió un 13.9%, mientras que hubo una clara desbandada de los inversores de las acciones más volátiles, que corrigieron nada menos que un 33.09% en el mismo periodo. Sin embargo, un inversor que a la primera de cambio se hubiese mantenido en renta variable pero de baja volatilidad, apenas habría sufrido pérdidas en este periodo y acabaría el plazo de mayor caída de las bolsa en los últimos años con sólo unas pérdidas del 0.4%.

A largo plazo, el secreto del éxito es corregir menos que el mercado en las fases bajistas del mercado. Desde los máximos del año 2000, por ejemplo, al haber caído mucho menos (crisis del 2007) o incluso subido (crisis del 2000 o la comentada en 2015), provoca muy buenos datos a largo plazo. El secreto es que, aunque estas acciones suban menos en las fases alcistas, al partir de un nivel más alto, la revalorización es mucho mayor. Así, el S&P500 Low Volatility ha subido un 661% desde máximos del 2000 frente al 204% del S&P500 y sólo un 132% del S&P500 High Beta.

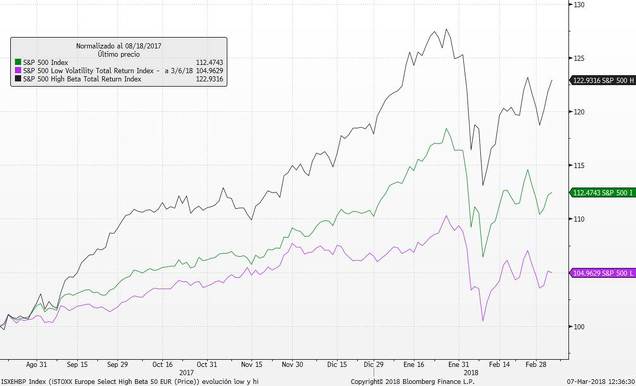

Evidentemente, en las fases alcistas las high beta suben más. Desde agosto del año pasado estas compañías suben un 23% frente al 12.4% del S&P500 y sólo un 5% del índice de baja volatilidad.

Por tanto, si un inversor tiene dudas sobre la evolución de las bolsas los próximos meses, que se refugie en las acciones de baja volatilidad. Si la bolsa recupera, lo hará de forma más lenta, pero acompañará al mercado, y si la bolsa sigue corrigiendo, su patrimonio estará más a salvo. Pero eliminar la incertidumbre de acertar con el timing de entrada no tiene precio.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)