El pasado 21 de Febrero el "Conference Board" lanzó su habitual dato mensual de la evolución de su indicador líder "LEI"(Leading Economic Indicators) y el resultado fue bueno, subiendo dos décimas en Enero respecto a Diciembre aunque el consenso de analistas esperaba una décima más de aumento. Jorge Alarcón ya habló de ello en su última entrada:

En la renta variable , tanto el indice Dow Jones Industrial como el del Transportes han superado con creces el nivel del año 2000 mientras que el SP 500 se encuentra virtualmente en esos niveles. Caso aparte es el Nasdaq que viene del estallido de su particular burbuja en el 2000:

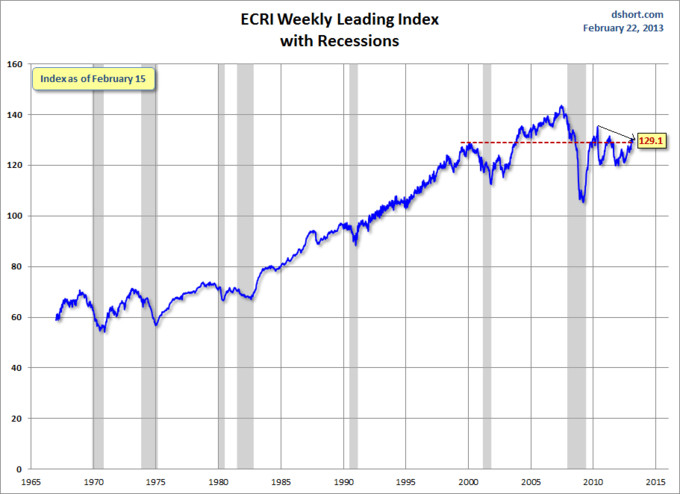

Un panorama ligeramente menos optimista lo presenta el indice líder del otro organismo parejo al Conference Board, hablamos del "ECRI"(Economic Cycle Researche Institute) que lanzó un día después, el 22 de febrero para el publico general, su indicador líder semanal el "WLI" (ECRI Weekly Index)con un dato mas bien negativo, el indice bajó hasta 129,1 desde 129,7. El índice comenzó Febrero con un nivel de 130,3, por tanto lleva 3 semanas bajista.(¿3 semanas de lateralidad en la bolsa americana?):

Quizás el parón alcista de todo este mes de febrero en la renta variable americana se ha producido como consecuencia de esta pequeña pero no alarmante, de momento, desaceleración económica:

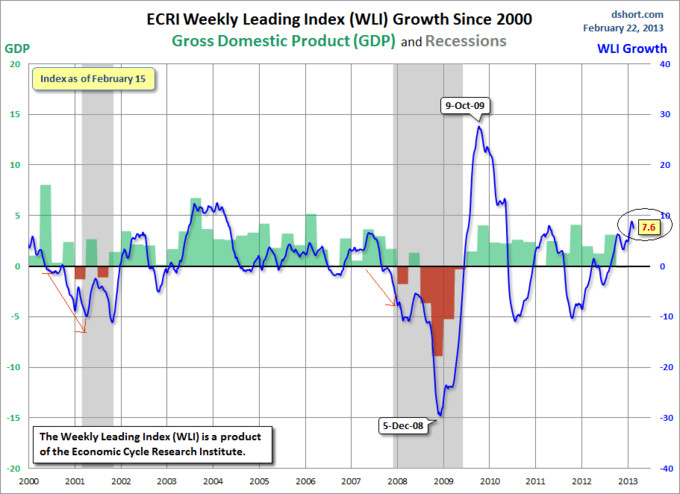

Efectivamente el indice "WLI"se ha girado a la baja, no obstante quedaría mucho recorrido hasta el decrecimiento del índice y posterior entrada en recesión tal como ocurrió en el 2000 y en el 2008. Análogamente el PIB también tendría que dejar de crecer, que tampoco es el caso.

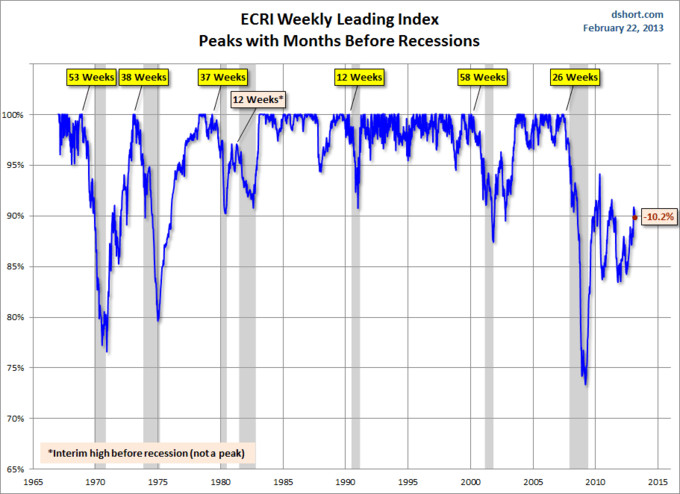

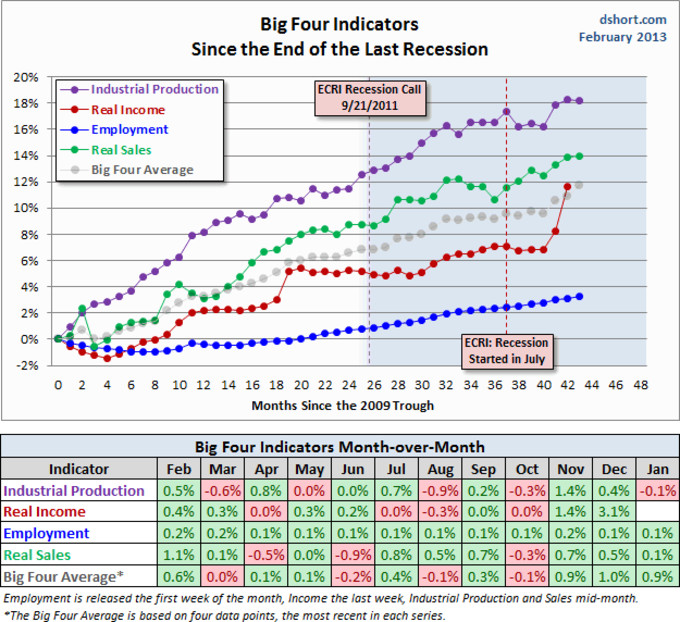

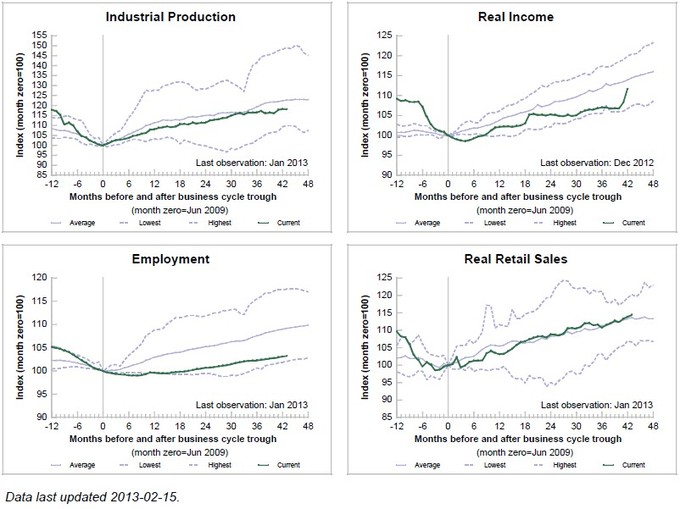

Al igual que en caso del indice "LEI" del Conference Board, la relación de tiempo entre un nuevo pico histórico(salvo el de 1981) y la siguiente recesión nos indica que, en el hipotético caso de que el WLI inicie una senda bajista semana tras semana, habría que tener en cuenta que el numero medio de semanas que transcurren antes de la entrada oficial de la siguiente recesión es de 29,5 semanas. A pesar de la tendencia global bajista de este indicador desde octubre de 2010 y a falta del último, ya publicado solo para abonados y no para el publico en general, a nivel global este indicador sigue creciendo y se basa fundamentalmente en los llamados 4 grandes que son la producción industrial, las ventas minoristas, los ingresos reales y el índice de empleo. Estas 4 variables macroeconómicas, a día de hoy, muestran relativa buena salud:

Digo relativa buena salud porque si comparamos los niveles actuales 42 meses después de la salida de la ultima recesión con otras salidas, siguen siendo algo débiles respecto al promedio standard, sólo las ventas minoristas están a un nivel ligéramente por encima de la media:

Estas 4 variables macro siguen mostrando crecimiento después de tantas semanas transcurridas desde la salida de la recesión, especialmente los últimos datos de Noviembre y Diciembre de 2012 de los ingresos reales aunque con la pertinente explicación que no es otra que un ajuste fiscal pre-fiscal Cliff.

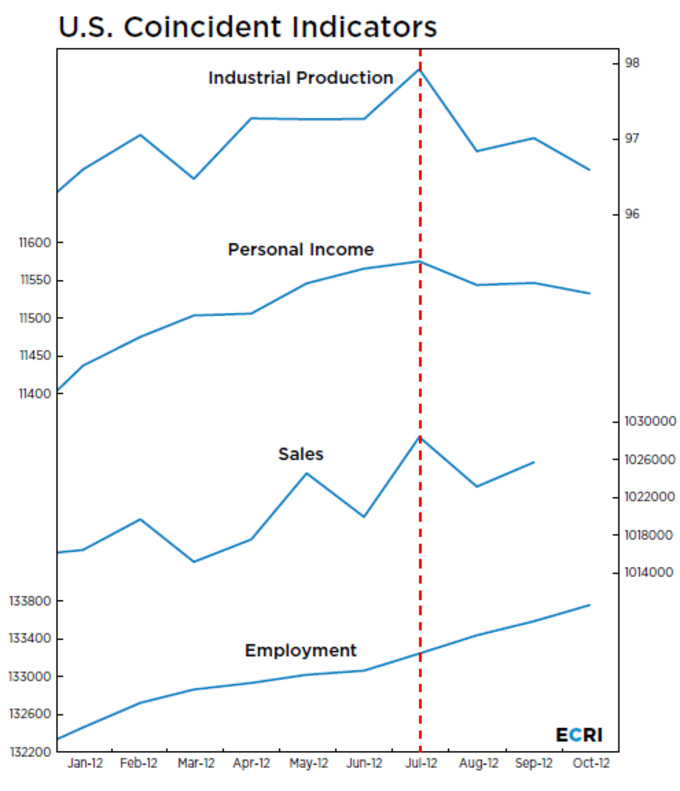

Como una curiosidad, se ven unas lineas de puntos verticales en el penultimo gráfico que corresponden a dos fechas, la primera el 21 de septiembre de 2011 como una llamada a la recesión por parte del organismo en pleno pánico del desplome de Agosto del mismo año, la segunda en Julio de 2012 que se refiere a una hipótetica entrada en recesión que evidentemente no se produjo. Ambos hechos fueron un gran fiasco por parte del ECRI:

Es evidente que Julio marcaba un punto de inflexión negativo en 3 de los 4 indicadores, en el caso del empleo había precedentes históricos de que en 3 de las ultimas 7 recesiones, el nivel de empleo quedó positivo durante los primeros meses de recesión con lo que no se le dió importancia al aumento posterior a Julio.