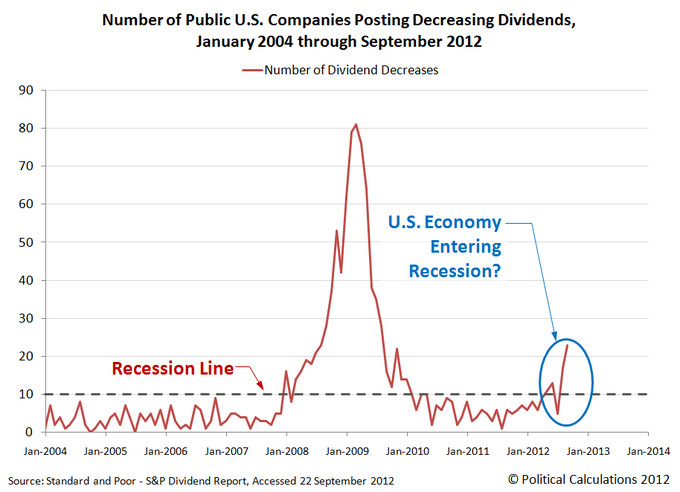

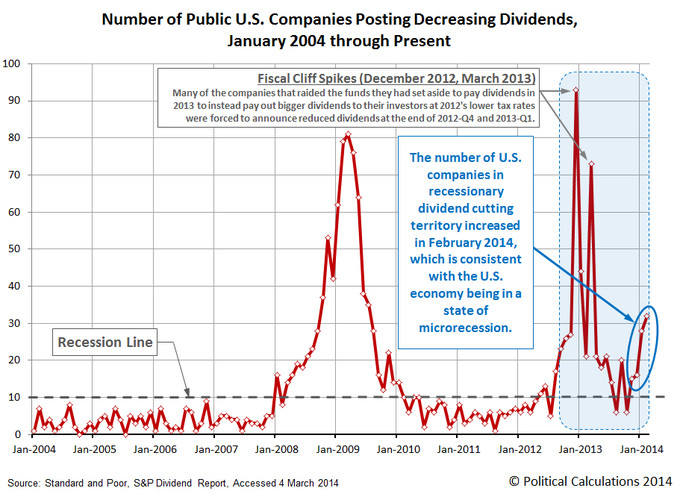

La política de mantener o reducir dividendos por parte de las compañías listadas podría servir para calibrar una economía sana de una que no lo es. Es curioso el siguiente gráfico de septiembre de 2012 publicado por Standard and Poor que hacía referencia al respecto:

La política de mantener o reducir dividendos por parte de las compañías listadas podría servir para calibrar una economía sana de una que no lo es. Es curioso el siguiente gráfico de septiembre de 2012 publicado por Standard and Poor que hacía referencia al respecto:

Parecia una señal de entrada en recesión con la lógica referencia de lo que aconteció a principios de 2008. Con el paso del tiempo ya se vio que esta subida del gráfico se debía a los temores de las compañías al temido fiscal cliff.

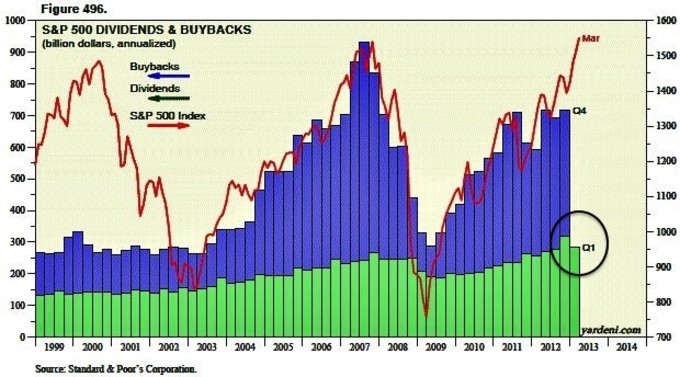

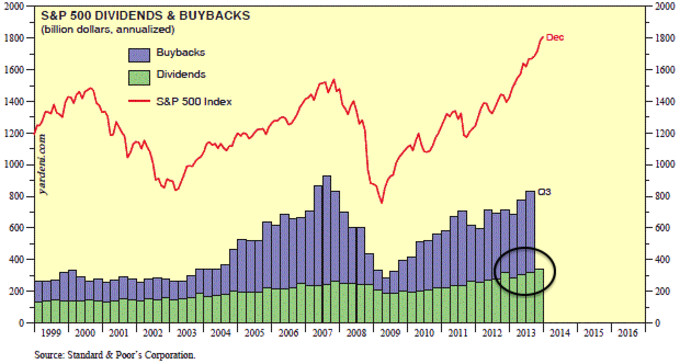

Posteriormente el montante de dividendos volvió a crecer tal como muestra el ultimo cuarto de 2013.

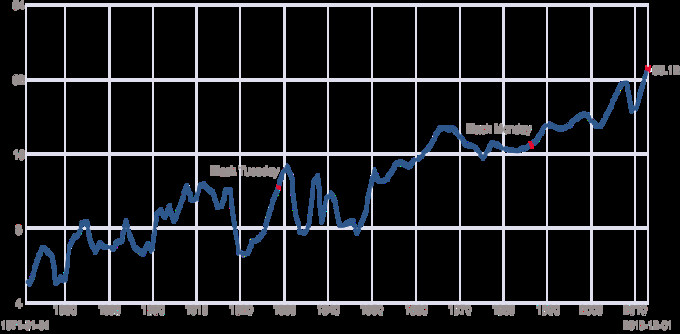

A resaltar que aunque el indice sp500 esta muy por encima del nivel de 2007, las recompras (buybacks) de las compañías están todavía por debajo de 2007.

Asi pues, con el paso del tiempo ya se vio que la rotura de la linea de 10 llamada linea de recesión obedecía a los temores de las compañías al fiscal cliff

Observemos como desde enero de 2004 hasta diciembre de 2007 el numero de compañías listadas en USA que reducían o quitaban dividendos era inferior a 10. Esto es lógico puesto que en un entorno económico favorable las empresas no tienen ningún motivo para reducir el pay-out puesto que es una política que favorece el devenir de la propia acción, por eso lo normal es que el numero sea inferior a 10 aunque siempre hay excepciones localizadas en muy pocas empresas por motivos muy específicos. A partir de Enero de 2008 esa cifra fue en aumento lógicamente al unísono con la crisis económica. En 2009 la cifra volvía a estabilizarse y durante los años 2010 y 2011, a pesar de las fuertes correcciones bursátiles, la política del dividendo volvió a la normalidad. Hacia el final de 2012, la amenaza del fiscal cliff volvió a atemorizar a las empresas en forma de recortes de dividendo como si se tratara de una época recesiva. En 2013 el numero de empresas con una política normal de dividendos tendió a la normalidad. Superado el escollo del fiscal cliff, al menos a corto plazo, desde enero del presente año se detecta otro aumento en la gráfica actualmente por encima de 30 compañías.

¿Podria ser este dato una señal, junto a otras muchas, de que las compañías americanas se vuelven a atemorizar dado que técnicamente la economía americana esta en expansión?

El crecimiento del dividendo por acción del SP500 debería de tener un retroceso respecto a la ultima lectura de diciembre de 2013 que fue de $35,12 por acción en media de un año. la media histórica es de $13,37

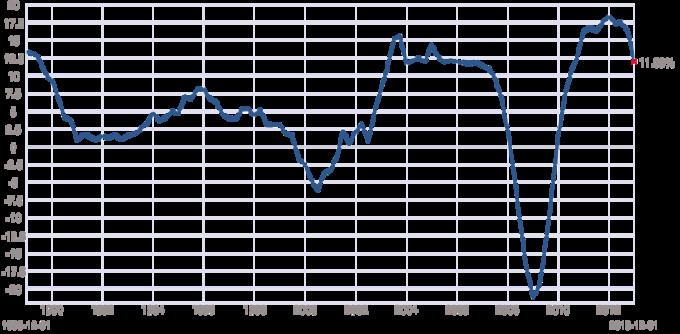

En cuanto al porcentaje el crecimiento se esta desacelerando desde hace un año. La media es del 5,35%

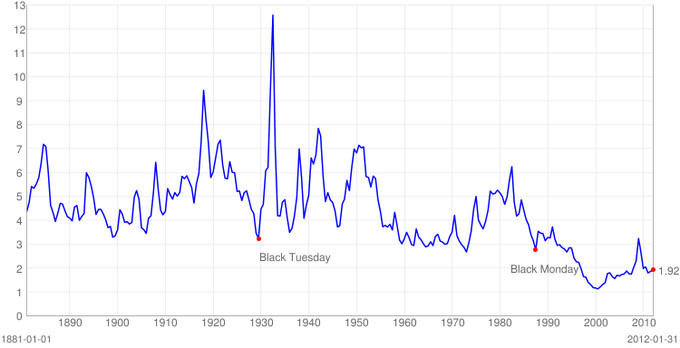

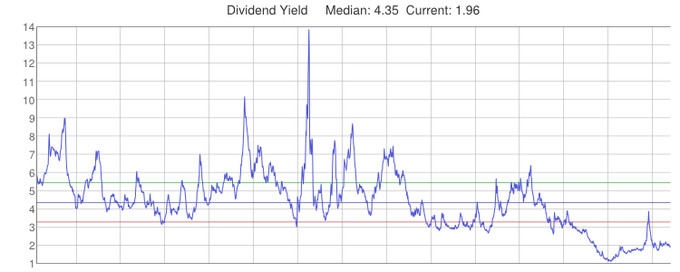

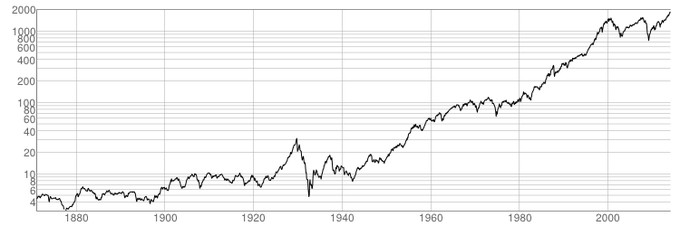

Por otro lado, el rendimiento del dividendo (la relación entre el pago anual de dividendos y el precio de la acción) esta en un nivel en absoluto barato, lleva muchos años por debajo de la media histórica de 4,35 salvo un periodo fugaz en 2009:

El rendimiento por dividendo actual esta por debajo del crack del 29 y del crack del 87. ¡El mercado no esta barato!, independientemente de que pueda estar mas caro como en el 2000 por ejemplo.