Si es usted de los que prefiere no pensar en el futuro, no continúe leyendo porque hoy vamos a realizar un análisis sobre la Seguridad Social y las Pensiones. Aunque comenzar así un artículo da miedo y aumenta el riesgo de que muchos hagan caso a la advertencia, el tema de hoy merece toda su atención.

Con este escrito trataré de poner negro sobre blanco determinadas realidades, datos y cifras que se están dando en el mundo de las pensiones pero de las que no somos conscientes.

Comencemos.

¿Qué creen que han hecho las pensiones desde 2007, punto del ciclo económico más alto, hasta 2017?

Pues la verdad es que subir, y mucho. La pensión media en 2007 era un 36% inferior a la de 2017. Esta situación es el resultado de que los recién jubilados han estado trabajando durante más tiempo y con sueldos más altos de lo que lo hacían los recién jubilados de 2007. La Seguridad Social ha pasado de pagar mensualmente cerca de 6.000 millones de euros a desembolsar unos 9.000 millones aproximadamente por este concepto.

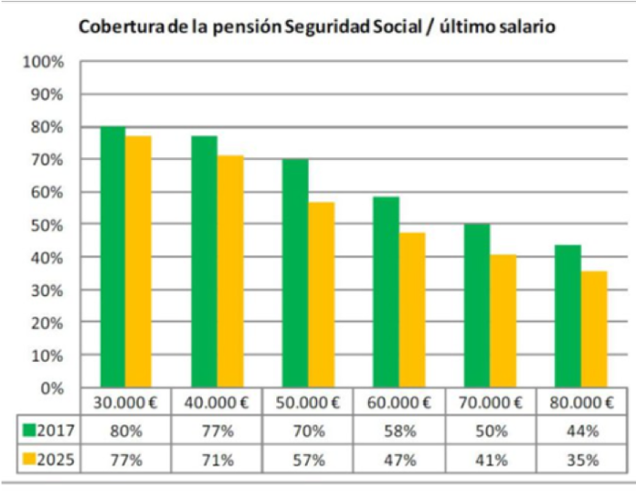

¿Cuál cree que es el nivel de reposición de salario que cubre la pensión, o dicho de otro modo, qué porcentaje cubre el primer cobro por pensión de jubilación con respecto al último salario?

Actualmente, en España, la tasa de sustitución del salario medio respecto a la pensión media se sitúa en el entorno del 60%. También es muy elevada la tasa de la primera pensión sobre el último salario, que supera el 80%; esto es, el trabajador sigue cobrando este porcentaje de su salario una vez se jubila. Tras la reforma introducida en 2013, en la que se desarrolló el Factor de Sostenibilidad, se calcula que en 2060 la tasa de esa primera pensión se reducirá hasta el 50%, estando aún por encima de la media de los países de la OCDE. Hoy en día España es el país donde la pensión pública es más generosa.

¿En qué situación se encuentra la archiconocida “hucha de las pensiones”?

Actualmente el sistema de pagos de las pensiones se cuadra mensualmente con el ingreso de las cotizaciones de los trabajadores, salvo las pagas extra que se deben financiar mediante otros instrumentos. Uno de los que se utiliza es la hucha de las pensiones, que había llegado a superar los 66.000 millones de euros gracias al superávit que se generó entre los años 2000 y 2010, y el rendimiento que generaron dichas cantidades invertidas en deuda pública. El otro instrumento para hacer frente a esas pagas extra pone los pelos de punta. Se trata de un préstamo a 10 años con cargo a Presupuestos en el que no se devengan intereses.

Este déficit no parece que vaya desaparecer en el medio plazo, por lo que se pondrá en peligro el sistema de reparto en el que se basan nuestras pensiones.

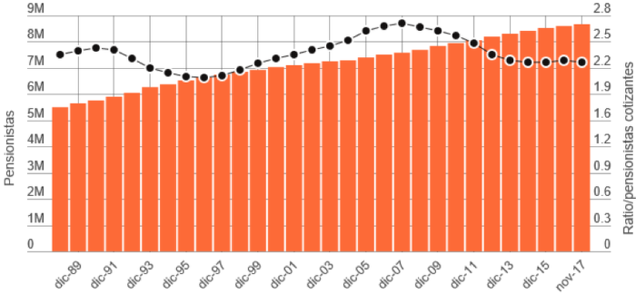

¿Cuál es el nivel óptimo de trabajadores por pensionista para mantener el sistema de reparto actual?

En 2018, para que el sistema de pensiones pueda perdurar en el tiempo se necesitaría una ratio superior a los 2,5 cotizantes por pensionista. Como pueden ver en el siguiente gráfico, la tasa de 2017 se sitúa en 2,2 y es aún menor si se tiene en cuenta a los desempleados que reciben una prestación.

Asimismo, no debemos perder de vista que se acerca el momento en la que llamada generación del baby boom (nacidos entre 1957-1977) se acerca a su edad de jubilación.

España necesita un aluvión de nuevos cotizantes para que los números se sostengan durante un mayor número de años.

¿Es preocupante la situación de España a nivel demográfico?

Con rotundidad: sí. La sostenibilidad del modelo de pensiones actual depende en gran medida de la demografía y…

· No sólo se espera que la población no crezca significativamente, sino que ya algunos estudios apuntan a que la población en España se acerque a los 40 millones en 2050.

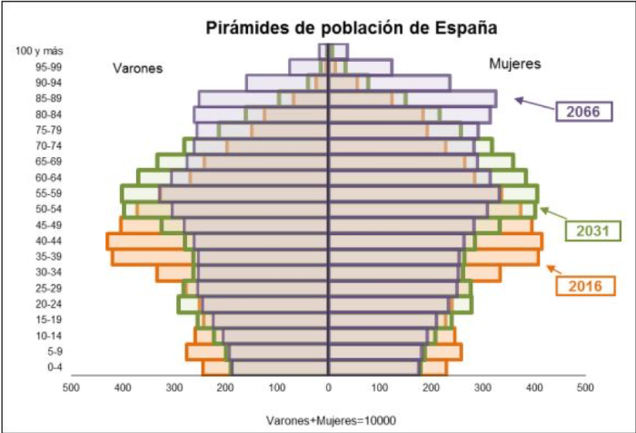

· La pirámide poblacional, ya no es pirámide. Los grupos de población más numerosos son los comprendidos entre los 30 y los 50 años. Observen, además, el desarrollo que se espera para los próximos 50 años:

· La reducida natalidad junto con el incremento de la esperanza de vida harán que, a partir de 2050, España sea uno de los países (seguramente el segundo por detrás de Japón) donde haya una mayor proporción de mayores de 65 años. Como se imaginan esto supondrá un mayor esfuerzo para cumplir con el pago de las pensiones, mayor cuantía de las mismas y mayor gasto en todos los temas relacionados con la salud y la dependencia.

· Hace 20 años la esperanza de vida nos indicaba que un jubilado iba a recibir su pensión de jubilación durante 10 años, hasta los 75. Actualmente se ha doblado esa cifra y en no mucho tiempo los jubilados pasarán más de 25 años cobrando una pensión.

¿Qué se ha hecho durante los últimos años?

Las reformas del sistema de pensiones introducidas en los últimos años han afrontado este reto a través de, entre otras medidas:

· El retraso progresivo de la edad de jubilación hasta los 67.

· Incremento progresivo del período considerado para calcular la base reguladora de la pensión de jubilación, desde los 15 hasta los 25 años, y la obligación de acreditar al menos 37 años cotizados para acceder al 100 % de la misma.

· La introducción en 2019 de un factor de sostenibilidad que liga la pensión inicial al incremento de la esperanza de vida.

· La aprobación de un nuevo mecanismo que condiciona la revalorización anual de las pensiones al equilibrio entre los ingresos y los gastos del sistema, con unos topes máximos y mínimos.

¿Qué ideas se están poniendo encima de la mesa para poder dar una solución a este gran problema?

Las reformas realizadas en los últimos años acercan nuestro sistema al de otros países europeos y ayudan a parar el impacto a corto y medio plazo (siempre que la economía se encuentre en una situación de crecimiento). Pero son insuficientes para plazos más largos. En algún momento habrá que coger el toro por los cuernos y realizar una gran reforma que garantice la sostenibilidad del sistema.

Actualmente hay otras ideas que están siendo estudiadas (no entraremos a valorarlas).

Comenzamos por el lado del gasto:

· Cotización durante más años, se habla de acercarnos a los 70.

· Recoger toda la vida laboral en vez de los 25 años actuales para el cálculo de la pensión.

· Creación de cuentas nocionales.

Por el lado de los ingresos:

· Eliminación de los topes de cotización.

· Incremento vía impuestos.

¿Qué solución a largo plazo puede ser la definitiva?

Mi opinión personal (y repito la mía) es que se debe acometer la reforma de las pensiones desde tres flancos:

Público

· Informando con la máxima transparencia en que situación estamos cada uno con respecto a la pensión futura que nos toca recibir. Es decir, ofrecer mayor información para ser conscientes de que algo tenemos que hacer.

· Por otro lado, pasar, muy poco a poco, de un sistema de reparto al 100% a un sistema en el que las cotizaciones sean más bajas y ese mayor ingreso para el trabajador tenga que ser invertido con la única finalidad de complementar la jubilación.

· Pensar si el “sistema austriaco”* puede tener sentido en una economía como la española, no sólo para los casos de despido sino también para las pensiones.

Empresa

· Haciendo una oferta más atractiva para el trabajador en el largo plazo.

· Incrementando en un pequeño porcentaje el coste laboral, destinándolo al ahorro para la jubilación que en el caso de despido se reduzca de la indemnización.

Trabajadores

· Siendo conscientes de que vamos a vivir más años y que el nivel de gasto va a ser mucho mayor de lo que ha sido para nuestros padres.

· Asumiendo que el sistema no da tal y como lo conocemos hoy.

· Desarrollando un plan de ahorro desde hoy mismo para afrontar la incógnita de las pensiones. No podemos dejar una buena parte de nuestra vida (de los 67 en adelante) en manos de algo que puede que no se cumpla.

¿Qué proponemos desde Acacia Inversión?

En primer lugar, realizar una Planificación financiera personal que nos permita tener un plan por si las cosas no acaban siendo como pensamos. En Acacia Inversión ponemos a su disposición este servicio que trata de ayudarles a marcar qué estrategia llevar a cabo para cumplir sus objetivos vitales (hijos, cambio vivienda, venta empresa… jubilación). Es un plan de negocio aplicado a la economía doméstica, que nos permite saber con qué ahorro debe contar para poder vivir como uno desea a partir de la jubilación, o resolver otro tipo de cuestiones (cómo afrontar de forma tranquila la compra de una vivienda o qué rentabilidad necesito para cumplir cualquiera de mis objetivos…).

Es un proceso continuo que ayuda a tomar conciencia de la situación financiera de cada uno, identificar y cuantificar sus metas y desarrollar estrategias que le guiarán para alcanzarlas.

Además, desde Acacia, tenemos claro que entre todos los vehículos de inversión a disposición de los ahorradores para complementar las pensiones públicas, la alternativa más eficiente son los fondos de inversión. Por su seguridad jurídica, por su liquidez, por su flexibilidad y por su fiscalidad, no nos cabe ninguna duda.

Por último, le animamos a reflexionar sobre el contenido de este artículo y quedamos a su entera disposición para resolver cualquier cuestión que pueda surgirle. Igualmente no dude en realizar un comentario en este post.

(*) El ‘sistema austriaco’ consiste en la creación de un fondo (una especie de hucha o colchón) para cada trabajador que se nutre con las aportaciones de las empresas en las que ha trabajado. Si el trabajador cambia de empleo, el fondo acumulado no se perderá. En caso de que el trabajador sea despedido antes, la cantidad acumulada hasta ese momento en su hucha serviría para compensar su despido. Por el contrario, si al final de su vida laboral este fondo es positivo, el dinero acumulado serviría para completar su pensión. Eso sí, el dinero del fondo sale, en el caso de Austria, del salario del propio trabajador (en concreto, se le resta del salario un 1,53%). De implantarse en España, esto no podría ser así por el propio sistema laboral, y la aportación tendría que distribuirse entre la empresa y el trabajador.

Artículos interesantes:

¿Qué es y en qué consiste la ‘mochila austríaca’? (El Mundo)

Situación de las pensiones en España (KPMG)

El sistema público de pensiones en España 2017 (Banco de España)