En la historia durante décadas puede no pasar nada, pero a veces en apenas tres meses parece que pasaron décadas. Y eso es lo que ha pasado desde marzo hasta ahora. En todo. No solo en nuestras vidas, sino en lo económico. Todo ha cambiado, y el futuro viene más rápido que nunca.

Esta crisis ha puesto a prueba como nunca antes, incluso más que en 2008/09, a la reserva Federal. Y su respuesta ha sido demoledora, mucho más que en la anterior crisis. El don't fight the fed parece seguir más vivo que nunca, y es que el poder que te da imprimir dinero (digital o como sea) es cercano al infinito, aunque sea obra del diablo. O no, eso no lo juzgo yo.

Es muy probable que hayamos presenciado uno de los mayores bear traps de la historia, no solo en cuanto a acabar con el papel de la reserva federal como principal banco central del mundo, si no en el mercado de acciones americano, y por consecuencia mundial.

La sacudida a contra tendencia de marzo, provocada por el virus Chino, shock inesperado y nuevo, ha sido respondido con liquidez ilimitada y considerablemente rápida, y los agentes se la han creído, por lo que la reacción ha sido contundente.

Según la teoría de reflexividad de Soros, una sacudida en contra de la tendencia principal, que no la rompe causa una reacción más fuerte hacia arriba, por que el mínimo ya está dado y solo queda subir. Vean (2008/09).

Esta observación es tremendamente contraintuitiva. ¿Quién coño invierte en 2008/09 o 2010? ¿Por qué narices la bolsa ya había recuperado tanto en tan poco tiempo? y ¿por que está recuperando ahora? si la economía se hunde, ¿por qué el nasdaq está positivo YTD? Pues por eso.

Veamos claros punto de retorno:

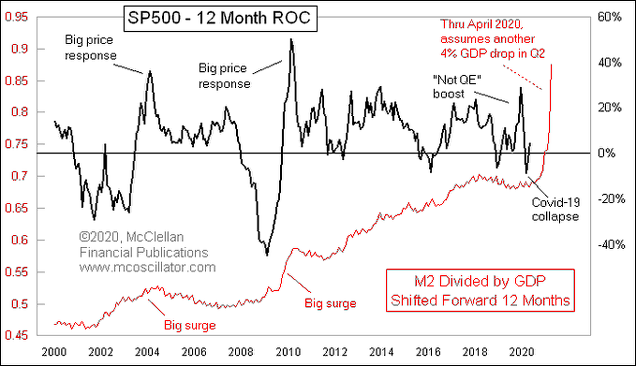

El aumento descomunal y no finalizado de la M2 provocará, debería, aumentar el precio de los activos como consecuencia:

El optimismo tímido de mi artículo en marzo, se ha reafirmado con la respuesta helicopter money vista por parte de la FED.

***

Sin duda alguna Europa no ha jugado ningún papel relevante en la respuesta, y es probable que si las políticas no cambian pronto, veamos salidas de capitales hacia el mercado americano, y otros más dinámicos, muy pronto o ya.

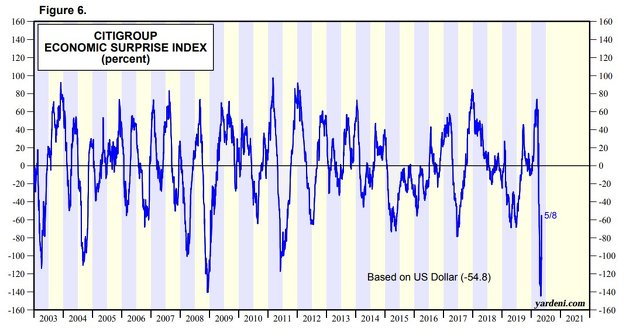

El smart money generalmente está corto en estos mercados, pero ya no:

- acciones estadounidenses

- Dólar estadounidense

- Bonos del Tesoro de los Estados Unidos

Se está anticipando una entrada masiva de fondos a este mercado. Y es algo contraintuitivo, por eso el inversor minorista quedará fuera del crecimiento futuro, al igual que le pasó en 2010 y siguientes. (x4 en diez años 2010-2020).

***

Observando el papel del Bitcoin y el oro, responderán de igual forma, o mejor como ya lo están haciendo, a este aumento descomunal de la M2.

El resto de monedas, que van a estar muy devaluadas, de forma justa, como el euro y la libra respecto al dólar, es probable que cambien en su forma, avanzando hacia un dinero digital y con menos bancos privados o ninguno, dependiendo de un único banco central que tenga todos nuestros datos y cuentas. Ese es un resultado natural de un continente que no avanza, y que va a controlar todo de esa forma, para subvencionarnos (comprarnos) más fácilmente. Este escenario es muy probable a 10 años vista.

Cojan las llaves a la libertad.

Y cuídense.