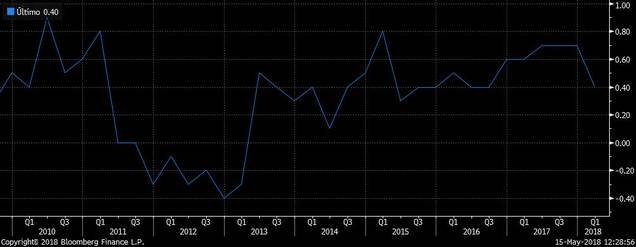

Hoy se ha publicado el dato del crecimiento del PIB de la Eurozona del primer trimestre (una revisión del primer dato publicado hace unas semanas). La Eurozona ha crecido un 0.4% en el primer trimestre, justo lo estimado, y encadena ya cinco años de crecimiento trimestral positivo. El último dato de crecimiento negativo se remonta a la caída del 0.3% del primer trimestre del año 2013. En el siguiente gráfico vemos la evolución trimestral del crecimiento de la Eurozona de los últimos años. Hay que tener en cuenta que no es lo mismo crecer menos que decrecer. Lo que se está produciendo en este inicio de ejercicio es una ralentización del crecimiento económico, pero no es un decrecimiento.

En tasa anual, la Eurozona ha crecido un 2.5% (en línea con lo estimado). Es también una severa corrección respecto al dato de crecimiento del 4T del 2017 cuando creció un 2.8%, pero es una tasa de crecimiento por encima de la media histórica, por lo que es una cifra más que destacada. En la siguiente gráfica podemos ver la estrecha relación que hay entre el crecimiento del PIB de la Eurozona (parte inferior) y el Eurostoxx. Históricamente, crecimientos del PIB superiores al 1.5% se han correspondido con tendencia alcista de la renta variable.

Y mañana es el turno del dato del IPC de la Eurozona. El mercado espera que la tasa de inflación caiga una décima, hasta el 1.2%. Para la tasa subyacente se espera que repita en el 0.7%. Ambas son cifras muy por debajo del objetivo del BCE y mínimos de los últimos meses. Sin duda, con estas cifras, el BCE seguirá apoyando al mercado y se retrasará la retirada de estímulos monetarios. Sin embargo, el IPC son cifras ya pasadas, hay que estar vigilando las expectativas. El fuerte incremento del precio del petróleo (casi un 40% en el último año) y el respiro que parece tomarse el euro (se encarecen las importaciones cuando el euro corrige), hace que las expectativas de inflación repunten con claridad en Europa. Hasta el punto de que las expectativas de inflación tanto a 1 como a 5 y 10 años, se sitúan hoy en máximos de los últimos cinco años. En el gráfico son las líneas roja, verde y morada, respectivamente.

La duda es si la rentabilidad de los bonos alemanes (azul el 10 años y gris el 2 años) seguirán la evolución de las expectativas o la de la tasa subyacente. Tanto si siguen la evolución de las expectativas, como si mañana el dato es más alto de lo esperado, la rentabilidad del bono alemán debería repuntar. En el gráfico vemos que ya en la sesión de ayer hubo un fuerte movimiento al alza. Si en las próximas sesiones supera la zona de máximos de abril (0.65%), se podría generar un movimiento alcista de nuevo hasta la zona de máximos anuales del 0.8%.

La semana pasada vimos que los inversores en renta variable no deberían estar preocupados por la escalada de la rentabilidad de los bonos, sino más bien lo contrario. Si venden bonos (sube la TIR) es porque hay apetito por el riesgo (se exige más rentabilidad a una inversión) y esto en condiciones normales beneficia a la renta variable. Una tasa de inflación acercándose al objetivo del BCE es quizás el mejor escenario para la renta variable. Ni una muy baja que haga temer de nuevo escenarios deflacionistas, ni demasiado alta como para que el BCE tenga que verse obligado a reducir estímulos. Por tanto, quizás la renta variable europea esté en un muy buen escenario y aún no seamos conscientes. O al menos no todos los inversores. En el siguiente gráfico de operaciones de menos de 10.000 títulos (en rojo) vemos que el saldo acumulado está en mínimos de los últimos meses. En las caídas del Eurostoxx 50 (blanco) los inversores han deshecho posiciones con fuerza y en esta subida apenas se han animado a comprar. Un movimiento típico de un suelo de mercado.

Sin embargo, del estudio de la evolución del saldo comprador de más de 10.000 títulos observamos que sí que las caídas de febrero “les pilló desprevenidos” con fuerte saldo comprador, pero aprovecharon los rebotes y volatilidad del mercado en el terreno lateral para reducir su saldo, y estas semanas sí que están participando y aumentando su cartera.

Es decir, los que están participando de las subidas del Eurostoxx son los inversores que compran más de 10.000 títulos. Esto cuadra con nuestro informe de la semana pasada, en el que veíamos divergencia del comportamiento de la renta variable y el sentimiento de la masa. Los inversores no se terminan de creer la subida, no están participando. Cuando estos empiecen a participar, entonces será cuando habrá que estar más alerta.

El artículo

original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)