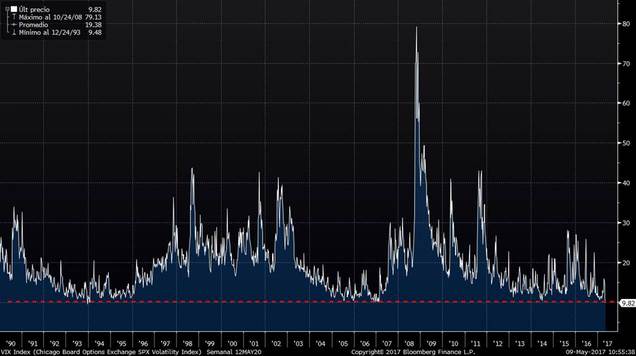

Desde ayer, muchos diarios especializados se hacen eco de la noticia de que el VIX (indicador de volatilidad implícita del S&P500) corrigió ayer, tras la victoria de Macron, a mínimos históricos. Muchos analistas avisan de que esta lectura es negativa y que con la volatilidad en mínimos habría que vender y salir huyendo de la renta variable. Por definición, la volatilidad implícita no puede seguir corrigiendo mucho más allá del 10% y por supuesto no puede caer hasta 0%.

Evidentemente, con la volatilidad en mínimos históricos, es más probable que veamos un movimiento alcista en la misma que uno bajista. No hace falta ser muy experto en la materia para saber que un activo financiero puede hacer tres cosas, subir, bajar o mantenerse. Apostar por la primera opción en el momento actual parece que no es muy arriesgado. Y claro, normalmente en los mercados bajistas, la volatilidad sube, así que si atamos cabos, se podría llegar a la conclusión de que es el momento idóneo para apostar por un mercado bajista y repunte de la volatilidad (no sabríamos decir qué iría primero).

En el siguiente gráfico podemos ver que efectivamente el VIX está en mínimos históricos y que cada vez que ha llegado al 10%, ha rebotado.

Pero un rebote del VIX desde niveles tan bajos, ¿ha significado correcciones en bolsa? Pues no, más bien lo contrario. Históricamente haber salido del mercado cuando el VIX ha estado o acaba de tocar el 10% nos habría echado del mercado antes de tiempo. En el siguiente gráfico podemos ver cuánto subió el mercado los meses siguientes a que el VIX alcanzara el nivel del 10%. He señalado las tres ocasiones en la historia que el VIX al alcanzado el nivel del 10% y el comportamiento hasta que el VIX rebotó por encima del 20%. Nada menos que un 100% de subida de la volatilidad implícita. Y en esta subida del VIX, el S&P500 subió un 95% en el año 93 y un 30.8% en el año 2005. En el 2014 el VIX alcanzó el nivel cercano al 10% y en este caso la subida fue menor, aunque rebotó más de un 8% hasta que el VIX se situó por encima del 20%.

Sabemos que en estas claves del día hemos defendido el VIX como teoría de la opinión contraria, pero funciona mucho mejor para detectar suelos que techos. El VIX se suele definir como el indicador del miedo. Y el miedo se detecta en momentos de pánico en bolsa que hace que los inversores se cubran de posibles correcciones, y esto provoca fuertes repunte del VIX. Y es en momentos de pánico cuando aparecen las mejores oportunidades de compra.

En Europa, el índice similar al VIX es el Vstoxx, que mide la volatilidad implícita del Eurostoxx 50. En varias ocasiones lo hemos usado en estas claves para detectar techos. Actualizamos el gráfico de la evolución del mismo frente al Eurostoxx, y se aprecia que efectivamente todos los giros del Vstoxx a la baja han marcado rebotes del Eurostoxx.

Sin embargo, en el gráfico hemos señalado el mínimo de volatilidad el Eurostoxx esta año (11.5%) y se aprecia que el Eurostoxx incluso subió mientras que la volatilidad ha subió el mes pasado desde el 11% hasta el 25%.

En definitiva, el VIX es verdaderamente un indicador de miedo pero no sirve para detectar techos del mercado. La lectura correcta (para nosotros) es que volatilidades estables por debajo del 20% son un indicador de tendencia alcista en las bolsas y cuando se establecen por encima del 20% significa correcciones en bolsa. Así que vender ahora significaría quedarse fuera de la actual tendencia alcista. En el gráfico de los últimos años de la evolución del S&P500 comparado con el VIX, señalamos los momentos alcistas con volatilidades por debajo del 20% y bajistas o correctivos cuando la volatilidad se sitúa por encima de esta barrera.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)