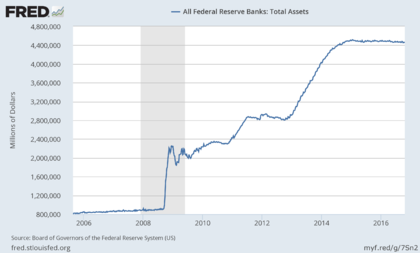

Desde que estados unidos salió de la recesión no es ningún secreto que la Reserva Federal (FED) inundó el mercado de dólares a través de los planes de expansión cuantitativa, una respiración asistida al sistema que casi quintuplicó su balance respecto a los días previos a la última crisis.

Balance de la FED

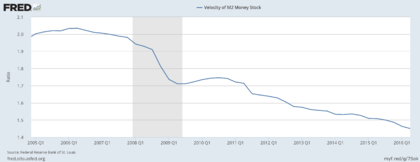

La velocidad del dinero es sucesivamente más lenta con lo que los dólares no circulan por la economía con la velocidad de crucero adecuada.

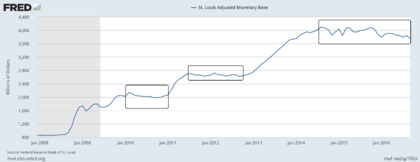

Buena parte de este dinero se utilizó para la buena y rápida recuperación bancaria norteamericana, pero parte del sobrante, que es mucho, se utilizó en la renta variable como a continuación demuestran de manera clara los dos siguiente gráficos:

Base monetaria ajustada

USA índice total de mercado.

La bolsa subió cuando la masa monetaria creció. La bolsa corrigió justo cuando la FED detuvo los estímulos de dinero. Esta es la línea maestra desde la quiebra de Lehman Brothers que marcó un antes y un después en la economía mundial.

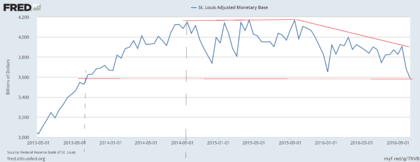

Situación actual:

La base monetaria ajustada lógicamente dejó de crecer a la finalización de las políticas expansivas durante el último trimestre de 2014 y en estos momentos, con una leve subida de tipos incluida, la masa de dinero se ha contraído a niveles de septiembre de 2013 cuando el QE3 funcionaba mes tras mes.

La bolsa se detuvo unos meses más tarde, con la diferencia de que en estos momentos está alcista si analizamos el año en curso y además divergente con la disminución de la base monetaria.

Yo no sé si a partir de ahora las actuaciones de la FED y la bolsa dejarán de ser directamente proporcionales pero basandome en lo sucedido desde 2008 solo veo dos posibilidades.

1. Si a la FED le diera por un QE4 y en consecuencia su balance volviera a incrementarse, la bolsa volvería a subir por lo civil o por lo criminal. No creo que vaya a ser este el camino de la FED sino más bien el contrario.

2. Si la FED ha dado por zanjados los planes expansivos e inicia una subida sostenida de tipos de interés (petróleo recuperándose con las consiguientes tensiones inflacionistas) la base monetaria se va a contraer y, por ende, la bolsa también ya que esa ha sido la tónica desde 2009.

No descarto que ni la misma FED sepa cual es el camino correcto a seguir dada la complejidad del sistema económico actual.