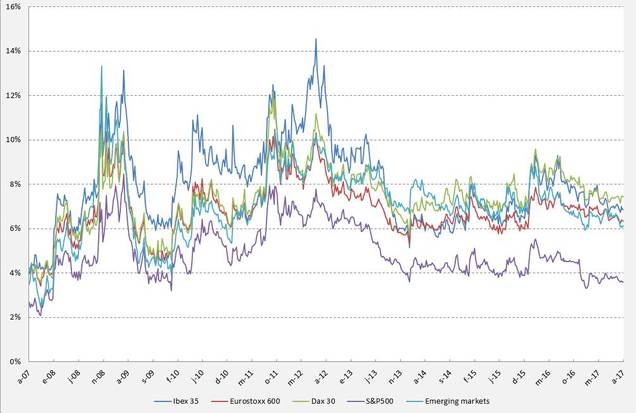

Tras un segundo trimestre en el que claramente las bolsas europeas se han quedado atrás respecto a unas bolsas americanas en máximos históricos, el parón del euro estos días quizás sea una señal propicia para apostar de nuevo por Europa. En el último informe económico del BCE, el organismo señaló que, atendiendo a las primas de riesgo históricas, las bolsas europeas no están caras. A propósito de las primas de riesgos, he creado un gráfico comparando las primas de riesgo de las principales bolsas mundiales.

En la actualidad, El S&P500 ofrece sólo una prima de riesgo del 3.61% respecto a los bonos de gobierno a 10 años. Sin embargo, las bolsas europeas y emergentes ofrecen una prima de riesgo del 6.14% (emergentes), 6.35% (Eurostoxx 600), 6.87% (Ibex 35) y 7.44% (DAX Alemán). El cálculo de la prima de riesgo lo hemos realizado como la rentabilidad del bono americano a 10 años (2.26% actualmente) y alemán (0.47%) frente al inverso del PER estimado de cada índice. Habitualmente se entiende que el inverso del PER es la rentabilidad exigida a las bolsas. Si una compañía tiene un PER 20X significa que los beneficios por acción que genera los próximos 20 años, suman el precio pagado por la misma. Así, el inverso 1/20x=0.05 significa una rentabilidad del 5%.

Pues como se aprecia en el gráfico, las bolsas europeas no están baratas, puesto que en los 10 últimos años han ofrecido primas de riesgo mucho más altas, pero están muy lejos de los niveles alcanzados hace 10 años, justo cuando comenzó la crisis financiera de 2007. Prima de riesgo muy alta significa un momento de máxima oportunidad financiera. Las bolsas americanas, que siempre han cotizado con una prima de riesgo inferior, sí que están en niveles cercanos a los vividos en 2007. Por tanto, las bolsas europeas cotizan a precios bastante más razonables que las americanas y muy lejos de los términos vividos en 2007. No le falta razón por tanto al BCE en el informe publicado esta semana.

Así pues, viendo el comportamiento de los índices, podría estar finalizando la fase de recorte iniciada en mayo. El Eurostoxx 50, rebotó la semana pasada en la directriz alcista principales, justo cuando el dólar rebotó tras los buenos datos de empleo. De momento el rebote se ha frenado en la línea que une máximos desde mayo, por lo que habrá que esperar a la superación de esta directriz (en azul) que coincide con la media de 50 sesiones para dar por bueno el rebote de la semana pasada.

Lo mismo ocurre con el Eurostoxx (valores euro del Eurostoxx 600). También rebotó en la directriz y no ha podido superar la media de 50 sesiones.

El DAX parece más débil, no obstante, son sus compañías las que más sufren la fortaleza del euro. Este índice ha rebotado con menos fuerza y no ha alcanzado la directriz bajista ni la media de 50 sesiones. Pero claramente rebotó en la directriz alcista.

Un índice que sí que está más fuerte en Europa y ya está atacando la resistencia de máximos de mayo es el sectorial bancario del Eurostoxx.

En definitiva, tenemos a las bolsas europeas intentando confirmar el rebote iniciado la semana pasada en un claro nivel de soporte (línea que une los mínimos desde el Brexit), pero de momento, no pueden superar resistencias de corto plazo. Si en las próximas sesiones estas resistencias son superadas, sí que podríamos apostar de nuevo por que las bolsas europeas lideren los mercados. Quizás los inversores estén mirando muy de cerca qué hace el euro. Si este sigue fortaleciéndose, habrá que esperar a otra ocasión, pero si recorta posiciones, indiscutiblemente estamos en una buena situación para las bolsas.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)