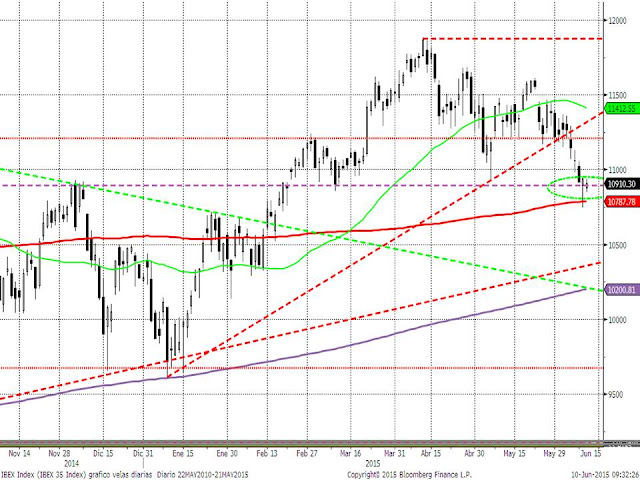

Ayer en las claves decíamos que tras un goteo de varios días en la renta variable europea, la sesión arrancó con fuertes correcciones al perder soportes claves. Todo apuntaba a un típico día de capitulación del mercado en el que deja de haber vendedores y empieza de repente a haber más compradores que vendedores. El Ibex tras tocar el nivel de 10.750 acabó remontando todas las pérdidas para acabar incluso en positivo dibujando una figura de vuelta en forma de martillo, tal y como se aprecia en el gráfico.

El Eurostoxx también se giró al alza justo al tocar el nivel de 3.400 puntos que era la zona que no descartábamos la semana pasada como posible soporte clave. Para confirmar el suelo es necesario un cierre por encima de la zona de 3.485 puntos que es el mínimo de mayo.

Si ayer parecía que se estaba produciendo una capitulación en la renta variable, hoy parece que se está produciendo en la renta fija. Hablamos de tendencias de corto plazo, y no de largo plazo, ya que ayer comentábamos que los soportes de medio plazo de la renta variable están más abajo. En renta fija hoy nos estamos acercando a zonas de resistencia importantes en las tendencias de medio plazo. El índice más líquido es el bono alemán a 10 años y el precio de su futuro, el bund alemán, está cotizando hoy claramente en niveles de soporte de medio plazo. El Bund cotiza justo en la línea que une los mínimos desde el año 2011. Además en el nivel de 147.5 puntos tenemos la media de 500 sesiones, y la zona de máximos y mínimos relevantes desde el año 2013. Y en esta zona también coincide que la corrección desde final de mayo tiene justo la misma envergadura que la vivida en abril.

Así pues, es clara zona de compra del bund alemán desde el punto de vista técnico. Desde el punto de vista fundamental es evidente que las rentabilidades de los bonos pueden seguir subiendo a medio plazo. Y es que la mejoría económica y de expectativas de inflación seguirán presionando al alza a las tires de los gobiernos europeos, al igual que están haciendo con los americanos, ingleses, etc… Pero aunque a medio plazo pueden seguir sufriendo los bonos, a corto plazo sí que pueden vivir un momento de rebote. Estamos en situación parecida a la de renta variable. Tras las fortísimas caídas, tenemos inversores de corto plazo que ya no deshacen por no asumir las fuertes pérdidas y se convierten en inversores a corto plazo. A estos se unen los inversores que apostaban por la bajada del precio del bono (vendiendo futuros) y a la vista de este gráfico hacen caja al llegar al soporte claro. Además, tenemos a los especuladores que al ver el gráfico, entienden que puede ser una zona de compra razonable para volver a intentar una entrada especulativa.

Si en vez de analizar el precio, vemos la TIR, observamos que el bono a 10 años ha llegado también a una clara zona de resistencia. Ha marcado máximos en nivel de 1.057. Si hoy cierra por debajo del 1%, el movimiento intradía ha podido ser una ruptura de stops de inversores que habían comprado apostando a que el bono no pasaría del 1% y se pusieron límites de pérdidas muy ceñidos.

El 30 años alemán (su TIR) quizás sirve más para explicar la situación. La zona de 1.65% era una resistencia clara. LA semana pasada al tocar este nivel se giró a la baja hasta el 1.50%. Pero hoy la está superando con fuerza. Ha marcado máximos en 1.79%. Salvo un giro a la baja (que apoyaría la teoría de una capitulación y ruptura de stops), se aprecia que el objetivo real desde el punto de vista técnico de TIR para este bono es el nivel del 2%. Aunque pueda haber un giro hoy a la baja, no parece que hasta el 2% vuelvan a haber más inversores compradores que vendedores. Con el 2 años al -0.15% sería una pendiente de más de 200 puntos que eran los niveles que veíamos ayer como objetivo para la pendiente 2-30 años.

Así pues, salvo un giro alcista hoy de forma contundente, los precios de los bonos pueden seguir sufriendo a corto plazo. A largo plazo está claro que todo apunta a que lo más probable es que sigan haciéndolo por los motivos comentados hace unos días cuando comentábamos si podíamos estar ante el estallido de la burbuja de renta fija. Si miramos la rentabilidad del bono español a 30 años, vemos que ha alcanzado objetivo del 3.5% (máximos de hoy de 3.46%) que con el 2 años en torno al 0% significa una pendiente de la curva 2-30 años alcanzando los objetivos que comentábamos ayer de 350 p.b. En el gráfico de la evolución del bono español a 30 años se aprecia cómo la zona entre 3.40% y 3.50% es clara zona de resistencia a medio y largo plazo para nuestro bono de mayor duración.

Peor aspecto presenta la evolución de la TIR del bono a 10 años español. Esta ha roto la tendencia bajista de medio plazo que pasaba por niveles del 2% y no parece presentar claras zonas de resistencia (repito desde el punto de vista técnico) hasta niveles del 3%-3.5%. No obstante, en el plazo de 10 años manda el bund alemán. Si este si gira a la baja arrastrará al 10 años español.

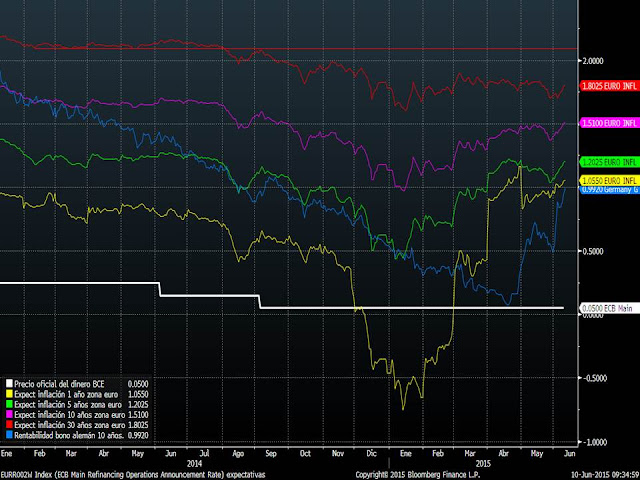

Hasta aquí el punto de vista técnico. Desde el punto de vista fundamental, los datos macro siguen siendo positivos, y sobre todo las expectativas de inflación seguirán presionando al alza los tipos de interés de plazos más largos. Los plazos más cortos en Europa de momento no tienen peligro puesto que no se aventuran subidas de tipos hasta como mínimo, finales del 2016. Pero es que desde que habló la semana pasada Draghi en la reunión del BCE, las expectativas de inflación han retomado la tendencia alcista. A cinco y 10 años, las expectativas de inflación están en máximos anuales (al 1,20% y 1.51%) y en el gráfico se aprecia cómo la TIR del bono alemán se está acercando claramente a las expectativas a cinco años. Entendemos que gracias al efecto del QE europeo, podrían mantenerse las tires por debajo de las expectativas, pero si estas siguen subiendo, será difícil pensar en un giro sostenible a la baja de las rentabilidades de los bonos a más de 10 años.

Así pues, aunque puedan venir rebotes a corto plazo del precio de los bonos, entendemos que deben ser aprovechados para deshacer posiciones para aquellos inversores que estén atrapados en la parte larga de la curva. Los plazos cortos (zona de 3 años) no tienen tanto peligro ni en Europa porque no se aventura subida de tipos ni en Estados Unidos que llevan tiempo descontando la subida de tipos por parte de la FED. Pero los plazos largos han entrado en tendencia bajista (sus precios) y hay que ser conscientes del peligro de que estemos en el inicio del estallido de la burbuja y los inversores se estén apresurando a salir todos a la vez, presionando los precios y acelerando la tendencia