La primera parte de este artículo, o sea, la del planteamiento inicial, la tuve que cortar porque ya era excesivamente largo, pero considero que debe ser leído ese artículo primero o primera parte de este artículo global, si se quiere entender las conclusiones que vamos a desarrollar.

Decíamos que los americanos que son muy suyos, creo que son los inventores de frase: “la pregunta del millón de dólares”, pero en zonadebolsa, como revista de difusión de noticias de actualidad financiera, con un sistema propio de detección de tendencias, hace tiempo que esa conocida expresión, la españolizamos y dulcificamos, y los dólares los pasamos a caramelos, y sé que a más de un lector le ha caído simpática la adaptación.

A continuación, nos metíamos en las grandes crisis de las bolsas de estos últimos años, o sea la del 2000 a 2003, la del 2007 a 2009 y la actual, que todavía no sabemos si calificarla de gran caída o pequeña caída, y elegíamos los índices del DAX 40, el SP 500, el crudo y el euro para buscar concordancias y/o diferencias.

Artículos relacionados que figuran publicados en Inbestia:

-Las manos fuertes juegan con las manos débiles.

-Análisis fundamental versus análisis técnico

También aclarábamos que la pregunta del millón es, si estamos ante un mero rebote técnico o en un cambio de tendencia, y todo lo que se deriva, para lo que no necesitamos una bola de cristal, sino estudiar el comportamiento de los gráficos.

Una segunda aclaración, es que los gráficos están tomados en periodos de 15 sesiones, aproximadamente 3 semanas, en los que tenemos visto una gran fiabilidad de los movimientos en el medio plazo (MP).

Una tercera aclaración, nos olvidamos del ruido mediático que nos metieron en cada uno de los periodos de estas caídas, aunque en el anterior artículo de “Las manos fuertes juegan con las manos débiles”, hacía una búsqueda en las hemerotecas y lo describía a mi manera, claro está. En este articulo se contiene la parábola de los grandes ogros y los niños traviesos que es el articulo más leído de los mas de 300 hasta ahora publicados, tanto en nuestra página web como en diferentes medios.

La ultima aclaración importante, es que, mediante una interpretación meramente subjetiva, nuestro sistema, el Lumaga System nos dio la última señal de salida en abril de este 2022 y ahí nos hemos mantenido en prácticamente todos los grandes índices.

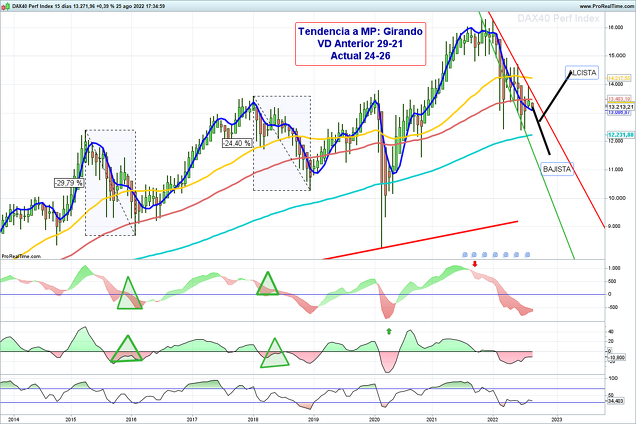

Veamos primero el grafico del DAX 40, en las pequeñas caídas del 2015 y del 2018, que es el que sigue a continuación:

Según lo que vemos en el anterior gráfico, empezando por la caída del 2015, se ve claramente que en mitad de la caída hubo remontadas de incluso 3 velas verdes, pero he resaltado abajo con un triángulo verde, y se ve que ni el chva timing, ni el super chva o curva magica, como la llamo coloquialmente, llegaron a ponerse positivos. A continuación, siguió la caída.

Si nos vamos al 2018, se repite la misma situación, la caída que empezó a principios de año, tras una vela de indefinición, hizo dos velas verdes muy limpias, pero según destaco con los triángulos sobre el timing y el SCh, tampoco pasaron a ponerse positivos. A continuación, siguió la caída, pero nuestro sistema había detectado el cambio de tendencia y a principios de junio había dado señal de salida.

Si nos fijamos en los meses de octubre y noviembre del 2020, la situación fue la contraria, pero guardando el mismo patrón. Se ven dos velas rojas con mucha fuerza, pero ni el timing, ni el SCh llegaron a ponerse negativos y a continuación siguió la subida.

Por último, si nos vamos al final del gráfico, esto es, a la situación actual, vemos que solo tenemos una vela verde, aunque la actual podría cerrar verde también, pero a continuación hemos dibujados dos líneas. Situación bajista sería si se supera el ultimo mínimo de marzo que es el mismo de mitad de junio. Por el contrario, si iniciara una bajada, pero antes de llegar a esos mínimos se diera la vuelta, entonces se podría afirmar que viene una onda alcista.

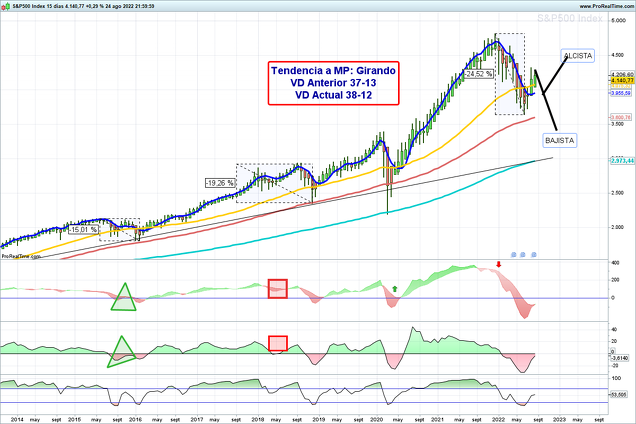

Veamos que nos señala el grafico del SP 500 en los mismos periodos de tiempo.

En la caída del 2015, la situación es idéntica al DAX 40, se nos juntan dos velas verdes en mitad de la caída, pero ni el timing, ni el SCh llegan a cambiar a positivos. Pasadas estas dos velas verdes la caída continuó.

En la caída del 2018, después de la caída inicial, donde se produjo un timing discordante y el SCh apenas llegó a ponerse negativo, continuó la subida hasta la primera semana de octubre en que dimos señal de salida y ya si llegó la caída claramente.

Por último, si nos vamos al final del gráfico, esto es, a la situación actual, vemos que aquí si tenemos dos velas verdes, pero a continuación hemos dibujados dos líneas. Situación bajista sería si se supera el ultimo mínimo de mitad de junio. Por el contrario, si iniciara una bajada, pero antes de llegar a esos mínimos se diera la vuelta, entonces se podría afirmar que viene una onda alcista.

Desde el punto de vista del análisis técnico, creo que se ven grandes similitudes en las dos crisis grandes, vistas en el anterior articulo y estas crisis más pequeñas que vemos en este artículo, y la actual, que no sabemos si se quedará en pequeña o moderada, o se irá a grande.

Después de todas estas comparaciones, con grandes y con pequeñas crisis, nuestra conclusión acerca de si estamos ante un cambio de tendencia o ante un simple rebote, es clara:

1º.-Una o dos velas verdes o rojas (velas de 15 sesiones) en contra de la tendencia no son significativas.

2º.-En todos los casos en que se han producido 3 velas verdes o rojas SI se ha producido un cambio de tendencia duradero, me refiero a muchas velas a continuación dejando sacar una excelente rentabilidad a los índices.

3º.-Lo anterior, en ningún caso supone ninguna recomendación de entrar o salir de ningún mercado, son unas interpretaciones meramente subjetivas y que cualquier lector a la vista de nuestra exposición, más otros estudios, noticias o comentarios, puede que llegue a la misma conclusión o a una contraria Con tantos datos como estamos sacando cualquier lector va a poder sacar sus propias conclusiones con más fundamento que las nuestras.

4º.-El hecho de que en anteriores momentos hayamos acertado, como se puede ver en los artículos relacionados que se citan, no supone ninguna garantía de acierto en esta ocasión.

Artículos de interés para entender bien todo lo anterior, que figuran publicaos en Inbestia:

-Se aproximan noches de cuchillos largos en Europa

-Y llegaron las noches de cuchillos largos

-Guía rápida del LUMAGA SYSTEM

El hecho de que en nuestra revista de información de inversiones nos decantemos por el Análisis Técnico, no supone que desconozcamos la difícil situación macroeconómica que ha originado tanto la guerra de Ucrania, la inflación galopante y la dejadez de la FED y el BCE y que en cualquier momento pueden dar un giro de 180º a la tendencia actual. Nuestra ultima idea es comprarnos un teléfono rojo y llamar al Kremlin, a ver si tenemos suerte y nos descuelgan al otro lado y nos dicen de primera mano que piensan hacer con el suministro del gas, o como y cuando piensan terminar la “operación especial”.

Una idea subjetiva mas, ante todo lo anterior, de dificultad de interpretar los gráficos, junto con las incertidumbres macro, aquí apuntadas, perece prudente buscar la máxima seguridad, antes que la máxima rentabilidad, que por definición están contrapuestas según hemos explicado en mas de un webinario sobre nuestro sistema y las estrategias a aplicar en las operaciones de Bolsa.

Cinco años después de sacar al público nuestro sistema, seguimos defendiendo nuestro lema, y además cada vez con más convencimiento, pues entendiendo nuestro lema se entiende el fundamento de todos los sistemas de detección que circulan por el mundo, y que es:

Las Bolsas siempre son impredecibles, pero no son anárquicas