La semana pasada una conversación en Twitter nos "descubría" los resultados de un gestor que llevaba los 3 últimos años batiendo al mercado, y la alabanza de inversores individuales dándole la enhorabuena y preguntándole cómo podían invertir en su fondo, qué plataformas lo distribuían, nos dejó pensativos...

Podríamos decir que este artículo es continuación de uno que escribimos hace algunos meses, Cómo elegir al gestor de fondos adecuado, pero centrado en un aspecto concreto: el famoso track record reciente de los gestores y sus fondos. Ya lo mencionábamos entonces y queríamos resaltarlo aún más, dado el papel que juega a la hora de publicitar las distintas opciones de inversión.

El período más común, el mínimo si se quiere, es 3 años. O tienes un track record de 3 años exitosos (como quiera que se defina exitoso), o estás perdido. Si quieres crear un fondo, imposible, si ya lo tienes y pretendes incrementarlo con dinero adicional (fundamentalmente institucional) lo tienes más que complicado. Los 3 años son imprescindibles.

La pregunta es ¿por qué?. Pues probablemente porque es otro de los axiomas de este mundo que vienen de lejos y nadie cuestiona (quizás es lo que conviene); se da simplemente por bueno. También porque parece algo objetivo. Pero ¿sirve para algo?¿es suficiente?

En teoría nos debería contar que el gestor ha sido capaz de mantener una consistencia en la consecución de los objetivos propuestos, expuestos y vendidos. Pero esto es simplemente la teoría, y salvo que pongamos en contexto los números, teniendo en cuenta el mercado y la estrategia, entre otras consideraciones, su efecto práctico será nulo. En los momentos actuales, el 2018, el mercado global no ha dejado de subir en 10 años. En estas circunstancias, habrá gestores que, dados los resultados obtenidos, incluso el plazo de 3 años se les quede pequeño y puedan aportar mayor track-record. La realidad es que durante estos 10 años ha sido difícil perder dinero (lo de batir al índice es un tema aparte).

Pero, volvamos a los 3 años. ¿Por qué no 2 o 4?¿Nos da tranquilidad saber que el gestor con quien queremos invertir o el fondo que gestiona lo ha hecho bien recientemente?

A ver si lo siguiente les ayuda:

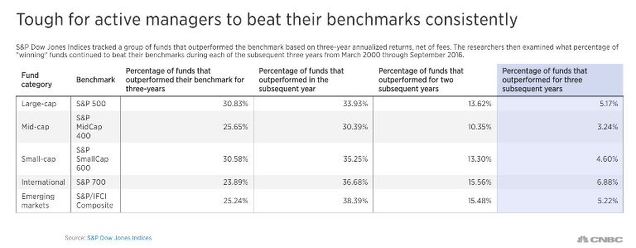

- Según un estudio de S&P, si la rentabilidad del pasado inmediato es la única medida a considerar, se estarán equivocando en la decisión. Estos son los resultados del estudio:

Las cifras de la última columna son auto-explicativas.

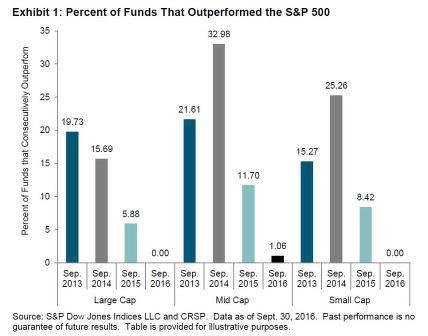

For example, out of 1,034 large-cap funds that existed in the universe as of Sept. 30, 2013, only 19.73%, or 204 funds, outperformed the S&P 500®. In the following year, 15.69% of those 204 funds outperformed the benchmark. By the end of the third year, none of those original 204 funds were able to outperform the S&P 500 on a consecutive basis.

De los que pocos que batieron al índice en septiembre de 2013, prácticamente ninguno consiguió superarlo 3 años después.

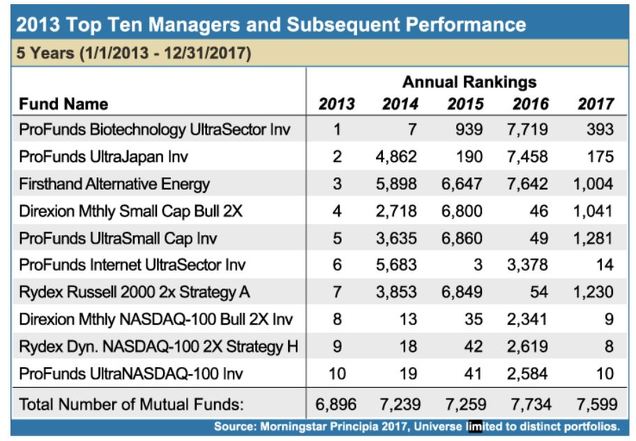

- Otro estudio de Morningstar nos viene a contar la misma historia, en este caso centrándose en cómo lo hacen el año siguiente a tener un buen año. De 2004 a 2017 sólo el 9% de los considerados Top 100, siguen en la lista al año siguiente.

Fíjense en la siguiente tabla y vayan a la columna de 2016, justo 3 años después de que los fondos que aparecen estuvieran en el Top 10. La posición, pasado ese plazo, es sustancialmente distinta.

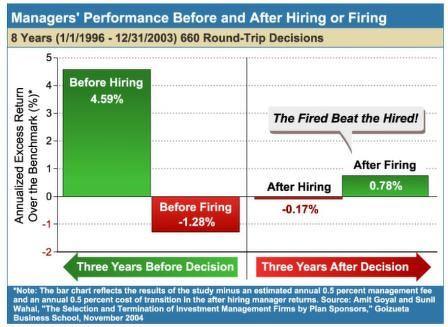

- En el mismo sentido se pronuncia un estudio que muestra cómo se selecciona o despide a los gestores en lo que ellos llaman Plan Sponsors durante el periodo 1994(6)-2003. El estudio muestra que los gestores seleccionados habían batido a su benchmark por una diferencia de 2,91% en los 3 años anteriores a su contratación. La historia posterior la pueden ver ustedes en el siguiente gráfico:

Como también pueden observar, tampoco se acierta al despedirles, aunque en este caso la diferencia sea mucho menor.

Con razón todos los fondos tienen en sus disclaimers que rentabilidades pasadas no garantizan rentabilidades futuras (más o menos). Y por lo que acabamos de ver, no nos extraña, no es un tema puramente regulatorio, es que es cierto.

"Even over a 20-year period, the past performance of an actively managed fund has a ton of random noise that makes it difficult, if not impossible, to distinguish luck from skill"

Eugene Fama

A pesar de todo ello, de la evidencia mostrada, tiene cierto sentido que sigamos confiando en las rentabilidades recientes. Y la justificación la podríamos encontrar en varios de los sesgos que todos padecemos (el de dar más valor a la información reciente, en que la tendencia se proyectará en el futuro, confundir habilidad con suerte, etc.).

Como conclusión, queda patente que los resultados recientes, incluidos los de los 3 años pasados, dan señales contradictorias y poco fiables para servir como elemento decisorio a la hora de elegir fondo o gestor. Y por ello, para evitar la tentación, traten de controlar sus sesgos y hagan caso a la evidencia.

Pero visto lo anterior, ustedes se preguntarán, si el inversor no se puede fiar de este dato, ¿cómo eligen a la persona en la que confiar sus ahorros?

La respuesta es que hay que incorporar más variables (cuantitativas y cualitativas) a la ecuación. En el siguiente artículo desgranaremos algunas de ellas.

Mientras tanto, no se dejen llevar por la publicidad y el resplandor de los focos del escenario.

Irrational Investors

Nota: Artículo previamente publicado en www.irrationalinvestors.com

Disclaimer:

No tenemos posiciones en ninguna acción mencionada, y no planeamos iniciar posiciones dentro de las próximas 72 horas.

Escribimos este artículo nosotros mismos, y expresa nuestras propias opiniones. No recibimos compensación por ello. No tenemos ninguna relación comercial con ninguna compañía cuyas acciones se mencionan en este artículo.

Las opiniones contenidas en este documento son sólo informativas y educativas y no deben interpretarse como una recomendación para comprar o vender las acciones mencionadas o para solicitar transacciones o clientes. El rendimiento pasado de las compañías discutidas puede no continuar y las compañías pueden no alcanzar el crecimiento de ganancias según lo previsto. La información contenida en este documento se considera adecuada, pero bajo ninguna circunstancia una persona debe actuar sobre la información contenida en el mismo. No recomendamos que cualquier persona actúe sobre cualquier información de inversión sin primero consultar a un asesor de inversiones en cuanto a la idoneidad de tales inversiones para su situación específica.