Como parte de la serie de artículos que pretendo escribir sobre la forma de invertir, más concretamente acorde a la inversión valor. El siguiente articulo, pretende mostrar la necesidad de valorar los que se esta comprando,de una forma sencilla, y para ello es necesario cuestionarse cosas. La idea es que después de haber reflexionado sobre una serie de cuestiones es tener una idea mas concisa de la que se tenia anteriormente.

Permitan les haga una estupidez cuestión Porqué cuando se comprar un coche, hacen el estudio adecuado y cuando van a poner en juego sus ahorros simplemente confían en el asesor de turno? Espero que al final de este articulo, no haga falta ni que les conteste.

Hasta la fecha, no conozco a nadie que le guste o se plante quemar un billete o ir tirándolos por la calle. Si conocen a alguien o son ustedes, por favor si conocen alguien háganle llegar mi número de cuenta. Siguiendo este fácil y populista argumento en inversión como en cualquier otro proceso de compra de activos, porque todo transacción intercambia activos en forma de bienes o servicios, se necesita información. Pero, qué necesitamos saber?

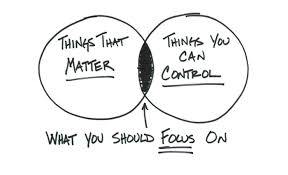

Esa es la idea de este artículo, guiarnos a través de una serie de preguntas, que por si solas, no son mas que directrices. Lo cierto, es que si desde un principio necesitas un coche de 4 puertas, para qué perder el tiempo con buscando deportivos bi-plaza? En el mundo de la inversión valor es exactamente lo mismo, criterios cualitativos son las ideas que los criterios cuantitativos tienen que demostrar que estamos adquiriendo negocios con ventajas competitivas que nos harán tener un buen plan de retiro. Los criterios cuantitativos son los que al final nos hacen tomar decisiones.

La secuencia del proceso, es irrelevante pero es importante que se siga dicho proceso. Todos cuando hablamos de dinero nos ponemos un poco tensos y a la defensiva. Y aquí, la mejor de las recomendaciones: Invertir el dinero que no se necesite, el largo plazo es muy puñetero y el corto plazo es a mi modo de ver, es imposible estar consistentemente acertado, en términos académicos es más complicado que tus resultados sean robustos.

En base a las ideas previas, las cuestiones que se plantearán aunque llevará tiempo y disciplina, proporcionarán una visión mas amplia tanto de la parte cualitativa (lo que crees que la compañía es) o de la cuantitativa (lo que nos números dicen que la compañía es). Por supuesto, dichas preguntas son por supuesto las que se proponen en este articulo pero sin duda no las únicas. Sugerencias siempre son bienvenidas.

Hablando de forma general, las preguntas son para ser respuestas sino son vacías y carentes de sentido. Con las siguientes cuestiones pasa lo mismo si no tienes una ligera idea, mejor estate al margen de esa inversion al menos si intentas hacer dinero. Las siguientes cuestiones ayudaran a comprender la situación competitiva de la compañía, el poder de fijar precios y momento de ciclo económico que vive la compañía.

Al margen de las cuestiones, encontrareis ejemplos que pretenden esclarecer que me tipo de compañías se pretende encontrar con dicha pregunta. Obviamente, responde a mi criterio y estaré encantado de escuchar sugerencias, opiniones en cualquiera de los sentidos. No hay nada mas enriquecedor que escuchar diferentes opiniones.

Entramos en materia.

1) Tiene la compañía de fijar precios por encima de los actuales? Qué ventajas competitivas disfrutan los productos de la compañía? Cual es la naturaleza del negocio? Si se incrementan las ventas, que sucede con el beneficio neto?

El primer ejemplo que me viene a la mente, quizá demasiado sencillo, es Hermes (RMS FP) marca dedicada al lujo, la cual tiene una tremenda capacidad de controlar precios independientemente del ciclo económico, temporada o lugar geográfico mundial. Otro ejemplo, seguramente más familiar para todos, son la aerolíneas o los hoteles, capaces de identificar la propensión marginal al consumo de sus clientes en temporada estival, y acorde su capacidad de elevar precios durante dicha época.

Por favor, detengamos analizar como durante una de las peores crisis económicas sufridas la compañía, francesa vaya por delante, ha conseguido incrementar no solo ventas, sino que también ha logrado incrementar su beneficio neto y su margen en beneficio neto, situándolo en 20.5%. Si eso no es impresionante, por favor díganme que esperan de una compañía. (ya les confieso que esta en mi portfolio, es de esas que parece que esta cara siempre, y una vez la analizas está mas barata de lo que parece).

Cuando se encuentran ejemplos, la compañía puede o no tener las ventajas competitivas deseadas pero lo que es seguro que algo especial esconde.

En otros casos, dichas ventajas para fijar precios provienen de estructuras de mercado imperfectas, como antiguos monopolios naturales, u oligopolio. En otros muchos casos, como en el de Hermes, dicha ventaja competitiva proviene de la simple y llama preferencia del consumidor. Independientemente de donde provenga dicha ventaja competitiva, lo que implica es que la compañía puede incrementar el precio, las ventas e idealmente el beneficio neto.

2) Puede la compañía incrementar venta? Si lo hace que sucede con el coste marginal unitario? Como funcionan las economías de escala? Si se incrementan las ventas, cuales son las consecuencias? Tiene capacidad para acelerar su producción?

Marcas reconocidas pueden obtener mejores ventas por diferentes razones y ante diferentes eventos. Un par de buenos ejemplos son Nike (NK US) o Adidas (ADS GR). Ambas, marcas globales, pueden verse beneficiadas por gracias diferentes estrategias de marketing o por un evento como la copa del mundo.

En general, en industrias focalizadas a consumo de masa, y que son percibidas positivamente por el consumidor tienen la posibilidad de rebajar sus costes marginales unitarios gracias a las economías de escala. En este caso, permitan que use un ejemplo poco original, lo sé, pero esclarecedor Apple (AAPL US) y su iPhone. Hablemos del iPhone 6, el primer iPhone tiene un coste de miles de millones (billions, en inglés) de dólares, después de que la compañía ha vendido millones de unidades coste marginal de producción se acerca a cero, suponiendo producción infinita seria cero.

3) Manteniendo la compañía igual, existe alguna posibilidad de mejorar en beneficio bruto? Es el beneficio bruto mejor o peor que el de la industria?

Historicamente, y me meteré en algún lio, empresas con alta participación de “Unions”, sindicatos en castellano, tienden a generar una gestion ineficiente. Dejando al margen opiniones, vamos a ver el caso de una compañía francesa como Danone (BN FP).

Danone (BN FP, linea verde) ha sido durante mucho tiempo una compañía mal gestionada en una industria ganadora. A mediados de 2012, la compañía cambia de dirección, ademas en su accionario entra un inversor activistas, unido a una situación de mercado incipientemente positivo unido a la “grasa” que la compañía podia perder hizo a Danone tener un mejor comportamiento a una compañía como Nestle (NESN VX, linea blanca)

4) Tiene a compañía poder de control sobre los costes operativos? Ha habido algún cambio relevante en la estructura de costes? Por qué?

En referencia a esta pregunta, a mi siempre se me generan muchas dudas. Es cierto que existen compañías tales como Diageo (DGE LN), GE (GE US), Coca Cola (KO US), Volkswagen (VOW3 GR) y una larga lista cuyos equipos directivos son excelentes. Sin embargo, su capacidad critica para enjuiciar situaciones de adversidad es mas limitada en mi opinion.

En muchos casos, compañías son capaces de reestructurar sus operaciones y cambiar la compañía por completo. Ebro foods (EBRO SM), Siemens (SIE GR), IBM (IBM US)son buenos ejemplos de diferentes sectores que han llevado a cabo cambios incluso afectando a su actividad de negocio principal.

5) Existe una relación entre ventas y margen neto? de qué tipo? Tiene el equipo directivo la capacidad de implementar medidas para proteger dichas ventajas?

Sirva el ejemplo de Hermes (RMS FP), relación claramente positiva, y que la compañía refuerza con campañas de marketing, listas de espera, etc...Hermes (RMS FP) es un ejemplo de como crear, fomentar y mantener la propensión marginal a consumo de un tipo de cliente.

El caso de Apple (AAPL US) puede ser similar, sin embargo la compañía lo genera con presentaciones de productos espectaculares, puesta en escena y demás actividades que al final se traduce en el deseo de pagar por dichos productos.

6) Puedo volver la compañía a ser tan rentable como era? O como su industria? Qué regulación puede afectar a su negocio? Depende la compañía del ciclo de la economía? De donde procede la rentabilidad?

Sobre estas cuestiones, a mi mente viene inevitablemente compañías que crecen gracias a adquisiciones. Estos son los mejores ejemplos de como comprar negocios mal gestionados, o que atraviesan por dificultades, y que gracias a planes de ahorro de costes o mejoras operacionales vuelven a arrojar márgenes pasados. En mi particular vision, compañías en la industria del alcohol, y mas concretamente dedicados a las producción de cerveza son mis favoritas.

En particular, Anheuser-Busch InBev NV (ABI BB), para mi el mejor ejemplo.

7) Tiene la compañía resultados recurrentes? Pueden ser o convertirse gastos puntuales en recurrentes?

8) Tiene la compañía divisiones que arrojan perdidas? Esta dispuesta a vender esas divisiones? Que aporta las divisiones ruinosas? Son parte de la actividad principal del negocio?

Lenovo la division de portátiles de IBM, y la reflotó pasando de un negocio que generaba perdidas constantes para IBM a generar beneficios para la compañía China. En este caso, me gustaría matizar la flexibilidad, quizás obligada por las circunstancias, de IBM capaz de afrontar un cambio en la compañía y pasar de ser una empresa de Hardware a ser una empresa de servicios (software). El ejemplo contrario Nokia (NOK1V FH), la cual fue incapaz de cerrar en gap tecnológico entre sus dispositivos móviles y la aparición de smartphones.

9) Esta la compañía cómoda con estimaciones? Presta el equipo directivo más atención a lo que hace la acción, que a la dirección del negocio?

10) Expectativas de crecimiento para los próximos años? De dónde viene el crecimiento? Es un crecimiento orgánico o por adquisiciones? Como se financia dicho crecimiento?

Generalmente, es un tema de tamaño, quizás algunas compañías por el tamaño adquirido les es imposible crecer orgánicamente mas allá del 2%, crecimiento medio del PIB. El caso de PepsiCo (PEP US), Phillip Morris (PM US) que generalmente han desarrollado estos métodos son buenos ejemplos, quizás les resulta mas caro en términos de valoración, pero consideremos los costes en tiempo.

11) Genera la compañía caja? De forma recurrente? Cubre la caja operativa en capex? Qué hace la compañía con la caja que genera? Paga dividendos o hace recomerá de acciones? Cual es el ROCE que obtiene de la caja inventado en el negocio?

12) Es market lider? Qué percepción tiene del mercado? Activo o reactivo? Cómo valora los inversores los intangibles?

13) Esta barata con respecto mercado? Industria? Por qué?

14) Si la compañía fuera a ser vendida mañana, Cual sería la valoración? Qué métodos se utilizan para valorar?

15) Esta los insiders comprando? Son compras puntuales o consistentes?

Estas son las cuestiones que en mi caso, me ayudan a validar un idea de inversión, espero sirva para despertar en gusanillo en este estilo de inversión y les sea de agrado para seguir leyendo los artículos que periódicamente compartir en esta comunidad. Como ya comente, estarán con unos días de antelación en alphahidden.wordpress.com en lengua inglesa. Sin embargo, quiero agradecer la oportunidad que Inbestia.com nos brinda para escribir en nuestra lengua madre.