En este inicio del año podemos tener muchísimas dudas respecto al mercado. Entre ellas, a modo de ejemplo podemos citar las siguientes:

- - El dólar está fuerte pero no sabemos si puede corregir tras la toma de posesión de Trump.

- - Los principales índices de renta variable presentan claras tendencias alcistas, pero más de uno echa en falta una fase correctiva o de consolidación que también se puede producir este año.

- - Los resultados empresariales del cuarto trimestre de 2016, casi con total seguridad, superarán los presentados en el tercer trimestre y los del primer trimestre de 2017 mantendrán la tendencia, pero se presenta la duda sobre si este alza será suficiente como para cumplir objetivos de mejoras de doble dígito que se estima para el conjunto del año.

- - Habrá de nuevo incertidumbre política tanto en Europa como en Estados Unidos, que a pesar de tener ya Presidente, los inversores no terminan de tener claro cómo serán las futuras decisiones económicas del nuevo inquilino de la Casa Blanca.

Pero lo que parece que ofrece menos dudas es que la inercia alcista de los precios, iniciada en el segundo semestre del año pasado, se mantendrá en este primer trimestre. Podemos decir que en el final del año pasado se han eliminado, por fin, los temores de deflación en los países desarrollados, un fenómeno que nos ha venido amenazando recurrentemente desde que estalló la crisis financiera en 2007. Y este fenómeno es bueno para la renta variable y malo para la renta fija.

En Europa hemos visto que los datos de inflación han superado expectativas y superan el 1% por primera vez desde 2013, destacando la inflación española en el 1.5% y la de Alemania en el 1.7%. En Estados Unidos aún no se ha publicado diciembre (se estima 2.1%, en noviembre fue el 1.7), pero la subyacente lleva anclada entre el 2% y 2.25% durante todo el 2016. Si miramos las expectativas de inflación de Estados Unidos, éstas apuntan ya a que la inflación se situará en torno al 2%, ya que tanto las expectativas a uno como a cinco años (líneas azul y morada del gráfico) apuntan a esta dirección.

Si miramos el gráfico anterior con más detenimiento, podemos observar que las expectativas de inflación por encima del 2%, no es cosa de las últimas semanas, sino que ya desde mediados de noviembre lo avanzaba el forward (futuros financieros) a cinco años y desde final de septiembre lo hacían los futuros a un año.

Evidentemente, lo más fácil es achacar el alza del repunte de expectativas a la victoria de Trump y sus promesas de mayor gasto público, reducción de impuestos, etc…, pero lo que realmente está provocando el movimiento de las expectativas es el alza del precio del petróleo. Así que, a lo que debemos dar las gracias, es al final de la guerra de precios que la OPEP mantuvo en el primer semestre de 2016 y, sobre todo, que las promesas de reducción de producción posibilitaron que el precio del petróleo repuntase un 100% desde los mínimos del año pasado. En el anterior gráfico podemos ver que en las últimas jornadas se produce una leve corrección en las expectativas de inflación y también en la TIR del bono de Estados Unidos a 10 años (línea roja). El bono se había disparado bastante por encima de las expectativas, y vemos cómo está corrigiendo estos excesos. Pero la bajada de las expectativas se debe a que el precio del petróleo está corrigiendo en las últimas jornadas. Y es que a final de esta semana le toca a los miembros de la OPEP comunicar al mercado si realmente han cumplido la promesa de reducción de producción (deben comunicar lo realmente producido), y los inversores empiezan a temer que una vez más no hayan cumplido su promesa.

Evolución de los precios del petróleo.

Pero realmente es en el siguiente gráfico donde se puede demostrar que las expectativas de inflación se mueven según lo haga el precio del petróleo. En amarillo podemos ver las expectativas a un año vista y en blanco vemos el precio del petróleo West Texas. No ofrece muchas dudas.

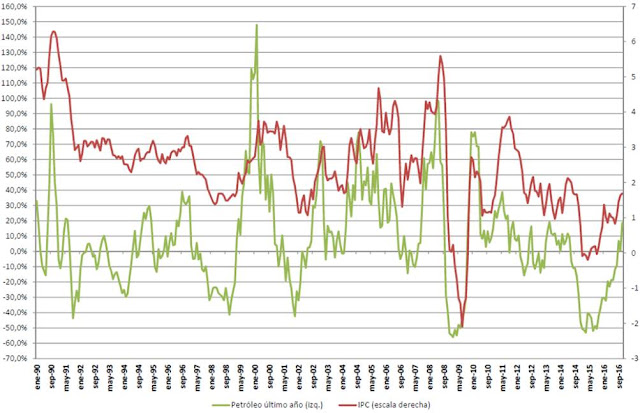

Queda claro, por tanto, que mientras el precio del petróleo no corrija, tendremos presión inflacionista en los precios. Es más, incluso aunque corrija en los dos primeros meses del año de forma leve (imaginemos que se fuese a soporte de 45-46$ del gráfico de evolución del precio del petróleo), tendríamos alza de la inflación. Y es que estaban tan bajos los precios de enero y febrero del año pasado que la subida a doce meses será muy alta, lo que provocará que la inflación anual sea también alta. Para demostrarlo, he creado un gráfico en el que comparo la evolución del IPC anual de Estados Unidos con el comportamiento en porcentaje del petróleo a un año vista (usando sólo cierres mensuales). La relación es evidente. Si los precios del petróleo han subido en el último año, el IPC sube y, si caen, el IPC corrige. Si la caída es puntual y revierte rápidamente, no se genera deflación (91-98 y 2001), pero si se mantiene (2008-2009 y 2015) sí que se generan problemas deflacionarios.

Pues bien, a cierre de diciembre los precios del petróleo han subido un 45% en un año, y a cierre de ayer la subida es del 54,5%. Si se mantuviesen los precios en el nivel actual, a cierre de enero tendríamos una subida del petróleo tanto en enero como en febrero y marzo también en torno al 50% (en los tres meses el precio cerró en torno a 35 dólares). Ya a partir de abril, el precio del petróleo se disparó pro encima de 45 dólares el barril. Nosotros estimamos que el precio del petróleo este año debería mantenerse estable en torno a 50 dólares el barril. Así que, a tenor de lo comentado en las claves de hoy, sólo generará presiones inflacionistas en el primer trimestre del año. A partir de abril, el precio del petróleo a un año vista no debería tener fuertes oscilaciones, por lo que la inflación debería contenerse.

Por tanto, se plantea un escenario muy esperanzador para los mercados este año. Habrá inflación suficiente como para evitar temores deflacionarios, pero no se desmadrará tanto como para poner en peligro la recuperación económica, ni el estallido de la burbuja de la renta fija.

Este escenario es muy bueno para las bolsas, y no tan negativo para la renta fija como muchos analistas pronostican. La renta fija lo pasará mal en el primer trimestre, pero hay que estar atentos porque aparecerán muy buenas oportunidades de compra de bonos a tires muy atractivas. En Estados Unidos, que el movimiento ha sido muy agresivo en los últimos meses, quizás ya se estén dando.