¿Por qué valorar mi empresa?

Porque es una forma de enfrentarse a la realidad del mercado, de compararse con otras empresas de su sector o que desarrollan una actividad similar y una forma de analizar los diferenciales de rentabilidad que finalmente incidirán en su valor.

Para mí, la valoración es una forma clara de mejoramiento del valor de una empresa, pues conlleva un análisis de sus puntos débiles y marca por comparación las mejoras que se pueden introducir.

Hay muchas empresas que utilizan la metodología de valoración de empresas para analizar la variación de su valor con cada cierre de ejercicio, presentando a sus socios cada año la evolución de su valor y siempre bajo el mismo modelo o patrón de valoración. No se trata de presentar la evolución de su patrimonio contable, sino la de su valor. Este hecho es más relevante cuando hablamos de empresas cotizadas que están expuestas a los vaivenes de los mercados bursátiles, a las influencias externas de otros mercados que a veces no tienen nada que ver con la actividad que éstas realizan, ni que tampoco con la rentabilidad de la propia empresa. Desde este punto de vista resulta muy interesante para los socios, especialmente para los que invierten a largo plazo y aunque pasivos vigilan su inversión, el diferencial entre lo invertido, su cotización y el valor intrínseco de los títulos.

¿Para qué valorar mi empresa?

Diría simplemente que para estar preparado. La dinámica empresarial impone estar al día, impone el crecimiento si no quieres quedarte fuera del mercado, y de ahí su relevancia. Realizar de forma habitual, cada año, la valoración de la empresa te hace ver si marchas de acuerdo a cómo lo realiza tu sector, si vas adquiriendo cada año más valor o simplemente lo vas perdiendo.

La valoración adquiere todo su protagonismo en los procesos de adquisición, venta, traspaso, fusión, intercambio de participaciones, entrada de nuevos socios, obtención de financiación, valoración de patrimonio y herencias, en concursos de acreedores, como segunda opinión de valoración, etc... Estos procesos ocurren cada día con mayor frecuencia en las empresas y para ellos hay que estar preparados.

¿Qué apartados se analizan en una valoración?

La empresa y el entorno competitivo donde desarrolla su actividad, el mercado potencial y su cuota de participación.

La evolución histórica de sus estados contables: balance, cuenta de pérdidas y ganancias y flujos de caja. Son imprescindibles los análisis sobre la evolución de su activo, pasivo exigible, fondo de maniobra, solvencia, rentabilidad, niveles de inversión, costes de explotación,...

La situación externa y su influencia en la compañía (amenazas y oportunidades) y la situación interna de la misma (puntos fuertes y débiles), es decir lo que conocemos como análisis D.A.F.O. o por sus siglas en inglés S.W.O.T.

El plan de negocio de la empresa, a un plazo de 4-5 años, que nos de una perspectiva del potencial de la compañía.

¿Cuáles son los mejores métodos de valoración de una empresa? ¹

Los métodos más “correctos” de valoración son los basados en el descuento de flujos de fondos, pues consideran a la empresa como un ente generador de flujos, siendo por tanto su deuda y acciones valorables como otros activos financieros. Otro método pleno de lógica y de consistencia es el valor de liquidación. Indudablemente, el valor de las acciones será el mayor entre el valor de liquidación y el valor por descuento de flujos.

Hay otros métodos, digamos “incorrectos” en el plano conceptual, pero que se utilizan y son fuente de contraste con los basados en el descuento de flujos de caja.

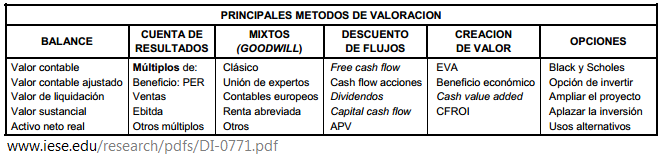

Los métodos de valoración se pueden clasificar en:

¿Qué métodos de valoración se utilizan habitualmente?

Para mí, es casi indispensable el de descuento de flujos de caja, acompañado de los métodos basados en balance, cuenta de resultados y mixtos. Del conjunto de estos métodos suelo extraer unos rangos de valor y de ahí posteriormente la valoración de la empresa.

---------------------

¹Extraído de IESE: Métodos de valoración de empresas de Pablo Fernández http://www.iese.edu/research/pdfs/DI-0771.pdf