Una frase cada vez más en boca de los gestores e inversores, y más en un entorno de elevada incertidumbre, es la importancia de descorrelacionar tú cartera de inversiones. De hecho, mirando el último informe de Inverco, vemos un gran incremento del importe gestionado en fondos de inversión de Retorno Absoluto, que tienen como principal objetivo la búsqueda de rentabilidad sea cual sea el entorno económico y situación de mercados.

La correlación o descorrelación de una inversión indica el comportamiento de ésta respecto un índice o mercado en el actúa. Por ejemplo, un fondo de inversión que replica el Ibex 35, tiene una correlación perfecta con el Ibex y una correlación muy elevada con casi cualquier índice de renta variable (MSCI World, por ejemplo, que es uno de los más usados).

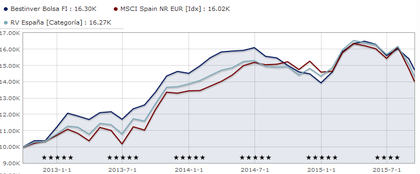

Veamos un ejemplo de un fondo de RV España Vs los principales índices:

Como puede verse, por muy bien que lo haga el gestor, y Bestinver es una muy buena gestora, si la inversión esta correlacionada con el mercado y este baja fuertemente, la inversión bajará. En mayor o menor medida, pero bajará. Si el mercado sube, subirá.

Esto lo hemos visto, por ejemplo, con la volatilidad de este verano, donde ni las Sicav’s más importantes del país (de un volumen superior a 50 millones de €) se han librado de las caídas. Todas han registrado un comportamiento negativo en agosto. Todas. Las 56 Sicav’s de los hombre más ricos del país y que, se presupone, tienen los mejores gestores del país. Es decir, cuando viene un vendaval, ni la gestión activa y profesional, ni una elevada experiencia y conocimientos de los mercados, te salvan de la quema; a lo sumo, suaviza las caídas.

El miedo para la mayoría de inversores y gestores es saber si sólo ha sido una corrección y se van a frenar las caídas o es solo un aviso de un cambio de tendencia que hundiría sus carteras. El entorno actual invita a ser cauto, sino pesimista, dado que hay muchos factores que generan una enorme incertidumbre del comportamiento de los mercados en el corto plazo: la situación de la deuda Griega y las elecciones, las tensiones en los mercados asiáticos por la ralentización de la economía China, la rebaja de ratings de economías como Brasil, el miedo a una burbuja por exceso de liquidez del BCE, etc.

Es por ello que muchos gestores están volcándose en inversiones que aporten descorrelación real, es decir, capaces de obtener ganancia en entornos alcistas y bajistas. No confundir un activo descorrelacionado con posiciones bajistas, es decir, que ganas cuando la bolsa baja; eso sería una correlación negativa y tiene, si cabe, mayor riesgo que la correlación positiva. Descorrelación es aquella inversión cuyo comportamiento no va en línea al comportamiento de las bolsas.

Por ejemplo, si inviertes en un inmueble, el comportamiento de dicha inversión no depende de las noticias de Grecia o China, ni del comportamiento de las Bolsas, sino que depende de tu rentabilidad por alquiler y/o del comportamiento del mercado inmobiliario. El problema de la inversión inmobiliaria es otro, que muchos inversores ya han sufrido durante estos años, pero hay muchas otras alternativas que aportan descorrelación sin necesidad de comprarse un inmueble.

Por ejemplo, los instrumentos que invierten en volatilidad. Suelen copar una pequeña parte de carteras sofisticadas y bien diversificadas. Es un producto complejo, pero que en resumen viene a proteger la cartera de grandes vaivenes en el mercado. Al final, para aprovechar la volatilidad, sí o sí debe acudirse a mercado de futuros, donde el coste de la opción es mayor cuanto mayor es la incertidumbre que rodea al mercado.

Otro instrumento que te desliga del vaivén de los mercados es la inversión en economía real. Los mercados se mueven por expectativas y de ahí que la cotización sube o baja en función de las expectativas, no de la realidad. Por poner un ejemplo de la anticipación de las bolsas a la economía real, es suficiente con mirar lo sucedido en 2012. El mercado temía por una salida de España del Euro, por lo que la prima de riesgo se disparó, se castigó fuertemente las cotizaciones tanto de renta variable como de renta fija, cuando en la economía real seguíamos en euros y en la misma situación que meses atrás.

Dentro de este tipo de inversiones, la inversión directa en pymes es una alternativa que aportará a tu cartera rentabilidades del 4% al 6% anualmente, independientemente de lo que hagan los mercados. Es una inversión en renta fija directa en pymes, con rentabilidades elevadas gracias a un modelo de desintermediación bancaria. En mercados bajistas, un cambio de tendencia o un crack por el miedo y la incertidumbre, la parte de la cartera invertida en este tipo de inversión estaría protegida y ayudaría a paliar las pérdidas del resto de tus inversiones.

Para proteger tu cartera de inversión, el mejor consejo es sensatez, diversificación y sobretodo, descorrelación.