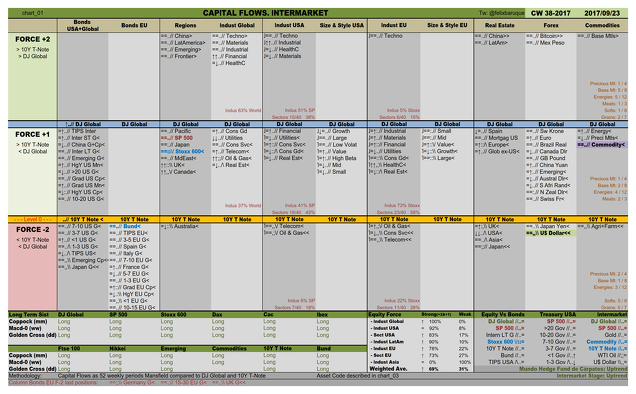

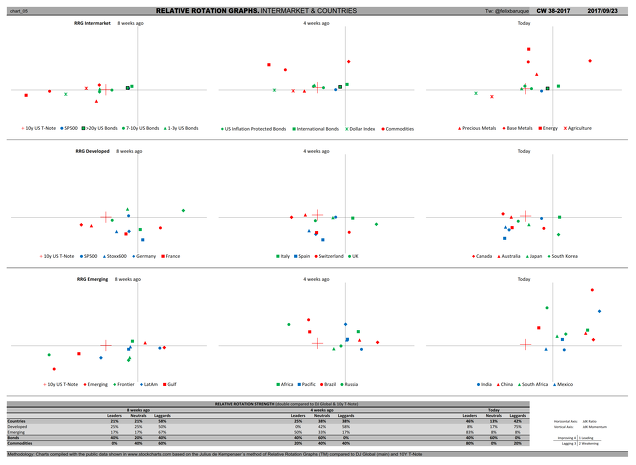

Rentabilidad semanal de los principales activos del Intermercado:

- Bolsas: DJ Global +0,28% / SP500 +0,08% / Stoxx600 +0,65%

- Bonos: 10y T-Note -0,38% / TIP USA -0,41% / Bund -0,13%

- Divisas: Dólar +0,34% / Euro +0,03% / Yen -1,00%

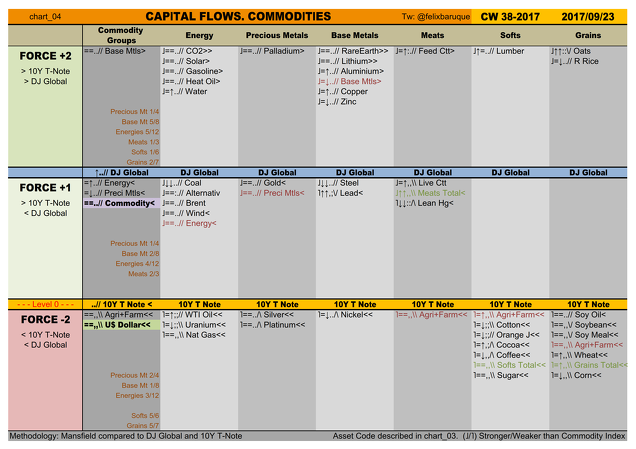

- Materias Primas: Índice General +0,52% / Oro -1,86% / Crudo +0,67%

Puede consultarse la guía de las Tablas de Intermercado aquí

Tendencia DJ Global: Alcista

Fase de Intermercado: Alcista (Global> Commodities> T-Note) desde el 18/02/2017.

Indicador “Mundo Hedge Fund” de José Luis Cárpatos: Comprador desde el 13/09/2017

Tipos en EEUU: En la reunión del FOMC del 20/09 Janet Yellen por fin ha establecido el inicio de la reducción de balance de la Fed para este mes de octubre al disminuir la reinversión del capital con vencimiento extinguido (contracción monetaria). Se hará así:

- Bonos Soberanos: reducción inicial de 6 billones (6.000 millones de los nuestros) de $ al mes, incrementándola en otros 6 billones cada 3 meses hasta alcanzar una reducción máxima de 30 billones al mes en el 3º trimestre de 2018 que ya se mantendrá constante esa reducción.

- Deuda Hipotecaria: reducción inicial de 4 billones de $ al mes, incrementándola en otros 4 billones cada 3 meses hasta alcanzar un máximo de 20 billones al mes en el 3º trimestre de 2018.

Por ponerlo en contexto, en tiempos de la QE, la expansión monetaria se efectuaba al ritmo de 80 billones al mes. De forma gradual y si las condiciones lo permiten, en el 3º trimestre de 2018, la contracción monetaria llegará a su máximo de 50 billones al mes.

El mercado descuenta con un 73% de probabilidades una subida de tipos de un cuartillo para la reunión de diciembre.

La reducción del balance incrementará la rentabilidad de los bonos a largo plazo lo que repercutirá en las valoraciones y gastos financieros de las empresas, mientras que la posible subida de tipos en diciembre afectará a las temporalidades cortas. Estas dos herramientas son con las que cuenta la Fed para controlar la inflación sin ahogar el acceso al crédito, ni perjudicar al empleo ni al crecimiento. De como se gestionen estos instrumentos dependerá la prolongación de este ciclo económico y determinará las palancas de liquidez con las que contará la Fed para capear la siguiente recesión. Esperemos que las estén utilizando correctamente. Veremos.

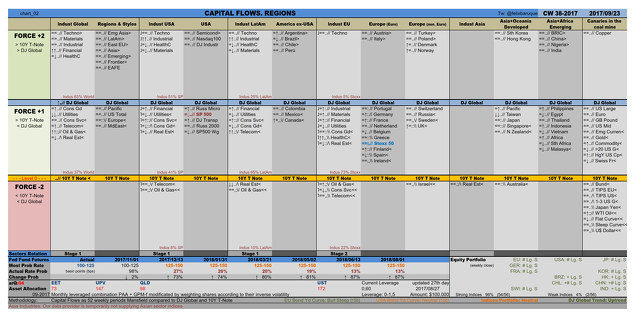

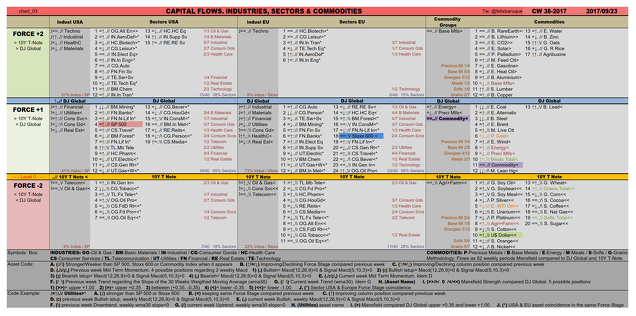

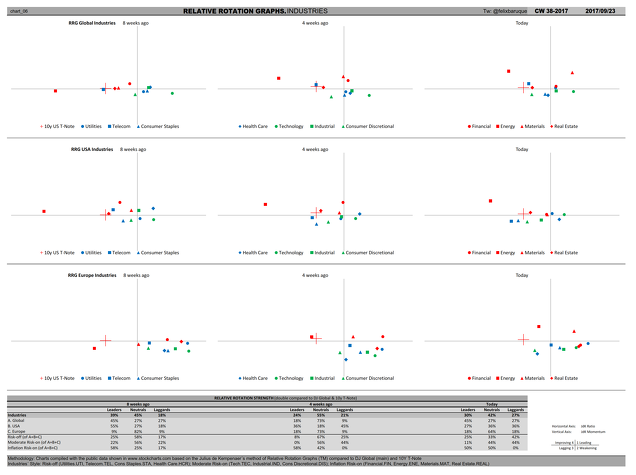

Rotación sectorial:

- Global: Fase 1

- EEUU: Fase 1

- LatAm: Fase 1

- Europa: Fase 2

Relative Rotation Graphs:

Buena semana y buen trading!!

@felixbaruque