En el artículo de hoy voy a hablaros de Akorn, Inc. (AKRX), una farmaceutica que ha cosechado grandes crecimientos en sus resultados empresariales así como altas rentabilidades bursátiles.

Akorn fabrica y comercializa una línea completa de productos farmacéuticos oftálmicos de diagnóstico y terapéuticos, así como los medicamentos hospitalarios especializados y productos farmacéuticos inyectables. Además, comercializa y distribuye vacunas adquiridas de fuentes externas.

Entre los clientes de la compañía se incluyen médicos, optometristas, hospitales, mayoristas, cadenas de farmacias minoristas y otras compañías farmacéuticas. Opera a través de 2 segmentos: oftalmológicos (mediante una línea completa de productos farmacéuticos oftálmicos de diagnóstico y terapéuticos), y hospitalariosy Drogas Inyectables (medicamentos para hospitales y productos farmacéuticos inyectables, incluyendo antídotos, y sustancias controladas para el manejo del dolor y la anestesia).

Los productos terapéuticos, que se venden principalmente a mayoristas, farmacias de cadena y otros clientes de cuentas nacionales incluyen antibióticos, esteroides, combinaciones de esteroides, medicamentos para el glaucoma, descongestivos y antihistamínicos entre otros. Los productos no farmacéuticos incluyen diversas soluciones de lágrimas artificiales, ungüentos lubricantes sin conservantes y productos de limpieza de los párpados.

La compañía fue fundada en 1971 y tiene su sede en Lake Forest, Illinois, y cuenta con una capitalización actual de unos $3.000 millones.

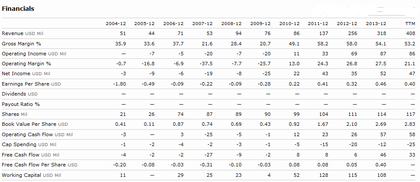

Fundamentales

Akorn ha mostrado una gran fortaleza a lo largo de los últimos años, tanto por si sola como después de la adquisición de Hi-Tech Parmacal (HITK), con un gran incremento continuado en el tiempo tanto en las ventas (que ha multiplicado casi por 5 desde 2009), como en los beneficios netos, en los que consiguió salir de perdidas ya en 2010. Algo parecido ha sucedido también con el BPA, a pesar de un incremento continuado en el numero de acciones en circulación, que no es lo mas deseable en una empresa que estudiamos para invertir, pero si el aumento no es excesivo, tampoco debe tomarse como algo malo, siempre y cuando las ampliaciones se hagan con el objetivo de crecer y no de cubrir deudas como de momento es el caso de Akorn.

Hay que considerar además que ha habido un proceso de adquisición de por medio, por lo que los números de largo plazo a nivel fundamental quedan desvirtuados por este hecho.

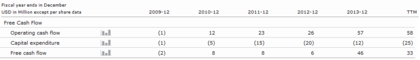

El flujo de caja libre ha ido aumentando progresivamente a lo largo de los años, gracias a una gran mejora en el flujo de caja operativo, fruto del aumento en el negocio, que ha podido cubrir con creces los mayores niveles de Capex.

A nivel de rentabilidad, la empresa cuenta con un ROE de 18 %, y un ROA del 6%. Eso si, su PER, cercano a las 100, se sitúa en la estratosfera. No obstante nada que temer para los amantes de las operaciones a corto plazo en un valor lanzado.

La empresa no tiene ningún problema de deuda, y no paga dividendos.

Como dato importante, hay que recordar que mañana día 6 ‘pre market’, presentará sus resultados trimestrales, hecho que como sabemos, puede dar un vuelco a

La adquisición de Hi-Tech Parmacal

En 2013 Akorn anunció un acuerdo de adquisición de Hi- Tech Pharmacal (HITK). Hi –Tech era una empresa que se centraba en el desarrollo, fabricación y comercialización de genéricos y de productos de venta libre.

Se trató de un acuerdo estratégico, conel que Akorn ha conseguido diversificar su oferta a clientes al por menor más allá de la oftalmología.

Hay que tener en cuenta que la actividad de fusiones y adquisiciones se ha recuperado en el sector en los últimos tiempos, ya que los fabricantes de medicamentos genéricos están realizando operaciones de este tipo para lograr sinergias de escala, mientras que muchas compañías farmacéuticas tradicionales se están interesando por empresas de genéricos a fin de diversificar sus flujos de efectivo.

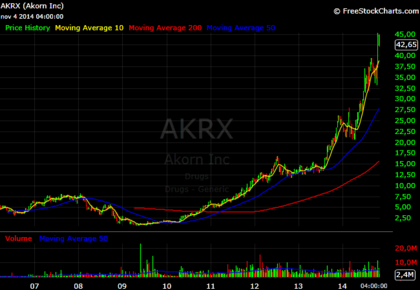

Análisis Técnico

En la última década la cotización de Akorn ha estado sujeta a varios y potentes cambios de tendencia. Las acciones alcanzaron su punto máximo alrededor de $ 7 en el año 2007 antes de caer a mínimos de 1 dólar en 2009. Hoy las acciones cotizan a unos $43.

Esto puede servir de ejemplo de lo que podemos esperar de las cotizaciones en el futuro. A corto plazo, la acción está disparada, y con la presentación de resultados puede tomar cualquier dirección.

Aunque complicado en estos casos, podríamos situar los primeros soportes en $40 y en $33. Por arriba si rompiera el $45, tendría a nivel técnico como objetivo los $55.

Conclusión

Akorn Inc. Es actualmente una compañía de unos $3.000 millones, en constante crecimiento en los últimos tiempos, que quien sabe hasta donde puede llegar, mas aún teniendo en cuenta el proceso de integración en el que el sector farmacéutico se encuentra, y que su tamaño actual da opciones para todavía un gran crecimiento.

Hay que tener en cuenta pero, la situación actual, puesto que estamos hablando de una empresa que aunque con buenos números esta francamente cara, yque ya lleva unas rentabilidades increíbles en los últimos tiempos, por lo que no sería nada recomendable para inversores en busca de valores a buen precio para mantenerlos en cartera un largo tiempo. Menos aún si tenemos en cuenta la situación de incertidumbre que existe a día de hoy en la bolsa norteamericana como ya hemos visto en este artículo de esta semana.

Así pues, Akorn Inc. Es una empresa con muy buenos fundamentales y crecimiento, que se espera que siga haciéndolo bien en los próximos años, no obstante a nivel de inversión, solo lo recomendaría para inversores interesados en empresas de alto crecimiento, que estén en un buen momento de forma, ya que si bien pueden ofrecer grandes subidas en las cotizaciones en el muy corto plazo, tienen un elevado riesgo, por lo que las hay que seguir muy de cerca.