Recuerdouna reunión entre analistasen una conferencia que se celebró en Barcelona hace unos cuantos años. Recuerdo la mesa: redonda y de madera noble,éramos unos ocho analistas, el CEO y el relación con inversoresde la empresa. Recuerdo también que era el único español, los demás eran todos ingleses y americanos. Recuerdo nada más empezar la reunión que un analista inglés, con el brazo en el respaldo de la silla y con un tono algo soberbio le pregunta:“Lo que debería hacer su empresa es endeudarse más y así hacer más ricos a los accionistas, ¿no ve que su deuda neta entre ebitda está en 2 veces y el banco le permite hasta 3,5?, ¡está perdiendo dinero!”.

En ese instante el ambiente se paró, las luces bajaron de intensidad, el CEO empitonó al analista con la mirada y un servidor se hizo pequeño en la silla de cuero. Cuando las luces volvieron a la normalidad, el CEO le respondió en un tono amable:“porque de hacerlo, mi tesorero moriría de una ataque al corazón”.El analista se puso firme, bajó el brazo del respaldo y se sentó bien. Desde ese momento, su fortaleza verbal se fue tan lejos que no volvió a abrir la boca en los 30 minutos de reunión.

Matemáticamente hablando, el analista estaba en lo cierto: la deuda es buena.

La deuda hace aumentar la rentabilidad del accionista (ROE), siempre y cuando el ROA sea superior al coste de la deuda (Intereses %). ( la fórmula es à [ROE = ROA + (ROA-int%)x(Deuda/Fondos Propios)])

Pero el analista fallaba en dos aspectos:

La ciclicidad del negocio.

El endeudamiento en términos de generación de caja.

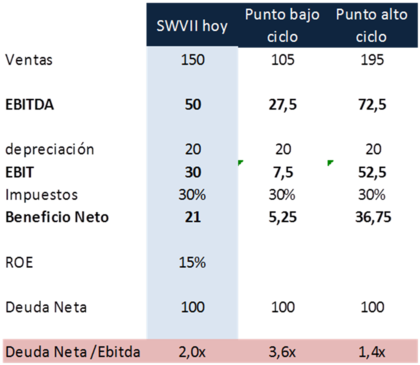

Ejemplo:

Tenemos la empresa SWVII que produce acero. La situación de hoy es una situación de normalidad de ciclo (punto medio) y las dos columnas siguientes se muestra un escenario bajo de ciclo y alto de ciclo.

Podemos observar que en la parte baja del ciclo la deuda neta entre ebitda no alcanza niveles elevados, por lo que los bancos no piden más garantías a la empresa (los llamados covenants).

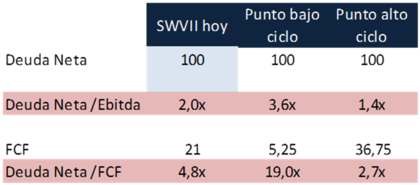

Pero si tenemos en cuenta que la depreciación es igual a lo que se gasta la empresa para mantener la actividad de la empresa nos daremos cuenta que la empresa genera un flujo de caja libre de 21 millones de euros que viene de:

Flujo de caja libre (FCF) = Beneficio neto (21) + depreciación (20) – inversión de mantenimiento o capex de mantenimiento (20) = 21.

Si aplicamos esto a cada uno de los escenarios y calculamos la ratio deuda neta entre FCF tenemos el resultado siguiente:

La última línea (deuda neta entre FCF) indica cuantos años tardamos en pagar el 100% de la deuda con la caja generada por la empresa. Como podemos ver, hoy día el tesorero vive algo tensionado pero cuando venga el punto bajo las aspirinas serán un plus a su salario y si encima deba renegociar la baja por estrés estará garantizada.

Moraleja:

En las reuniones siéntate bien.

No mates tesoreros.

No te centres en la ratio deuda neta entre ebitda, fíjate en la ratio flujo de caja neto entre ebitda.

Como siempre quiero que el tesorero de las empresas en las que invierto viva muchos años, por eso me gusta invertir en empresas con poca deuda y dejar la matemática para los libros de texto.

Nota: SWVII es pura coincidencia con Star Wars capítulo VII.

No conozco una cotizada poco endeudada que haya quebrado.

El nivel de deuda adecuado depende del sector. Las infraestructuras reguladas y monopolísticas admiten mucha más deuda que las empresas que tienen que enfrentarse a la competencia. De hecho, ese es el motivo de la regulación: Como las inversiones necesarias son enormes, la regulación ofrece una garantía de ingresos recurrentes a la sociedad, lo cual le permite afrontar una gran deuda. Esto a su vez permite que los accionistas obtengan un ROE adecuado sin necesidad de que los precios al usuario final de la infraestructura sean elevados. Es decir, obtienen un ROE adecuado, siendo el ROA muy modesto, gracias a la gran deuda.

Hola, Xavier:

Creo que hay una errata en la moraleja: donde pone que debemos mirar flujo de caja neto/ebitda, debería poner deuda neta/flujo de caja neta.

Hola Xavier:

Muy interesante y bien explicado. El nivel de deuda óptimo es algo difícil de calibrar y siempre es mejor pecar de excesiva prudencia que ser temerario.

En la situación que comentas hay claramente alguien que alza la voz, sin embargo muchas veces la presión para endeudarse no viene personificada sino que forma parte de eso que llaman el "institutional imperative". Es muy difícil para las directivas no incurrir en apalancamiento cuando todas las empresas alrededor lo están haciendo y ganando (aparentemente) mucho dinero. La buena gestión del riesgo no trasluce hasta que cambia la marea.

Saludos ;)

Lo que hay que mirar para que te endeudas, para comprsr empresas?para invertir en la misma empresa?

entiedo que es para crecer , creces para facturar mas , o solo te endeudas porque es la moda o porque viene alguien y te compra por dos reales , en una situacion no muy lejana era comprar y comprar y las acciones subian como la espuma y muy bueno para el accionista la empresa que no compraba no se endeudaba y no subia su cotizacion al contrario bajaba y muy facil de oparla , todos estaban condenados a endeudarse,

Pero si se hace para crecer realmente y la facturacion crece con arreglo y más las acciones suben , pero si no no te endeudas aburres al accionista en tiempos buenos, solo se lo llevan muerto los del consejo , los del pelo engominado , una cosa es ser accionista minoritario y otra es ser del consejo , una empresa que no se mueve no interesa, jajaja

Que rollo, jaja