Hace unas semanas, el 30 de julio, la República Argentina fue declarada en default por tercera vez en 30 años.

Pongamos esto en perspectiva. Si usted fuese el banquero que ofreció una hipoteca de 30 años al gobierno argentino en los años 90, usted habría pasado casi toda la vida del préstamo en una perpetua pesadilla de refinanciación. Probablemente no sólo hubiese sido despedido de su trabajo, sino que sería considerado un paria en toda la industria. Eso es a lo que los acreedores internacionales y los ciudadanos de Argentina se han enfrentado en la vida real. Al momento de escribir este artículo, S&P ha rebajado la calificación de Argentina a CCC-, una de las calificaciones más bajas para los gobiernos soberanos.

La trágica historia de los incumplimientos soberanos en Argentina revela una lección de vital importancia para todos los países excesivamente endeudados, incluido EE.UU., que no quieran enfrentar un destino similar.

La incapacidad de los gobiernos para pagar la deuda supone un desastre económico.

El camino hacia el default

Después de que la previa monetización de la deuda llevara a la hiperinflación de la década de 1980 (misma que casi evaporó los ahorros y el capital de la nación), Argentina se puso en búsqueda de algo diferente. Lamentablemente, tocaron a la puerta económica equivocada. En lugar de escoger el libre mercado del dinero y el crédito, optaron por la planificación económica centralizada de la caja de conversión del Banco Central que fijaba y regulaba el ratio entre dólares y pesos. La idea era que la imposición de ese ratio limitaría el riesgo de inflación. Fue una locura. Los políticos son unos expertos en rodear sus propias limitaciones si ello les resulta conveniente.

En lugar de pagar la deuda y restaurar la solvencia crediticia ante sus prestamistas, el gobierno eludió la limitación pidiendo dólares prestados en el extranjero. Esto financiaría el aumento del gasto del gobierno al tiempo que permitiría al Banco Central emitir más pesos debido al aumento de los dólares disponibles. Sin embargo, dada la reputación de Argentina, la nueva deuda vino con una prima de riesgo mucho más alta—esto es, pagos de intereses mensuales más altos. Con un gobierno que no mostraba preocupación alguna por pagar, era sólo cuestión de tiempo antes de que el pago marginal se hiciera demasiado grande. En 2001, llegó el problema del incumplimiento de pagos y sobrevino una nueva crisis económica.

Los resultados de este camino dejaron a Argentina de vuelta donde empezó—obligaciones de deuda crecientes y menguantes medios para pagarlas.

Curiosamente, la política monetaria post-2001 de Argentina ha sido aplaudida por muchos en la comunidad monetaria de la corriente general, notablemente por Paul Krugman. La presidente actual, Cristina Kirchner, incluso referenciaba las alabanzas de Krugman en uno de sus discursos en 2012. Krugman es un firme defensor de la escuela keynesiana, que apoya la intervención económica directa a través de los bancos centrales o los planificadores centrales para estimular el crecimiento económico. Por estímulo, él quiere decir pedir prestado para gastar más. El resultado esperado es un aumento de la demanda agregada; su falta, según Krugman, la causa de los problemas económicos.

Por desgracia, no es sólo Argentina quien ha estado siguiendo el modelo keynesiano de pedir prestado para impulsar la recuperación económica. Eso es precisamente lo que el gobierno de Estados Unidos ha estado haciendo, aunque desde una posición más privilegiada dada la condición del dólar como reserva mundial. Sin embargo, la esencia es la misma. Lo mismo que Argentina hiciera antes y después del 2001, lo ha hecho EE.UU. antes y después del 2008—aumentó su deuda en nombre de la recuperación sin prestar ninguna atención a cómo tendría que pagarla. Argentina debería servir como ejemplo para EE.UU. y otros estados endeudados sobre cómo terminan tales políticas—en default.

Las consecuencias del default

Uno podría verse tentado a pensar que, debido a que los defaults ocurren con tanta frecuencia, no deben ser un gran problema. Eso está muy lejos de la verdad. Los incumplimientos de deuda llevan a consecuencias económicas devastadoras, y no sólo para los acreedores que se quedan sosteniendo la bolsa. Debido a la naturaleza interdependiente del sistema financiero, la falta de pago siempre conlleva daños colaterales. En los impagos de deuda soberana, la ciudadanía es quien soporta el dolor. Es el pueblo argentino quien está sufriendo más.

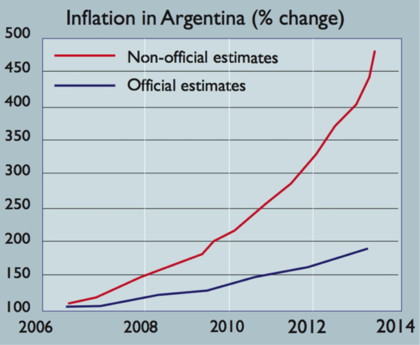

Incumplimiento de deuda significa devaluación. La devaluación ocurre primero en la deuda pública, que es descontada para reflejar la incapacidad del gobierno a pagar. A continuación sigue la moneda nacional. Después de todo, si los bonos, que son redimibles en pesos, no valen nada porque Argentina no puede pagar, entonces ¿qué valor tienen los pesos? En los informes oficiales—en los que las cifras son manipuladas abiertamente—el peso argentino ya ha visto inflación de tres dígitos entre 2012 y 2013. En los informes no oficiales, que son más confiables, ¡los números son casi tres veces más altos!

Inflación en Argentina (fuente: moneyweek.com)

Otra consecuencia mortal de no pagar la deuda soberana es la erosión de la confianza. A causa de la irresponsabilidad del gobierno, potenciales capital e inversión extranjeros son disuadidos de entrar al país. Sin inversión de capital, el crecimiento económico es imposible. Un entorno inflacionario combinado con una incertidumbre sistémica hace que la actividad empresarial y el cálculo económico sean imposibles. Por lo tanto todas las empresas productivas huirán del país y tomarán su capital con ellos. En efecto, a los argentinos se les ha robado no sólo el poder adquisitivo, sino un crecimiento económico incalculable y una prosperidad que medio siglo de mercados libres e inversión de capital podrían haber creado.

La definición de la locura

Los planificadores centrales de Argentina han aplicado una serie de políticas monetarias de la variedad keynesiana-monetarista que no funciona. Fruto de ese trabajo son los repetidos defaults.

Hoy en día, los gobiernos despilfarradores que traicionan la confianza de sus acreedores son la nueva norma. El sobreendeudamiento seguido por el incumplimiento se está convirtiendo en lo común. Ha ido invadiendo a los EE.UU., desde Detroit hasta el Condado de Jefferson, y tal vez pronto hasta el Estado Asociado de Puerto Rico (territorio de EE.UU.)

En un mundo libre, nadie en su sano juicio daría el capital que tanto le ha costado obtener a los gobiernos. Lamentablemente, no vivimos en un mundo libre. No existe mercado libre para el dinero o para el crédito ni en Argentina ni en EE.UU. Guiados por leyes injustas y reglamentos insidiosos, las personas continúan confiando su riqueza a instituciones que activamente los traicionan—que prometen pagar en papel sin valor y devaluado.

Una salida

Aún hay un refugio para los inversores. Todavía hay bastante libre intercambio entre los papelitos del gobierno y el oro y la plata. Utilizando ese intercambio, podemos optar por salir de la espiral del default.

Si en el año 2001 el ciudadano promedio hubiese mantenido sus cuentas en oro, en lugar de en pesos, habría estado aislado del circo financiero que desde entonces se ha desencadenado. No hubiese experimentado los recortes, las devaluaciones, o la "sorpresa" de descubrir que el gobierno no es bueno para nuestro dinero.

Lo que es cierto para Argentina es cierto para el resto del mundo. Viendo cómo el número de obligaciones pendientes de los sobreendeudados gobiernos sigue aumentando mientras que los medios para honrar tales promesas escasean, parece que no hay lección más clara para nuestro futuro que prestar atención al pasado reciente de Argentina.