Voy a ser claro en este articulo, sin andarme con rodeos, aunque voy a situar al mercado Español, y más concretamente al ibex 35, lo que voy a explicar sirve para todos los mercados.

La clave del éxito financiero, no es el trading, ni dominar el análisis técnico, ni en manejar mil indicadores, sistemas, ni siquiera dominar la situación económica macro, como tampoco ser un buen value investing, lo siento, todo esto para mi está en un muy segundo plano, con respecto al análisis sectorial.

Voy mas allá, este ultimo año y medio ha sido factor clave, me refiero a la seleccion sectorial, mas que nunca ha sido clave para que el inversor medio se encuentra airoso, o al menos en supervivencia y no en clara ruina, o semiruina.

Me voy a centrar en el ibex 35, pero lógicamente es valido para el mercado EEUU, aunque para analizar el sectorial del mercado americano me llevaría algo mas de un articulo, me ciño a algo mas concreto ibex 35.

IBEX 35: Estamos asistiendo a un quinquenio brutalmente malo, un AÑO 2015 en terreno negativo, UN TRIMESTRE de los peores vistos, y los dos últimos meses ( Agosto y Septiembre ) que se ha perdido un -15%

Ante este panorama, lo normal es que el inversor medio invertido en los últimos 5 años en IBEX 35 pierda dinero, cosa que no ocurre en otros indices, como por ejemplo EEUU, DAX etc.

Lamentablemente este trimestre ha roto una tendencia, un TRIMESTRE de lo más nefasto, el hundimiento del mercado emergente, mas situación geopólitica ha golpeado duro.

Desde que se corta una tendencia a nivel mensual, solo queda buscar apoyos y puntos de vuelta, pero la realidad es que la tendencia es bajista mientras no se demuestre lo contrario, y fuera rebotes, está muy claro el precio a superar para anular la recién tendencia iniciada, luego ya cada cual puede especular por un suelo, soportes, puntos fibo, etc, todo lo cual no deja de ser especular con un rebote, mas o menos largo, hasta considerar técnicamente el nacimiento de otra tendencia alcista.

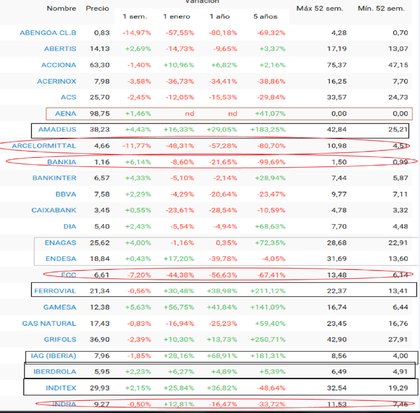

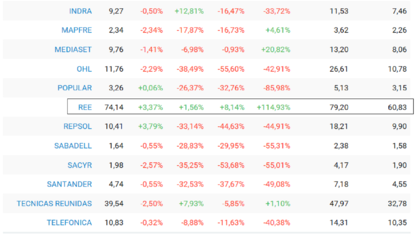

Las diferencias ANUALES son brutales, alguien que haya evitado sector bancario ( unas medias de 20/30% de perdidas, Santander casi 33%, constructoras ( OHL, SACYR, FCC) perdidas brutales un -40% de media anuales) sector materiales basicos ( ARCELOR, ACERINOX) Arcelor casi un -50%, Lo relacionado con la bajada del CRUDE, ENERGIA , REPSOL -33% ABENGOA - 57.60%.

Todos estos valores están relacionados con sectoriales que también están de capa caída en EEUU, hay que ser muy malo para estar en sectores como materiales básicos o lo relacionado con el crudo , o con conglomerados ( constructoras) cuando ha habido un crash sectorial de ese calibre.

Asimismo hay que ser muy mal inversor si has elegido el sector bancario con todos los problemas, e incertidumbres geopoliticas varias, hay valores donde puede haber error, telefónica o dia, está ultima por el factor Brasil, a pesar de que su PIB no tiene tanta relación, y la incógnita de telefónica, al menos se queda con un buen dividendo.

Pero hay más, la mayoría de todos estos valores MALOS tienen varias pautas en común :

Sí se fijan están cerca de los mínimos de 52 semanas, cuando los valores fuertes están cerca de máximos de 52 semanas,

¿Ven la diferencia? a pesar de la paliza bursátil en el ibex 35, unos siguen haciendo nuevos máximos y otros siguen haciendo nuevos mínimos.

No hay valores caros o baratos, lo que cae suele hacer nuevos mínimos y lo que sube nuevos máximos, ¿ por qué ir con los perdedores? ¿ Hay algún cambio de sesgo sectorial al menos?

Asi pues las mayores ruinas son los inversores pillados en este tipo de valores, que esperan con la esperanza de que algun dia el valor se recupere.

Y yo siempre les he dicho lo mismo, si el ibex se recupera lo que lo viene haciendo bien en el sector adecuado, lo seguirá haciendo mejor, y lo que lo hace peor recuperará pero en ningún caso sera mejor opción de lo que lo hace mejor.

Pero fíjense en otra cosa, ademas de sector, y máximos y mínimos de 52 semanas, la mayoría son empresas que lo hacen mejor en el periodo de 5 años.

En todos los mercados es igual, la única diferencia son los indices sectoriales con sectores favorecidos o no, no es lo mismo el Nasdaq con consumo discrecional, que el ibex que tiene todo lo peor del sectorial.

Hay inversores que utilizan solo está técnica, estar en valores en cercanías de máximos de 52 semanas para posiciones largas, y estar en valores en cercanía de mínimos para posiciones cortas, si a esto le unes un buen pronostico sectorial, tienes todas las de defenderte en los mercados.

En el top radiografía empresas alcistas 2015 que aconsejamos a principio de año, tenemos varias de estas empresas, bajo estos parámetros y criterios fueron elegidas, y asimismo anticipándome al movimiento sectorial, alguna particularidad empresarial fuera de esto, pero en general la selección es así.:

ANUAL 2015 ( Tercer trimestre)

IBEX 35: -7.64%

TOP 2015 +12.45% ( AMADEUS, FERROVIAL, BME, IAG, ENDESA, IBERDROLA, ABERTIS)

Otros valores que cumplen las condiciones AENA, INDITEX, REE,

GRIFOLS ( seria valor bueno si Dolar empieza a subir, superar 1.15)

Valores a vigilar ( DIA) No cumple las condiciones, pero lo vigiliriamos.

y si las condiciones sectoriales cambiaran??

Bancario, sí se obrará el milagro, ¿dónde te situarías? Santander?, error, iríamos al más fuerte BANKINTER dentro del sectorial.

y si el Crudo cambiara de sesgo, pues aqui esta clarisimo TÉCNICAS REUNIDAS, ACCIONA, etc. es lo más fuerte.

Constructoras: FERROVIAL Y ACS.

Hay inversores que buscan dentro de los valores hundidos, o colistas, porque piensan que son los que más pueden recuperar, salvo algún caso excepcional (de los que tienen bastante posición corta) , pero lo más fácil es actuar de esta manera.

¿ y el futuro de los indices?

No lo sabemos, pero con total seguridad será mas fácil detectar cambios sectoriales, diversificando, puedes tener error en algún activo o acción, pero en un año " horribilis" como este si se consigue estar en positivo es por lo comentado en el articulo, lo demás está siendo ruina, porque hay mucha diferencia sectorial, y bajo mi opinión si el mercado emergente sigue cayendo, materias primas, materiales básicos y crudo, el panorama seguiría igual, y si hay recuperación lo que más sube lo hará mejor, solo un cambio sectorial claro, indicará que hacer a un plazo de 4/8 meses vista.

Por eso lo importante no es lo que van a hacer los indices, todo eso ya aconteció, mucho antes del desplome en los mercados, desplome que ha sido mayor en bolsa europea que en americana, pero mucho antes aconteció el crash en algunos sectores, esto trajo oportunidades y también ruinas.

¿En qué lado estás?, ¿en el bando de perdedores, o en el bando de los ganadores?

Si algo sube es por algo, y si algo baja es por algo, o estas con los ganadores, o con los perdedores, es cuestión de sentido común.

Saludos y suerte.

Muy de acuerdo en casi todo, la selección de acciones es crucial sobre todo por el timing (momento oportuno) para entrar en el valor elegido.

Pero no estoy de acuerdo de que hemos empezado un mercado bajista. Lo siento, mi opinión sigue siendo alcista hasta que no vea clara una confirmación de cambio de tendencia. En el largo plazo estoy hablando, claro, porque en el artículo has mencionado un período de 5 años.

Tampoco estoy de acuerdo en que se haya tenido pérdidas desde hace 5 años, si un gestor de patrimonio en los últimos 5 años ha tenido pérdidas no es un buen gestor. Máxime cuando los 2 últimos años el Ibex estaba subiendo, peldaño a peldaño, y así el sector bancario (me gustaría recordar que el bajón materias primas ha sido un tema relativamente reciente).

Pienso que, junto a la selección de valores y coincido en realizarla up to bottom, es muy necesario asistirse de un buen sistema de gestión de capital porque ni todos los valores suben eternamente ni, salvo quiebra, bajan eternamente.

Un saludo.

perdón, donde dice sector bancario quise decir sector energético jejejeje fallo mío.

Estoy muy de acuerdo con esa forma general de ver el mercado, otra cosa es incorporar filtros adicionales y una gestión de riesgo de algún tipo.

El ibex 35 para todos los que saben algo está bajista desde que hace unas semanas rompió su mínimo de 52 semanas, antes de que eso sucediera se han ido sumando más y más acciones a ese escenario bajista.

Bajo ese prisma, todavía quedan un puñado de acciones que se mantienen alcistas, pero el índice está bajista.

Las pautas del ibex 35 al romper mínimo de 52 semanas con excepción del año 1994, han durado años.

Veremos lo que sucede de esta vuelta, en cualquier caso suba o baje la bolsa, siempre habrá oportunidades de generar beneficios, tanto en bolsa española como en el resto de bolsas.

un saludo.

Cierto que parece que ha cambiado de tendencia pero desde mi opinión, y hasta que no se confirme, el ibex no es bajista.

Todo depende de periodo que abarquemos en el análisis. Si analizas un periodo a 1 año entonces sí, sí que es bajista. Si utilizas un mayor rango de tiempo, como he puesto en el anterior comentario, aún no lo es a pesar de que haya perforado la tendencia principal alcista pues, siguiendo un análisis chartista clásico falta confirmación.

Si, además, usamos indicadores macro y de sentimiento creo esa rotura de soportes puede ser un falso cambio de tendencia (igual que cuando a principios de año hizo una falsa escapada alcista).

Para mí, una tendencia alcista sigue siendo mínimos crecientes y, si puede ser, al menos tener 3 puntos de apoyo.

No toda perforación de un soporte (o resistencia) supone un cambio de tendencia.

Pero puede ser un cambio de tendencia y ahí te daría la razón. Solo digo que, para mí, me falta confirmación de ese cambio.

http://inbestia.com/analisis/no-estamos-en-un-mercado-bajistaBueno hablaba de la perdida como tal, por supuesto ya luego lo gestores, tu sabes, ya depende de la habilidad que tengan, pero la mayoría de fondos de inversión, etc etc, podéis ver sus resultados, en cuanto a mercados bajistas o no, como digo depende del sector, porque en algunos casos no hay solo mercado bajista sino crash en toda regla, con lo cual estamos en las mismas, puedes estar en un mercado alcista y elegir mal el sector o el valor, o bien estar en un mercado bajista y acertar, TODO DEPENDE DEL PESO DE LOS SECTORES en los indices, y ya saben lo que mas peso y ponderación en ibex 35, en USA es similar hay valores ligados a sectores de consumo discrecional que van muy bien, independientemente de todo, yo le doy mas importancia a los sectores que a los indices, y es lo que he querido plasmar en el articulo, el acierto sectorial este 2015 v a a ser clave, ya veremos en 2016 o 2017 cual es el sectorial mas valido, saludos

EJEMPLO la paliza MTS de 11 a 4-44, el que tenga esta empresa está en ruina.

De hecho si miramos desde principio de 2014 la caída es mayor ya que viene de 13€. Hay podemos ver un bonito -65% jejejeje.

Estoy totalmente de acuerdo que el Stock Picking (selección de valores) es fundamental. Algunos lo hacen por fundamentales (value), otros lo hacen vía técnico o chartista. El enfoque macro también es muy importante ya que antes de observar un sector viene muy bien saber qué tendencia lleva el mercado, en general.

El enfoque que propones lo conocía a través de las tortugas hispánicas, que creo que ha dado muy buenos resultados, como parece que confirmas con tus testeos.

Creo que todos los métodos tienen algo de "verdad" en sus planteamientos y algo que, simplemente, ya no funciona. Personalmente tengo un sistema que me funciona bastante bien desde hace varios años, uno que se adapta a mí, pero no tiene ni porqué gustar a todos ni siquiera funcionar siempre.

Sobre el tema Mittal Steel. Es cierto, la caída que lleva desde el 2014 es de órdago y, sí, ha tenido un pasado reciente bastante difícil, podríamos decir jejeje. Ahora bien, supón que la acción la hubieses cogido a mitad del 2011 hasta principios del 2012 (de 10,95 subió a 19, un bonito 74%) de beneficio). Y en el 2013 también realizó otro buen rally alcista, un 65% aproximadamente, no sé, lo digo de cabeza. Cada acción tiene su timing para estar dentro y su timing para salir de ella, lo que un día nos parece una castaña al otro es una gran inversión, es así.

Entiendo tu enfoque y no me parece mal, no lo critico, me parece correcto hacer un análisis del mercado top-down (en el comentario creo que puse top to bottom jejejeje). Tampoco digo que con MTS durante los últimos 5 años yo hubiese sacado rentabilidad, tampoco es eso, no me quiero tirar el vacileo. Pero, usando tu ejemplo, he querido poner en claro de que un buen gestor, en los últimos 5 años, no debería haber perdido dinero pues hasta MTS (de nuevo, usando tu ejemplo) ha tenido rallies alcistas de un 75% y de 65% . Para mí no todo es Stock Picking. Esa es una parte muy importante pero, según mi opinión, la gestión durante la inversión es igual de importante.

Pero me ha parecido un artículo muy bueno, a pesar de no coincidir en todo, no me entendáis mal jejeje.

Hola, bueno todo esto de los sectoriales esta muy bien pero ferrovial no esta de capa caída y bankinter tampoco, mejor hablar de buenas empresas o de las mejores ( value siempre value) y del empuje del sector, hay muchos más ejemplos en cualquier mercado, otra cosa son los índices que repliquen algún sector concreto, saludos

Aquí puedes ir consultando los mejores valores que iré actualizando mensualmente:

http://elhombreeconomico.blogspot.com.es/p/mi-cartera.htmlBuen trabajo Jose Luis Muelas, nike le tengo puesto el ojo., saludos