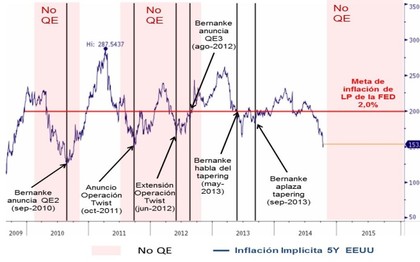

La misma novela diferente nombres Se acaba el QE, caen las acciones y se desploman las expectativas de inflación (Grafico 1 y 2). Esta novela la hemos vivido 3 veces antes (fin QE 2010 y 2011 y anuncio tapering 2013). Lo interesante es que en cada una de estas situaciones al final la FED ha llegado al rescate. El grafico 2 muestra que una vez comenzamos periodos de “No QE”, el mercado entra en estado de pánico (expectativas de inflación de largo plazo por debajo del 2%) y la FED intercede para recuperar a los mercados. Aunque es probable que esta vez no tengamos la opción de revivir el QE, nuestro escenario principal es que los próximos anuncios (¿reunión FED 29 de octubre?) traigan un mensaje que comience a consolidar un piso de mediano plazo en los mercados de acciones globales.

Gráfico 1.Comienza la volatilidad en SP500 cada vez que la FED entra en “No QE”

Fuente: Bloomberg. Cálculos: Estrategia Alianza

La FED está susurrando ayudas, ahora tiene que hablar fuerte el 29 de octubrePrimero fueron unas minutas señalando que no se quiere decir nada que el mercado pueda interpretar alcista en tasas. Después Bullard, Presidente de la Reserva Federal de St. Louis y uno de los miembros de la línea dura del FOMC, sostuvo que la FED debería considerar el aplazamiento de la finalización del QE, esto teniendo en cuenta que el banco central debe estar preparado para defender la meta de inflación de largo plazo (2,0%). Igualmente, John Williams, Presidente de la FED de San Francisco y miembro con derecho a voto en el FOMC, sostuvo en días pasados que si las presiones deflacionarias se materializan en las proyecciones se podría considerar seriamente una compra adicional de activos (o más QE). En pocas palabras la FED quiere ayudar, ahora tiene que ser convincente a final de mes. Gráfico 2.Expectativas de inflación se derrumban en “No QE” y se recuperan con discursos FED

Fuente: Bloomberg. Cálculos: Estrategia Alianza

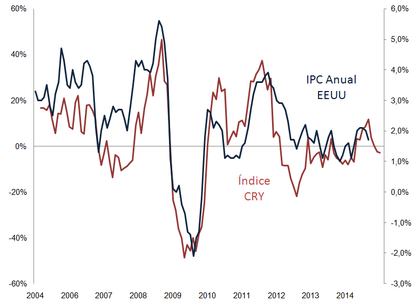

La inflación le dará permiso a la FED A estas expectativas bajistas en inflación se le suma el hecho que es muy probable el IPC en EEUU cierre el 2014 cerca al 1.3%. Esto en la medida en que este indicador guarda una alta correlación con las materias primas (índice CRY gráfico 3), y su caída reciente nos ha servido para predecir bastante bien la reducción reciente en precios en EEUU. Muy importante por lo tanto, el dato del próximo martes que podría corroborar lo que predice nuestro modelo y abrir el espacio que la FED necesita. Gráfico 3.Inflación se moderaría en los próximos meses

Fuente: Bloomberg. Cálculos: Estrategia Alianza Nuestro plan de juego Esto es un pulso entre el mercado y la FED. Las últimas 3 veces la FED ha sido vencida y esperamos que esto se vuelva a dar. Sin embargo, es muy importante tener en cuenta que posiciones de compra en acciones tomadas ahora o al fin de mes, necesitan de un discurso bastante convincente de la FED. Esto adicionalmente vendrá acompañado con datos de inflación que corroboren la necesidad del mensaje. |