Vamos a estrenarnos con un post de Ángel Martín, http://www.inbestia.com/blogs/post/el-escenario-macro-y-las-apuestas-de-inversion-de-bill-gross-pimco en el que nos refería cuales eran las principales ideas del señor Bill Gross para este año 2013. Según este post, PIMCO nos ofrece una serie de propuestas de inversión fácilmente replicables con los ETPs:

Gross propone una pequeña lista de sus apuestas para los próximos años:

-- Commodities like Oil and Gold

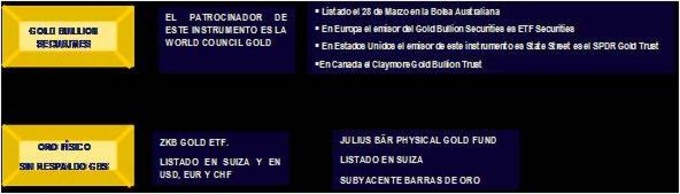

Para tomar posiciones en oro, nos gusta hacerlo a través de los ETCs con exposición física al metal. Brevemente, el emisor de este ETF compra el oro físico en la London Metal Exchange y en el COMEXcomo un operador más y se lo cede a un depositario para su custodia. Existen varios tipos de respaldo:

Si queréis saber más sobre los ETPs de réplica física de metales preciosos escribimos hace tiempo en ETFroom un post al respecto. En cualquier caso, preferimos que el oro sea custodiado según los estándares de la Gold Bullion Securities.

Si nos limitamos al mercado americano tenemos dos favoritos el SPDR Gold Trust (GLD) y el iShares Gold Trust (IAU), el custodio del primero JP Morgan y del segundo HSBC.

Para el petróleo, volvemos a entender que es desde un punto de vista americano y por tanto lo que tenemos que intentar replicar es el West Texas. Como Hugo Ferrer, nos explicó en su post sobre contango y backwardartion de las curvas de futuros, los rolos para un inversor de una sola posición y si está además es compradora afectan y mucho a la inversión. Por ello y porque la inversión es a un año nos decantamos por el United States 12 month oil fund (USL), que al ser a 12 meses evita los rolos mensuales y por tanto el contango de la curva a menor plazo.

Además si le echamos un vistazo a como son los estadísticos de este fondo con el futuro a un mes, que es el que todo el mundo mira, y al final el que espera un cliente replicar cuando te pide ponerse largo de petróleo, sorprende los números de réplica y significancia estadística con este vencimiento del fondo a 12 meses.

Si alguien ve una depreciación frente al dólar y quiere hacerlo vía ETF cubierto a euros, para el oro el Dbtrackers tiene el db Physical Gold EUR Hedged ETC (XAD1) y otro para el petróleo, en este caso la referencia europea: el Brent, el db Brent Crude Oil Booster Euro Hedged ETC (XETC), esto es la tendencia hoy en día de los ETCs, una vez replicadas todas las materias primas en USD, ahora toca darle acceso a los inversores no USD, con cobertura. De ahí que el emisor de ETCs más importante del mundo ETFsecurities, este año ha lanzado una gama de ETCs cubiertos a euros, si bien nosotros preferimos darle al menos un año para saber como lo hacen.

Por no enrollarnos mucho más en el post, y visto que los otros tres activos si que son fácilmentetrasladables a índices seguidos y entendibles por la mayoría de inversores, vamos a ir rápido por las otras tres recomendaciones:

-- U.S. Inflation-Protected Bonds y High-Quality Municipal Bonds

Suponemos que el señor Gross no es muy proclive a la duración en renta fija durante el próximo año, de ahí que pida que evitemos los largos plazos en su lista de no tener en cartera para el 2.013, hemoselegido los ETFs que tratan de replicar los plazos más cortos de la curva de bonos municipales y de TIPS (Treasury Inflation Indexed Securities).

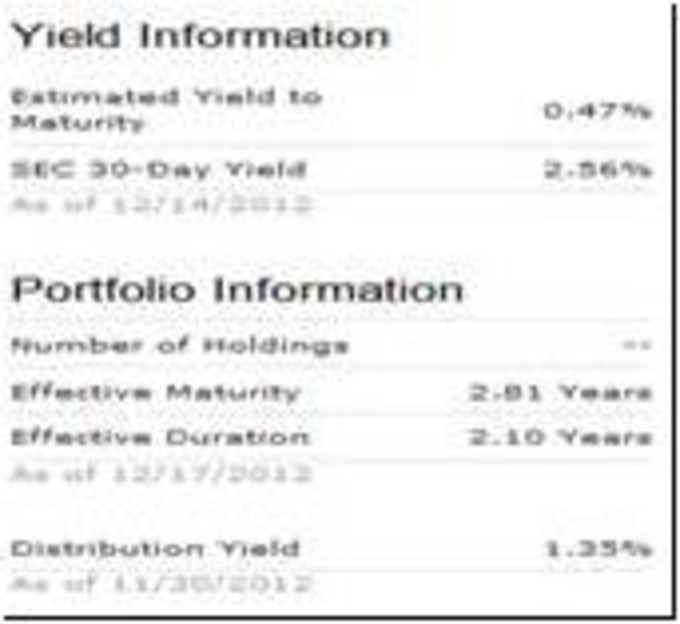

Para el primero un guiño a Pimco, y es que es evidente que esperando un escenario de subidas de las tires de largo plazo, Pimco tendría que tener el ETF de bonos ligados a la inflación al plazo más corto que todos sus competidores, replica el BofA Merrill Lynch 1-5 Year US Inflation-Linked Treasury Index, s duración actual es de 2.11 años.

PIMCO 1-5 Year U.S. TIPS Index Exchange-Traded Fund

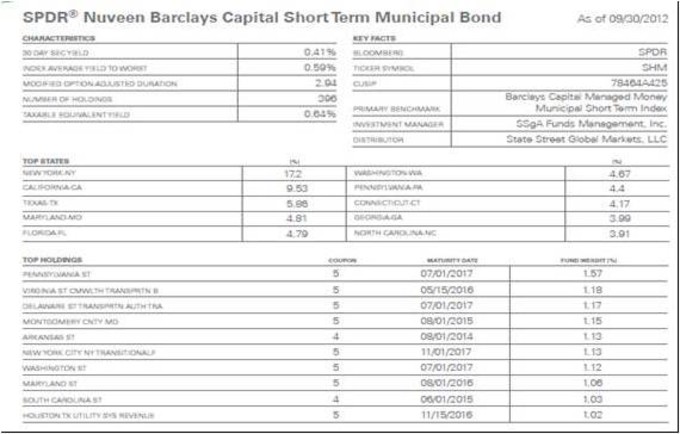

El mismo trabajo para la inversión en Municipal Bonds, hemos escogido el índice de menor plazo en este segmento Barclays Managed Money Municipal Short Term Index, cuya duración actual es de 3.09 años y el ETF que le replica es el SPDR Nuveen Barclays Short Term Municipal Bond ETF (SHM)

-- Non-Dollar Emerging-Market Stocks

Y sobre la inversión en mercados emergentes sin cobertura pues hay “infinitos” todas las casas tienen uno global, numerosos regionales y decenas de “monopaís” allá donde hay un índice MSCI de emergentes habrá 15-20 ETPs. Con esta idea hemos seleccionado y siempre dentro del mercado americano, el más baratito (0.20% de TER), con el spread más ajustado (0.04), un volumen más que aceptable (más de 20 millones de títulos de media diaria) e histórico en la bolsa de Nueva York: el Vanguard Emerging Markets (VWO)

Como siempre abiertos a preguntas, sugerencias, comentarios y análisis de todos para seguir aprendiendo a invertir con los ETPs.

Saludos,

ETFroom