Uno de los modelos mas utilizados por nuestro departamento de análisis en la búsqueda de patrones de éxito es la pauta estacional , además este método de estudio puede ser utilizado como alternativa a los análisis técnicos tradicionales, así pues los métodos de estudio y análisis de las pautas estacionales son un modelo de inversión basadas en las probabilidades de éxito pasadas aplicadas a futuro.

La clave de la utilidad de esta estrategia estacional reside en usarla en combinación de otras de técnicas de importancia como pueden ser el estudio de fueras y debilidades del mercado o estudio de los flujos de capital o el análisis direccional de la curva de precios.

¿Esta metodología de estudio e inversión funciona? Pues parece que si porque los patrones estacionales existen y funcionan en algunos casos con una alta probabilidad de éxito.

Hoy hemos lanzado nuestro buscador de patrones estacionales de alta probabilidad de éxito alcista y hemos encontrado, con la ayuda de la fabulosa herramienta de Annual Cycles, una materia prima que en las próximas semanas debería vivir una de sus peores pautas estacionales del año sino la peor del año y nosotros trataremos de aprovecharla en beneficio de nuestras carteras. Esta commoditie es el GAS NATURAL, que como ya sabrán forma parte junto con el petróleo , la gasolina y el aceite de calefacción del grupo cotizado de materias primas energéticas

Cuál es la mejor fecha para invertir a la baja en esta MATERIA PRIMA ENERGETICA ?

Pues justo ahora, entre las fechas de FINALS de JUNIO del mes agosto o principios del mes de septiembre , por lo tanto podríamos entender que es un patrón operativo de corto-medio plazo por lo que podríamos operar con opciones a 1 o 3 mes de vencimiento o con CFD Apalancados asumiendo el coste del tipo de interés por dicho apalancamiento.

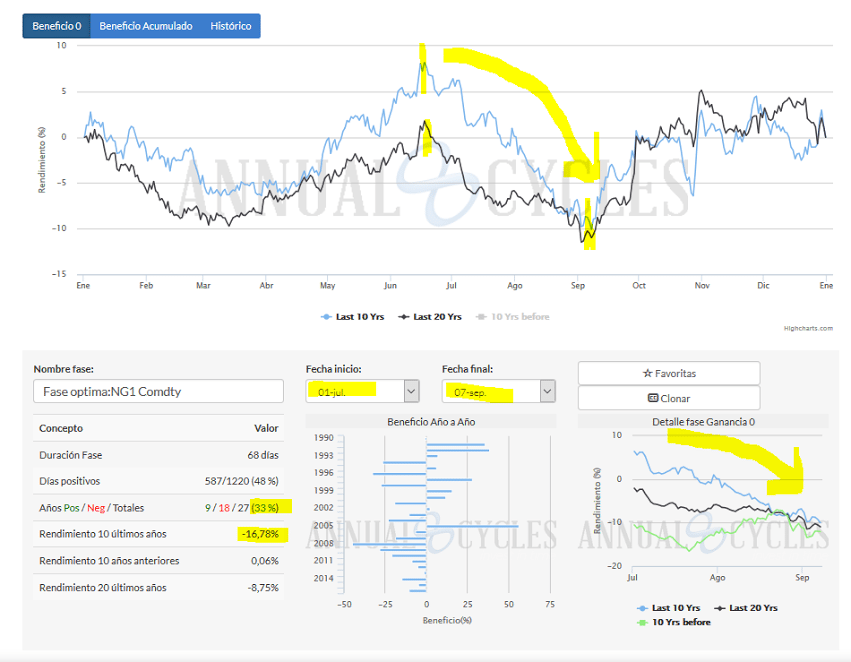

Este periodo óptimo de inversión se observa de manera clara en la curva que arriba les mostramos resaltada en color amarillo fuerte.

Observemos la curva de estacionalidad de esta materia prima y veremos el movimiento de la curva de beneficio de todo el año sacando el rendidamente medio de los últimos 10 años por un lado en color azul y por otro lado vemos en color negro el rendimiento medio de los últimos 20 años.

Si nos fijamos en el movimiento de la curva de beneficios de los tres colores que aparece en la parte baja y a la derecha de la gráfica arriba adjunta , podremos observar cómo entre el periodo de tiempo analizado es cuando podemos observar un movimiento ascendente de rentabilidad pasando prácticamente de niveles de +8% +9% hasta los -12 % lo que supone un movimiento bajista de mas de un 15% bajista de media en los últimos 10 años.

Una de las cosas que más me gusta de esta pauta estacional es la similitud en el movimiento entre los últimos 10 años y la curva de rendimiento de los 20 años . Eso nos demuestra que es una pauta estacional muy sólida porque ha ocurrido de esta forma en los últimos 20 años no siendo este movimiento descendente fruto de la casualidad.

Aquí os mostramos los números de la pauta estacional mencionada. Por un lado vemos que es una pauta que se optimiza en un parámetro de 68 días o mas si tenemos en cuenta la ultima semana del mes pasado de junio que no hemos incluido por estar ya en la primera semana de julio.

En esos 68 días y después de analizar lo ocurrido en los últimos 27 años podemos decir que en 18 años de esos 27 años esta materia prima termino en negativo y que por lo tanto solo en 9 años termino este periodo en positivo , significando esto que solo el 33% de los años estudiados este activo su movimiento bursátil termino muy bien para los operadores con posiciones alcistas, lo que nos muestra una clara oportunidad bajista.

La estadística negativa es muy interesante en estas fechas y además es importante destacar que si nos fijamos en el presente más cercano y tomamos como referencia los últimos 14 años podemos ver que solo hubo un solo año alcista y los otros 13 fueron bajistas y además la bajada media de esos periodos fueron de mas de -16% lo que demuestra la fortaleza bajista de este patrón estacional en el periodo más cercano a la actualidad.

El rendimiento medio obtenido en los últimos 10 años en este plazo de tiempo que hemos marcado como objeto del estudio y en este activo en concreto fue de un -16,78% de media en ese periodo.

Si ahora nos fijamos en los 10 años anteriores a estos 10 últimos años podemos ver que la rentabilidad media de ese periodo fue de un 0.05% siendo el porcentaje de bajada bastante peor que los últimos 10 años pero también fueron nulo en lo que a rentabilidad positiva se refiere dejando muy a las claras que esta época del año es la peor sin duda alguna para invertir en el GAS NATURAL.

Eso es lo que nos da una mayor seguridad de que este periodo estacional es óptimo para operar el lado BAJISTA aunque el movimiento más favorable de los ultimos10 años nos hace ser más optimistas si cabe.

Por último podemos decir que la media de rentabilidad obtenida en estos últimos 20 años analizados en este activo ha sido de un -8.75 % lo supone una media muy alta para un periodo tan corto de tan solo 2 mes.

En conclusión podemos decir que invertir a la baja en el GAS NATURAL en esta semana y mantener nuestra posición vendedora durante el mes de julio y agosto nos debe reportar un redito favorable para nuestros intereses. Una de las formas más eficientes de operar estos patrones estacionales es a través de la venta de opciones call o compra de opciones put ya que nos permiten estar posicionados en cortos a un vencimientos cercano o lejano y embolsarnos una prima que será nuestra al completo si el precio termina por encima del precio de entrada seleccionado en el caso de la venta de opciones call.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.