El año pasado vimos que el sectorial bancario llegó a cotizar al 50% del valor en libros y comentábamos que podría ser una buena oportunidad para apostar por la banca. Ver un sector cotizando con tanto descuento tiene sentido cuando lo que se está cotizando en precio es alta probabilidad de quiebra y no una caída en los beneficios. En 2009 y 2012 la banca también cotizó con descuentos similares y, entonces, sí que había más probabilidad de quiebra. Los balances no estaban tan saneados y la economía europea estaba en clara recesión. Sin embargo, las presiones del Banco Central Europeo están generando que los bancos tengan coeficientes de capital mucho más altos que los que habían hace unos años.

Sucesivas ampliaciones de capital, omisión de reparto de dividendos, emisión de bonos convertibles e híbridos financieros perseguían este objetivo de reforzar balances. Así pues, estamos ante unos bancos menos rentables, pero no ante una banca insolvente. Y ya este trimestre estamos viendo que las pérdidas de algunos bancos se deben sólo a provisiones. Las tasas de morosidad están más controladas y el precio del ladrillo empieza a dar señales de recuperación, por lo que no parece que haya que seguir dotando provisiones para depreciación de estos activos. Cuando parecía que ya todo estaba provisionado, llegó la sentencia de las cláusulas suelo. Sea por lo que fuere, tras las cláusulas suelo parece que ya están todos los escenarios negativos descontados. Desde este punto de partida, todo apunta a que veremos un ritmo creciente en los beneficios por acción de la banca. Y esto, lo vimos la semana pasada, es fundamental para pensar que el PER estimado de 11,20x que presenta el sectorial bancario de la zona euro es barato. Este PER estimado es bastante atractivo, pero si los beneficios por acción siguen corrigiendo, el PER es caro.

Así las cosas, entendemos que el sectorial bancario debería continuar la tendencia alcista iniciada tras el Brexit. En el gráfico vemos que el sectorial sigue en un lateral entre la media de 500 sesiones y la zona de máximos de marzo del año pasado que rompió al alza en diciembre.

Esta semana el índice hizo amago (apoyado en los resultados de los primeros bancos en publicar) de superar el lateral al alza, pero la situación de la banca italiana ha provocado de nuevo recortes en el precio. Y es que Unicredit corrigió más de un 6% ayer tras anunciar que no cumplirá con los requisitos de ratio de capital exigidos por el BCE a cierre de 2016. Esto era conocido, pero deja a las claras que el mayor banco de Italia se la está jugando con la ampliación de capital de 13.000 millones que anunció a final del año pasado y en la que está inmersa en estas fechas. No en vano el banco, ha tenido que dotar nada menos que 12.200 millones para créditos dudosos y ha anunciado que para este año estima que arrojará unas pérdidas de 11.800 millones. Así pues, el mercado está nervioso ya que si se repite la historia de Monte dei Pashi Siena, y la ampliación de capital no tiene éxito, el dinero aprobado por el gobierno italiano para el rescate de la banca será escaso.

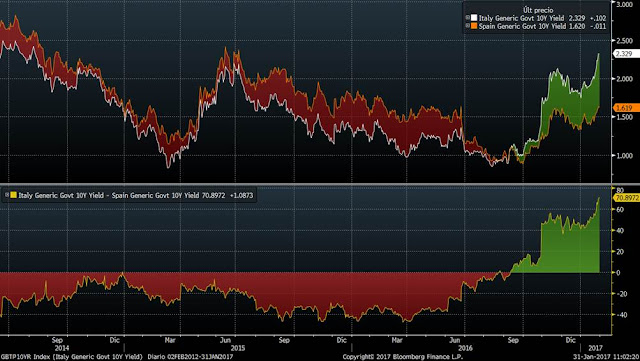

Aunque hoy las bolsas se están recuperando de las correcciones de las dos últimas sesiones (evidenciando que la tendencia es alcista), vemos que los mercados están muy pendientes de este factor. Los bonos italianos a 10 años ya cotizan al 2,30% frente al 2% al que cotizaban cuando la caída de Monte dei Pashi. Y la prima de riesgo italiana cotiza en 180 puntos. Es más, la prima de riesgo de Italia frente a España está en máximos de los últimos años. Hoy cotiza en 70 puntos básicos y en las últimas jornadas ha entrado en una espiral de subida libre, tal y como se aprecia en el gráfico siguiente. Arriba en blando la TIR del bono italiano y en naranja la TIR del español, y abajo el diferencial entre ambos.

Por tanto, aunque la tendencia previa de los bancos europeos, en particular, y de la renta variable, en general, es alcista, hay que estar muy atentos a la ruptura del lateral del último mes. Si rompemos al alza apoyados por los resultados empresariales (y se consigue la ampliación de capital de Unicredit), ganaremos en seguridad a la hora de apostar por un nuevo tramo alcista de las bolsas, y si rompemos a la baja por el miedo al contagio de una banca italiana insolvente y necesitada de un macro rescate, el lateral se romperá a la baja y necesitaremos buscar soportes inferiores. Habrá que estar atentos, por tanto, al lateral.

A modo de ejemplo, el lateral del Eurostoxx 600 está situado entre 360 y 370 puntos. Por abajo (si pierde el 360) el soporte lo situamos en 345-350 puntos. Y por arriba (caso de superar 370) buscaría objetivo en la zona de 380 puntos.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)