Una de las grandes aportaciones de Keynes fue su teoría monetaria. Hasta entonces, los neoclásicos consideraban el dinero como un simple numerario que cuando era percibido la gente se lo gastaba en bienes, bonos, acciones o inversión real. ¿Por qué guardarlo, si no rendía nada? Esa era la llamada “ley de Say”, que decía que todo dinero percibido no se guardaba en liquidez. El dinero era neutral, no influía en la actividad real. Esto es tan falso como que existe una economía real, toda economía es monetaria.Keynes nos sacó de ese sueño, al definir el dinero como un activo, el más importante por ser el único de plena liquidez, que todos los agentes ponían en la cabeza de su cartera por ser precisamente eso: el activo líquido por excelencia que todos buscan cuando las cosas se tuercen. Un inversor, una empresa, un particular, nunca deja de mirar de reojo el grado de liquidez de su cartera. Sabe que cuanto más rentabilidad, menos liquidez, algo que siempre le tiene vigilante.

Y la demanda de este bien, el dinero, al contrario de lo que dicen Friedman y los monetaristas, no es una función estable del tipo de interés y la renta, como se puede comprobar todos los días en las bolsas. La compra/venta de título es continua, y los precios volátiles, porque la demanda de dinero (o deseos de venta) Es volátil.

Ahora bien, cuando todo el mundo quiere recuperar su dinero, porque ha surgido una news que cambian las expectativas, todo el mundo vende y busca la liquidez como sea, con más o menos facilidad según el mercado donde la busca. La bolsa, por ejemplo, es más líquida que los inmuebles, pero menos que los bonos. En todo caso hay un momento que todos quieren liquidez.

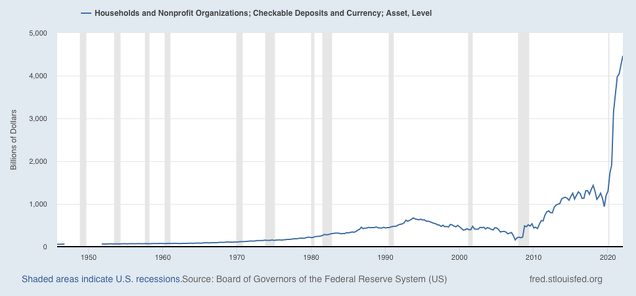

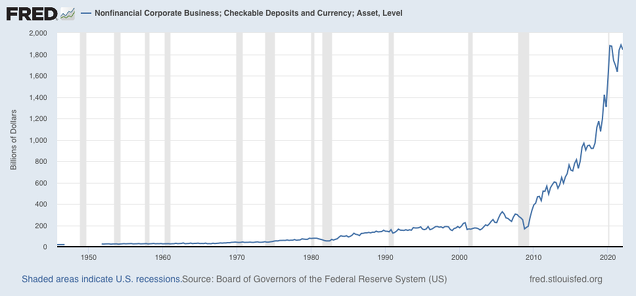

En los gráficos siguientes se ve con claridad que la recesión que se avecina no se debe sólo a que la FED está frenando la emisión de liquidez; es que además los particulares y las empresas no financieras han aumentado increíblemente su tenencia de activos muy líquidos,

Demostrando que el pánico se ha adueñado de los mercados. Por eso las bolsas caen, y seguirán cayendo si el sentimiento continúa: no hay consumo ni inversión.

Por eso me pregunto si la FED no está, como dice Evans-Pritchard combatiendo “la guerra anterior”, cuando los signos son de una recesión de campeonato. Desgraciadamente la FED siempre ha actuado a contrapelo, lo que ha sido la razón casi siempre de una recesión.

Esta vez Powell reaccionó a tiempo para parar la grave contracción del PIB con la Pandemia, como se ve en la M2 (línea verde) del gráfico, pero después se excedió en 2021, provocando una separación creciente entre el PIB nominal (línea azul) y el PIB real, separación que no es más que los precios o deflector del PIB.

Ahora trata de que las dos líneas vuelvan a su estado deseado de un deflector o inflación del 2%, para lo que ha contraído la línea verde, oferta monetaria M2. La inflación del PIB ha llegado a un 6% (distancia entre el PIB nominal y real), lo que hace predecir una recesión dura para reducirlo al 2%. Lo malo es que la oferta monetaria no es fácil de controlar por la FED. Depende de la banca y de su crédito, que es imprevisible. La FED no hace más que un control indirecto y de efectos sobre la Economía retardados. No es fácil reducir la inflación sin afectar a la economía real.