“The question isn’t at what age I want to retire, it’s at what income.” ~ George Foreman

El pasado 18 de mayo leí en Gurusblug (imprescindible suscripción) al respecto de la hucha de pensiones que “el secretario de Estado de Seguridad Social, Tomás Burgos, viene asegurando los últimos meses que durante 2015 será necesario detraer nuevos recursos de esta hucha“. De este modo, continúa la noticia, “con los saldos dispuestos en 2014, se elevan a 33.951 los millones usados del Fondo de Reserva en lo que va de legislatura, a los que hay que sumar otros 5.350 millones extraídos del Fondo de Prevención y Rehabilitación.”

La base que este artículo como referencia es el informe realizado por Towers-Watson en que alertan que para mantener la hucha en el importe actual la rentabilidad anual exigida debiera ser del 10% y señalan tres posibles medidas a adoptar de entre las que destaco la tercera: introducir nuevas formas de inversión en el Fondo más allá de la deuda. De no ser así, la única vía sería incrementar el Fondo de la Seguridad Social mediante la recaudación vía impuestos (que llevaría a modificar la Ley pues actualmente no lo permite). Es un buen aviso. Todo menos más impuestos.

“Sin estas medidas, no vemos la posibilidad de revertir la evolución negativa del Fondo. Y si éste se llega a agotar, no quedará más remedio que afrontar una agresiva política de incremento de impuestos y, en paralelo, reformar así mismo la Ley que, precisamente, impide que la Seguridad Social se financie mediante impuestos” Gregorio Gil de Rozas, responsable del área de previsión social de Towers-Watson en España

Muy coloquialmente: tu futuro depende sólo de ti. ¿Nada nuevo no? Nuestra vida está condicionada por nuestros actos y por nuestras omisiones (de mayor peso que los primeros). Así que vistámoslo como queramos, jubilación o llamémoslo x, pero no rehuyamos la realidad: si queremos mantener nuestro status cuando dejemos de trabajar a los …. años, hemos de empezar ahorrar desde ya.

Pese a los más de 104 mil millones (según INVERCO, ver) que destinamos a los planes de pensiones, el ahorro privado es aún una infinitésima parte de nuestro PIB (en que la deuda es la gran protagonista). Así:

No, no pienso hacer una defensa enconada de los planes de pensiones pues es un producto en el nunca he creído. Es el producto que unifica a la izquierda con la derecha pues ambos han mantenido sus “beneficios” fiscales a pesar de las continuas e incoherentes reformas fiscales que hemos tenido en nuestro país. El único producto de “ahorro” que tributa como si de una nómina se tratara una vez te jubilas (es decir, no es de ahorro. No ya por la semántica implícita y sí por que forma parte de la base imponible general y no la del ahorro en la que sí están fondos, acciones,..).

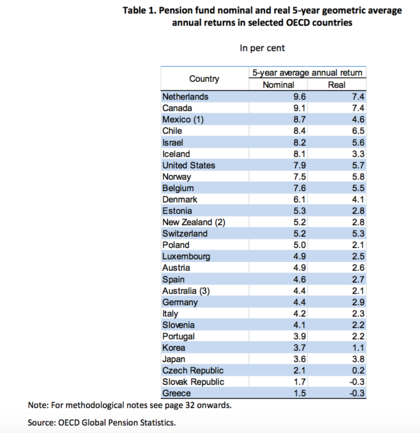

En términos de ahorro, de rentabilidad, podemos ver, en el siguiente gráfico, el menguante éxito que han cosechado:

Y encontrar las posibles razones en la composición de los mismos:

Invertir en bolsa, renta fija, estar en liquidez.. todo ello, al final, poco importa. Lo que realmente importa es si su equipo gestor toma decisiones de inversiones y a continuación echa el ancla permaneciendo inmóvil e inalterable ante las diferentes variaciones tanto sistemáticas (fluctuaciones tipos de interés, políticas fiscales,..) como las no sistemáticas (como podrían ser el peso de los activos y los activos seleccionados). El tipo de gestión es el que determina el éxito (y también los costes que les puedan repercutir).

Hace poco la CNBC se hacía eco de una noticia que no podía pasar desapercibida. Su titular: “New retirement age is not 65, not 80, not 95: It’s higher” (ver noticia completa) -la nueva edad de jubilación no es a los 65, ni a los 80 ni a los 95: es más elevada-. Los avances científicos sitúan la esperanza de vida en los 150 años. Es cierto, queda muy lejos, ¿o no? Si de los 65 hasta los 90 ya me plantean un dilema acerca de en qué ocuparé mi día a día, imaginen si he de proyectarme hasta los 150.

“How do you sit down with someone in their 30s or 40s and tell them that they are going to live to 110 or 120 and haven’t prepared financially for that?”

En resumen, en 2020 la hucha de pensiones puede estar vacía y nosotros viviremos más allá de los 100. Insisto, llámenlo como quieran y no rehuyan la realidad: cualquier futuro que soñemos sólo depende del esfuerzo que estemos dispuestos a realizar hoy para salvaguardar nuestro mañana.

La cuestión no estriba tanto el cuándo y sí, como leíamos al principio de la entrada, con cuánto quiero retirarme. Existen cuantiosas calculadoras para proyectar nuestro ahorro hacia ese momento y muy pocas que permitan trabajar más allá de esa fecha.

Llámalo paraíso, vuelta al mundo, descubrir las mejores playas del planeta,…, o llámalo x, como quieras pero ponlo en tu hoja de ruta y comienza su planificación.